centre de investiții

este important ca managerii să investească continuu în afaceri. Managerii trebuie să aleagă investiții care îmbunătățesc valoarea afacerii prin îmbunătățirea experienței clienților, creșterea loialității clienților și, în cele din urmă, creșterea valorii organizației. O limitare a centrelor explorate până acum—Centrul de costuri, Centrul de costuri discreționare, Centrul de venituri și Centrul de profit—este că aceste structuri nu țin cont de investițiile făcute de diferiții manageri ai Centrului de responsabilitate. Centrul de responsabilitate final—centre de investiții-ia în considerare și evaluează investițiile realizate de managerii Centrului de responsabilitate. Scopul structurii Centrului de investiții este de a se asigura că managerii de segment aleg investiții care adaugă valoare și ajută organizația să își atingă obiectivele strategice.

un centru de investiții este un segment organizațional (cum ar fi regiunea de nord a Best Buy sau camioanele alimentare utilizate în cazul de deschidere de ce contează) în care un manager este responsabil pentru profituri (venituri minus cheltuieli) și capitalul investit utilizat de segment.

după cum știți până acum, situațiile financiare spun utilizatorilor ce s—a întâmplat în trecut-declarațiile oferă valoare de feedback. Contabilitatea responsabilității nu face excepție—este un sistem care măsoară performanța financiară a ceea ce a avut loc deja și oferă conducerii o măsură a evenimentelor trecute.

v-ați gândit vreodată cum măsoară companiile rezultatul activităților care nu au avut loc încă? După cum ați învățat, multe companii investesc în activități de cercetare și dezvoltare pentru a determina cum să îmbunătățească produsele existente și să creeze produse sau procese complet noi.

compania de ciocolată Hershey este o companie care investește foarte mult în cercetare și dezvoltare. Hershey ‘ s a creat o tehnologie avansată & Foresight Lab, care caută modalități inovatoare de a aduce ciocolata pe piață.

iată câteva dintre lucrurile inovatoare pe care Hershey le-a dezvoltat:

- Sourcemap—un instrument interactiv, bazat pe web pentru a arăta consumatorilor în cazul în care ingredientele din gustare lor preferat Hershey lui, cum ar fi ciocolata cu lapte Hershey cu migdale Bar vine de la. Există, de asemenea, un videoclip și o poveste scurtă pentru fiecare punct de pe harta interactivă pentru mai multe informații.

- SmartLabel—o etichetă scanabilă pe fiecare produs Hershey care oferă utilizatorului ingredient actualizat, alergen și alte informații.

- Chocolate made inside the package—Hershey a dezvoltat acest proces pentru a forma o bucată de ciocolată în interiorul pachetului.

- 3d Chocolate Printing—folosind o imprimantă 3d, Hershey a dezvoltat o modalitate inovatoare de a crea bomboane de ciocolată personalizate.1

măsurarea succesului financiar al unor astfel de inovații este aproape imposibilă pe termen scurt. Cu toate acestea, pe termen lung, investițiile în dezvoltarea produselor ajută companii precum Hershey să crească vânzările, să reducă costurile, să câștige cotă de piață și să rămână competitive pe piață.

există numeroase metode utilizate pentru a evalua performanța financiară a centrelor de investiții. Când am discutat despre centrele de profit, am folosit profitul/pierderea segmentului declarat în dolari. O altă metodă de evaluare a performanței financiare a segmentului implică utilizarea procentului marjei de profit.

procentul marjei de profit se calculează luând profitul net (sau pierderea) împărțit la vânzările nete. Acesta este un calcul util pentru a măsura eficiența organizației (sau a segmentului) la conversia veniturilor în profit (venit net). În timp ce valoarea în dolari a profitului/pierderii unui segment este importantă, avantajul utilizării unui procent este că procentele permit comparații mai directe ale segmentelor de dimensiuni diferite.

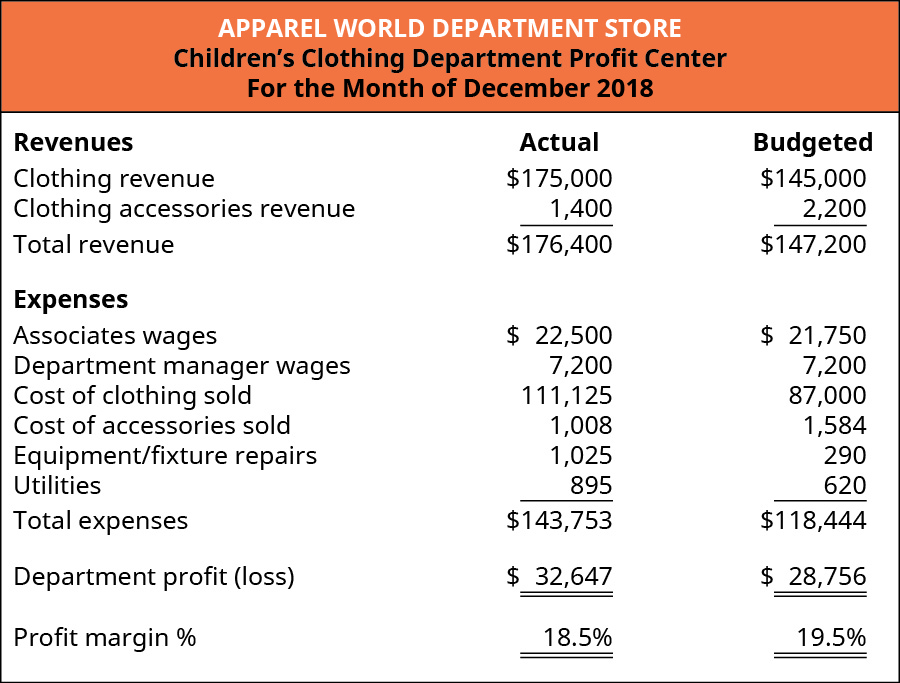

să ne întoarcem la exemplul lumii îmbrăcămintei și să ne uităm la procentul marjei de profit pentru departamentele de îmbrăcăminte pentru copii și femei. (Figura) prezintă informațiile financiare decembrie pentru departamentul de îmbrăcăminte pentru copii, inclusiv procentul marja de profit.

procentul real al marjei de profit realizat de Departamentul de îmbrăcăminte pentru copii a fost de 18,5%, calculat prin luarea profitului Departamentului de 32.647 USD împărțit la venitul total al $176,400 ($32,647 / $176,400). Procentul real al marjei de profit a fost ușor mai mic decât procentul așteptat de 19.5% ($28,756 / $147,200). Pentru a determina de ce procentul marjei de profit a scăzut ușor în comparație cu așteptările, conducerea ar putea compara veniturile și cheltuielile reale cu veniturile și cheltuielile bugetate folosind o analiză verticală, așa cum se arată în analiza situațiilor financiare. Acest lucru ar evidenția faptul că costul îmbrăcămintei vândute ca procent din veniturile din îmbrăcăminte a crescut semnificativ în comparație cu ceea ce era de așteptat. Conducerea ar dori să exploreze acest lucru în continuare, analizând factorii care influențează atât veniturile din îmbrăcăminte (prețurile de vânzare și cantitatea), cât și costul îmbrăcămintei (care ar fi putut crește).

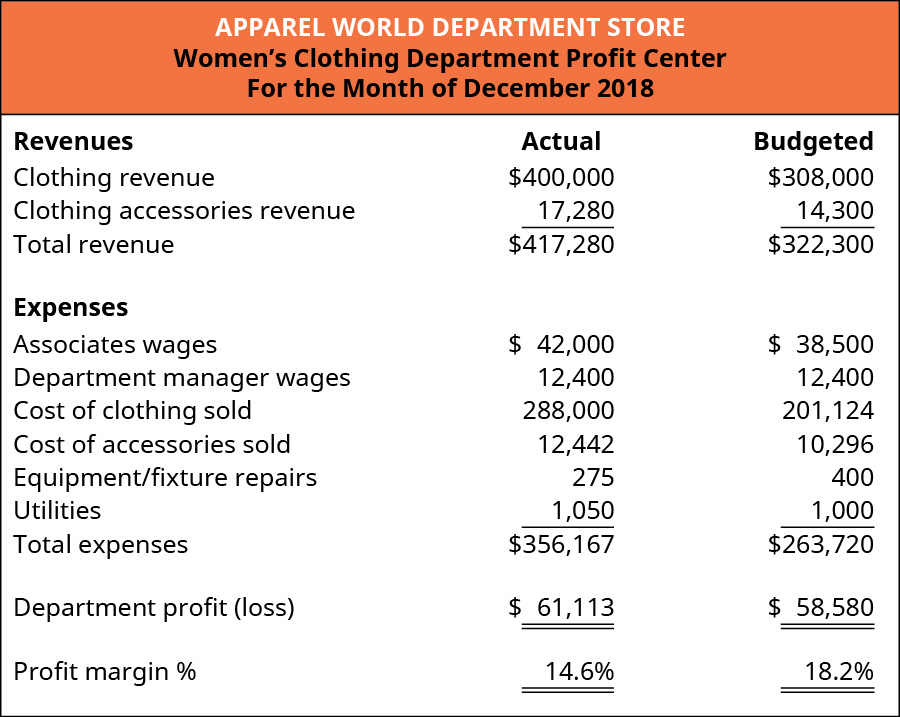

(figura) prezintă informațiile financiare decembrie pentru departamentul de îmbrăcăminte pentru femei, inclusiv procentul marjei de profit.

procentul marjei de profit reale a departamentului de îmbrăcăminte pentru femei a fost de 14,6%, calculat prin luarea profitului Departamentului de 61.113 USD împărțit la venitul total al $417,280 ($61,113 / $417,280). Procentul real al marjei de profit a fost semnificativ mai mic decât procentul așteptat de 18.2% ($58,580 / $322,300). Ca și în cazul departamentului de îmbrăcăminte pentru copii, o analiză verticală indică scăderea semnificativă din procentul marjei de profit bugetate a fost rezultatul costului îmbrăcămintei vândute. Acest lucru ar determina conducerea să investigheze posibilele cauze care ar fi influențat veniturile din îmbrăcăminte (prețurile de vânzare și cantitatea), costul îmbrăcămintei sau ambele.

o altă metodă utilizată pentru evaluarea centrelor de investiții se numește rentabilitatea investiției. Rentabilitatea investiției (ROI) este profitul (sau pierderea) departamentului sau segmentului împărțit la baza de investiții (venitul Net / baza). Este o măsură a eficienței segmentului la generarea de profit cu un anumit nivel de investiție. Un alt mod de a gândi despre ROI este utilizarea sa ca măsură de pârghie. Adică, calculul rentabilității investițiilor măsoară cât de mult profit poate realiza segmentul pe dolar investit.

mai multe puncte sunt în ordine în ceea ce privește definiția rentabilității investiției. În practică, numărătorul (profitul sau pierderea segmentului) poate avea nume diferite, în funcție de termenii utilizați de organizație. Unele organizații pot numi această valoare venitul net (sau pierderea) sau venitul operațional (sau pierderea). Acești termeni se referă la performanța financiară a segmentului și fiecare organizație decide cum să identifice și să cuantifice cel mai bine performanța financiară.

un alt punct semnificativ în definirea rentabilității investiției se referă la numitor (baza de investiții). Nu există o definiție uniformă a „bazei de investiții” în cadrul profesiei contabile/financiare. Unele organizații definesc baza de investiții ca active operaționale, în timp ce altele definesc baza de investiții ca active operaționale medii. Alte organizații utilizează valoarea contabilă a activelor, iar altele utilizează costul istoric sau chiar de înlocuire a activelor. Există argumente valide pentru toate aceste definiții pentru baza de investiții. Este important să nu vă confundați cu aceste variații, ci să cunoașteți definiția într-un anumit context și să o utilizați în mod consecvent. În scopurile noastre, numitorul din formula rentabilității investiției va fi” baza de investiții”, iar valoarea va fi furnizată.

în cele din urmă, vă puteți aminti din activele pe termen lung că contabilii iau în considerare cu atenție unde să plaseze anumite costuri (fie în bilanț ca active, fie în contul de profit și pierdere ca cheltuieli). În timp ce ROI se ocupă de obicei de active cu durată lungă de viață, cum ar fi clădirile și echipamentele care sunt facturate în bilanț, abordarea ROI se aplică și anumitor „investiții” care sunt cheltuite. De exemplu, costurile de publicitate sunt cheltuite. Dacă un segment are în vedere o campanie publicitară, managementul ar evalua eficacitatea campaniei publicitare într-o manieră similară cu analiza tradițională a rentabilității investiției, folosind investiții mari, capitalizate. Adică, conducerea ar dori să evalueze veniturile suplimentare (sau profitul) derivate din campania publicitară (care ar fi numărătorul în calculul ROI) în comparație cu investiția sau costul campaniei publicitare (care ar fi numitorul în calculul ROI). Pentru a ilustra, să presupunem că managementul a reușit să identifice că o campanie publicitară care costă 2.500 de dolari a adus un profit suplimentar de 500 de dolari. Aceasta ar fi o rentabilitate a investiției de 20% (500 USD / 2.500 USD).

o analiză a rentabilității investiției a unui centru de investiții începe cu aceleași informații ca o analiză a unui centru de profit. Pentru a explora randamentul investițiilor, să revenim la informațiile Decembrie Apparel world profit center analiza departamentele de îmbrăcăminte pentru copii și femei. Să presupunem că un magazin mai mic dintr-o altă locație a avut următorul profit pentru decembrie:

- Departamentul de îmbrăcăminte pentru copii: $3,891

- Departamentul de îmbrăcăminte pentru femei: $2,533

acum, să presupunem că fiecare departament a avut o bază de investiții din următoarele sume:

- Departamentul de îmbrăcăminte pentru copii: $15.000

- Departamentul de îmbrăcăminte pentru femei: $65,000

pentru a calcula rentabilitatea investiției (ROI) pentru fiecare departament, împărțiți profitul segmentului la baza de investiții a segmentului. ROI pentru fiecare departament este:

- Departamentul de îmbrăcăminte pentru copii: 25.9% ($3,891 / $15,000)

- Departamentul de îmbrăcăminte pentru femei: 3.9% ($2,533 / $65,000)

Departamentul de îmbrăcăminte pentru copii a contribuit cel mai mult la poziția financiară a acestei locații Apparel World (3.891 USD față de 2.533 USD). În plus, departamentul de îmbrăcăminte pentru copii a reușit să valorifice mai bine fiecare dolar investit în profit. Declarat diferit, pentru fiecare dolar investit, Departamentul de îmbrăcăminte pentru copii a reușit să realizeze 0,259 USD din profit, în timp ce Departamentul de îmbrăcăminte pentru femei a realizat doar 0,039 USD din profit pentru fiecare dolar investit.

de asemenea, este semnificativ faptul că Departamentul de îmbrăcăminte pentru copii necesită o valoare mai mică a investiției în dolari. Acest lucru conservă resursele magazinului (capital financiar) și ajută managementul magazinului să prioritizeze și să aloce eficient resursele viitoare. Investind în departamentul de îmbrăcăminte pentru copii, managementul magazinului este capabil să investească o sumă mai mică în dolari, obținând în același timp o rată mai mare de rentabilitate (rentabilitate) a investiției respective.

una dintre criticile abordării ROI este că fiecare segment evaluează investițiile potențiale numai în raport cu ROI-ul segmentului individual. Acest lucru poate determina managerul de segment individual să selecteze numai proiecte sau activități care îmbunătățesc rentabilitatea investiției segmentului individual și să scadă proiectele care îmbunătățesc poziția financiară a companiei globale. Cel mai adesea, managerii de segment sunt evaluați în primul rând pe baza performanței segmentului pe care îl gestionează, cu doar o mică parte, dacă există, din evaluarea lor bazată pe performanța corporativă generală. Aceasta înseamnă că bonusurile unui manager de segment depind în mare măsură de performanța segmentului sau, cu alte cuvinte, pe baza deciziilor luate de acel manager de segment. Un manager poate alege să renunțe la un proiect sau activitate, deoarece va reduce rentabilitatea investiției segmentului, chiar dacă proiectul ar aduce beneficii întregii companii. ROI și numeroasele implicații ale utilizării sale sunt explicate în continuare și demonstrate în Balanced Scorecard și alte măsuri de performanță.

metoda finală de evaluare a Centrului de investiții, venitul rezidual (ri), structurează procesul de selecție a investițiilor pentru a stimula managerii de segmente să selecteze proiecte care să beneficieze întreaga companie, mai degrabă decât doar segmentul specific.

companiile vor să fie sigure că investițiile pe care le fac generează un randament acceptabil. Additonally, investitorii individuali doresc să se asigure că primesc cea mai mare rentabilitate financiară pentru banii pe care îi investesc.

acest articol publicat în New York Times despre cele mai bune investiții enumera Microsoft ca având una dintre cele mai bune investiții din 1926 (pe baza unui studiu realizat de Hendrik Bessembinder). Pe baza randamentelor bursiere către investitori, Microsoft s-a clasat pe locul trei, în spatele ExxonMobil și Apple. Potrivit articolului, ” din 1986, a avut un randament anualizat de 25 la sută.”

alte companii din clasament au inclus nume cunoscute de companii precum General Electric (clasat pe locul 4), Walmart (clasat pe locul 10), McDonald ‘ s (#31) și Coca-Cola (#15).

dar succesul istoric asigură succesul viitor? General Electric este listat în articol ca a 4-A companie cu cel mai înalt rang pentru crearea de avere pentru investitori. Efectuați cercetări pe internet pentru a afla starea General Electric astăzi. Ce credeți că ne rezervă viitorul pentru General Electric?

pe măsură ce economia mondială se schimbă, General Electric pare să se lupte să evolueze, iar această problemă le lasă potențial cu un viitor incert.

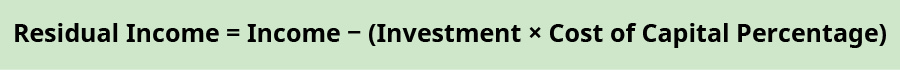

venitul rezidual (RI) stabilește un nivel minim pe care toate investițiile trebuie să îl atingă pentru a fi acceptate de conducere. Acest nivel minim acceptabil este definit ca o valoare în dolari și este aplicabil tuturor departamentelor sau segmentelor afacerii. Venitul rezidual se calculează luând venitul segmentului minus produsul valorii investiției și costul procentului de capital. Formula este:

ca și în cazul calculului rentabilității investiției, venitul poate fi definit ca venit (sau pierdere) din exploatare pe segment sau profit (sau pierdere) pe segment. Unele organizații pot folosi termeni diferiți. În scenariile RI, investiția se referă la un proiect specific pe care segmentul îl are în vedere. Investițiile, în calculele RI, nu trebuie confundate cu baza totală de investiții, care a fost utilizată în calculul ROI. În cele din urmă, costul capitalului, care este acoperit în luarea deciziilor pe termen scurt, se referă la rata la care compania ridică (sau câștigă) capital. În esență, costul capitalului poate fi considerat același cu rata dobânzii la care compania poate împrumuta fonduri printr-un împrumut bancar. Prin stabilirea unui cost standard al ratei de capital utilizate de toate segmentele companiei, compania stabilește un nivel minim de investiții pe care trebuie să îl atingă toate oportunitățile de investiții. De exemplu, să presupunem că o companie poate împrumuta fonduri de la o bancă locală la o rată a dobânzii de 10%. Compania, atunci, nu dorește ca un segment să accepte o oportunitate de investiții care câștigă ceva mai puțin de 10%. Prin urmare, compania va stabili un prag—costul procentului de capital—care va fi utilizat pentru a examina investițiile potențiale. În același timp, în cadrul structurii veniturilor reziduale, managerii segmentelor individuale (numite și centre de responsabilitate) vor fi stimulați să întreprindă investiții care să beneficieze nu numai segmentul, ci și întreaga companie. Reamintim că rentabilitatea investiției Departamentului de îmbrăcăminte pentru copii a fost de 25,9% (profit de 3.891 USD / investiție de 15.000 USD). Conform unei analize ROI, managerul departamentului de îmbrăcăminte pentru copii nu ar accepta o investiție care câștigă mai puțin de 25,9%, deoarece rata de rentabilitate ar fi afectată negativ, chiar dacă compania ar putea beneficia. În cadrul unei structuri de venit rezidual, managerii ar accepta toate investițiile cu o valoare pozitivă, deoarece investiția ar depăși pragul de investiții stabilit de companie.

să ne uităm la un exemplu. Amintiți-vă că Departamentul de îmbrăcăminte pentru copii din Apparel World a avut o bază de investiții de 15.000 de dolari. Presupunând că costul capitalului (înțeles ca rata unui împrumut bancar) la Apparel World este de 10%. Aceasta este rata pe care Apparel World o va stabili și ca rată pe care se așteaptă să o câștige toate centrele de responsabilitate. Prin urmare, în exemplul, valoarea așteptată a valorii reziduale—obiectivul de profit, într—un sens-pentru departamentul de îmbrăcăminte pentru copii este de $1.500 ($15.000 de investiții de bază de 10% costul de capital de la sută la sută). Conducerea este mulțumită de performanța din decembrie a departamentului de îmbrăcăminte pentru copii, deoarece a obținut un profit de 3.891 USD, cu mult peste obiectivul de 1.500 USD.

acum să examinăm modul în care managerul departamentului de îmbrăcăminte pentru copii ar evalua o oportunitate potențială de investiții. Să presupunem că, în decembrie, managerul a avut ocazia să investească pentru a face upgrade magazinului, adăugând o zonă de joacă supravegheată pentru copii, pe care copiii să o folosească în timp ce părinții cumpărau. Managerul consideră că această îmbunătățire ar putea crește vânzările, deoarece părinții ar putea să-și ia timpul la cumpărături, știind în același timp că copiii lor sunt în siguranță și se distrează. Actualizarea ar face experiența de cumpărături a clienților mai plăcută pentru toată lumea.

zona de joacă pentru copii necesită o investiție de 50.000 USD, iar creșterea preconizată a veniturilor ca urmare a zonei de joacă pentru copii este de 5.001 USD. Deoarece magazinul Apparel World are un cost de cerință de capital de 10%, managerul ar investi în zona de joacă pentru copii, deoarece venitul rezidual din această investiție ar fi pozitiv. Pentru a fi mai precis, venitul rezidual este de 1 USD. Folosind formula venitului rezidual, venitul rezidual este $5,001 – ($50,000 × 10%) = $1.

deși acesta este un exemplu exagerat și simplificat, se intenționează să se sublinieze faptul că, atâta timp cât resursele (fondurile) sunt disponibile pentru a investi, un manager de responsabilitate va (sau ar trebui) să accepte proiecte care au o valoare reziduală pozitivă. În acest exemplu, Departamentul de îmbrăcăminte pentru copii ar fi într-o poziție financiară mai bună prin asumarea acestui proiect decât dacă ar respinge acest proiect. Departamentul a câștigat 3.891 de dolari din profit în decembrie, dar ar fi câștigat, pe baza estimărilor, 3.892 de dolari dacă departamentul ar fi adăugat zona de joacă pentru copii.

beneficiul unei abordări a veniturilor reziduale este că toate investițiile din toate segmentele organizației sunt evaluate folosind aceeași abordare. În loc ca fiecare segment să selecteze doar investiții care beneficiază doar de segment, abordarea veniturilor reziduale ghidează managerii să selecteze investiții care beneficiază întreaga organizație.