Centra inwestycyjne

ważne jest, aby menedżerowie stale inwestowali w biznes. Menedżerowie muszą wybierać inwestycje, które zwiększają wartość firmy poprzez poprawę doświadczenia klienta, zwiększenie lojalności klientów, a ostatecznie zwiększenie wartości organizacji. Ograniczeniem zbadanych do tej pory centrów-centrum kosztów, centrum kosztów uznaniowych, centrum przychodów i centrum zysku—jest to, że struktury te nie uwzględniają inwestycji dokonanych przez różnych menedżerów Centrum odpowiedzialności. Końcowe Centrum odpowiedzialności-centra inwestycyjne-bierze pod uwagę i ocenia inwestycje dokonane przez menedżerów Centrum odpowiedzialności. Celem struktury Centrum Inwestycyjnego jest zapewnienie, aby menedżerowie segmentu wybierali inwestycje, które dodają wartości i pomagają organizacji osiągnąć jej cele strategiczne.

centrum inwestycyjne to segment organizacyjny (taki jak północny region Best Buy lub food trucki używane w przypadku otwarcia Why it Matters), w którym menedżer jest odpowiedzialny za zyski (przychody minus koszty) i zainwestowany kapitał wykorzystany przez segment.

jak już wiesz, sprawozdania finansowe informują użytkowników o tym, co wydarzyło się w przeszłości—sprawozdania zapewniają wartość zwrotną. Rachunkowość odpowiedzialności nie jest wyjątkiem—jest to system, który mierzy wyniki finansowe tego, co już się wydarzyło i zapewnia kierownictwu miarę przeszłych zdarzeń.

Czy zastanawiałeś się kiedyś, jak firmy mierzą wynik działań, które jeszcze nie miały miejsca? Jak już wiesz, wiele firm inwestuje w działania badawczo-rozwojowe, aby określić, jak ulepszyć istniejące produkty i stworzyć zupełnie nowe produkty lub procesy.

Hershey Chocolate Company to jedna z firm, która inwestuje w badania i rozwój. Hershey ’ s stworzył zaawansowaną technologię & Foresight Lab, która poszukuje innowacyjnych sposobów wprowadzenia czekolady na rynek.

oto niektóre z innowacyjnych rzeczy, które Hershey 's opracował:

- Sourcemap-interaktywne, internetowe narzędzie pokazujące konsumentom, skąd pochodzą składniki ich ulubionej przekąski Hershey’ s, takie jak czekolada mleczna Hershey ’ s z migdałami. Istnieje również film i krótka historia dla każdego punktu na interaktywnej mapie, aby uzyskać więcej informacji.

- SmartLabel-skanowalna etykieta na każdym produkcie Hershey, która daje użytkownikowi aktualne informacje o składnikach, alergenach i innych informacjach.

- czekolada Wyprodukowana wewnątrz opakowania—Hershey opracowała ten proces, aby uformować kawałek czekolady wewnątrz opakowania.

- Drukowanie czekolady 3D—korzystając z drukarki 3D, Hershey ’ s opracował innowacyjny sposób tworzenia niestandardowych cukierków czekoladowych.1

pomiar sukcesu finansowego takich innowacji jest w krótkim okresie prawie niemożliwy. Jednak w dłuższej perspektywie inwestycje w rozwój produktów pomagają firmom takim jak Hershey zwiększyć sprzedaż, obniżyć koszty, zdobyć udział w rynku i pozostać konkurencyjnym na rynku.

istnieje wiele metod oceny wyników finansowych centrów inwestycyjnych. Omawiając centra zysku, wykorzystaliśmy zysk/stratę segmentu wyrażoną w dolarach. Inną metodą oceny wyników finansowych segmentu jest wykorzystanie procentu marży zysku.

procent marży zysku jest obliczany poprzez podzielenie zysku netto (lub straty) Przez sprzedaż netto. Jest to przydatne obliczenie do pomiaru efektywności organizacji (lub segmentu) przy przeliczaniu przychodów na zysk (dochód netto). Podczas gdy wartość dolara zysku/straty segmentu jest ważna, zaletą stosowania procentu jest to, że procenty pozwalają na bardziej bezpośrednie porównanie segmentów o różnych rozmiarach.

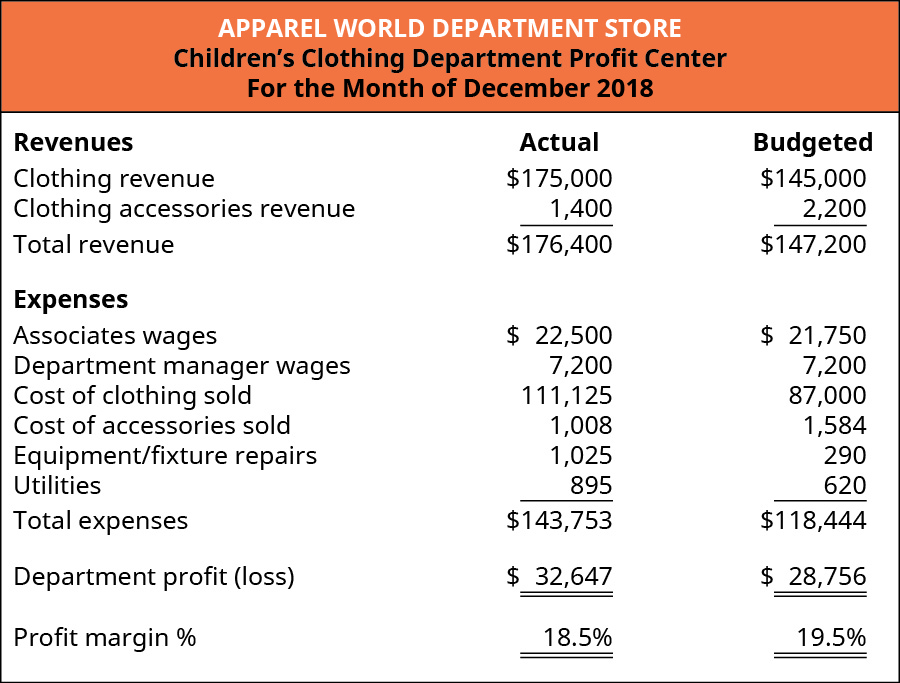

wróćmy do przykładu ze świata odzieży i spójrzmy na procent marży zysku dla działów odzieży dziecięcej i damskiej. (Rysunek) przedstawia grudniowe informacje finansowe dla działu odzieży dziecięcej, w tym procent marży zysku.

rzeczywisty procent marży zysku osiągnięty przez dział odzieży dziecięcej wynosił 18,5%, obliczony przez wzięcie zysku departamentu w wysokości 32 647 USD podzielonego przez całkowity przychód $176,400 ($32,647 / $176,400). Rzeczywisty procent marży zysku był nieco niższy od oczekiwanego odsetka 19.5% ($28,756 / $147,200). Aby ustalić, dlaczego procent marży zysku nieznacznie spadł w porównaniu do oczekiwań, kierownictwo mogło porównać rzeczywiste przychody i wydatki z budżetowanymi przychodami i wydatkami za pomocą analizy pionowej, jak pokazano w analizie sprawozdania finansowego. Podkreślałoby to fakt, że koszt sprzedawanej odzieży jako odsetek przychodów z odzieży znacznie wzrósł w porównaniu z oczekiwaniami. Zarząd chciałby zbadać to dalej, przyglądając się czynnikom wpływającym zarówno na przychody odzieży (ceny sprzedaży i ilość), jak i na koszt odzieży (który mógł wzrosnąć).

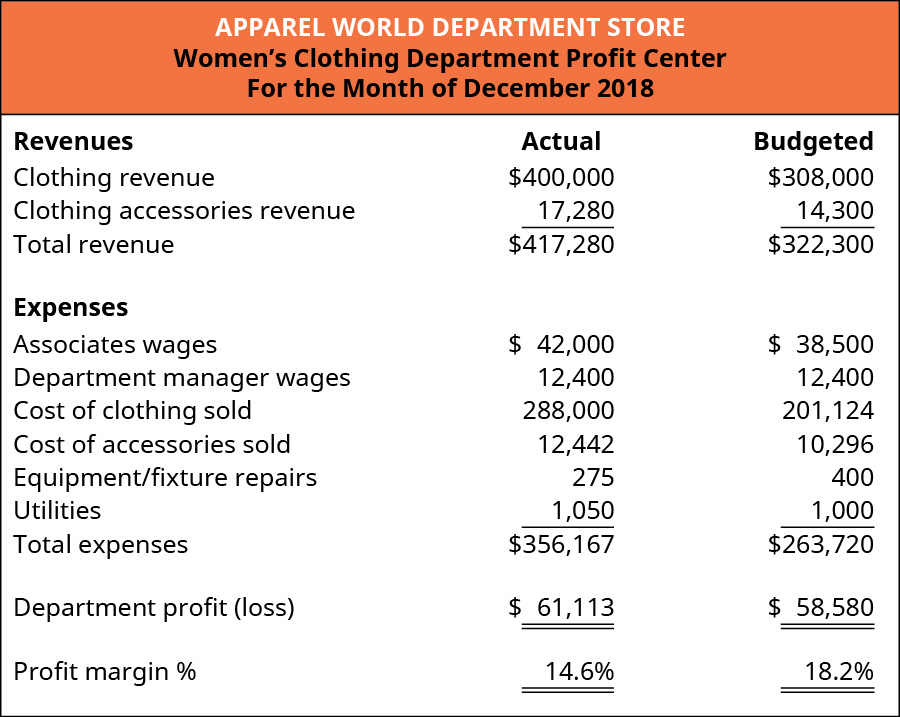

(rysunek) pokazuje grudniowe informacje finansowe dla działu odzieży damskiej, w tym procent marży zysku.

rzeczywisty procent marży zysku Departamentu odzieży damskiej wynosił 14,6%, obliczony na podstawie zysku departamentu w wysokości 61 113 USD podzielonego przez całkowity przychód $417,280 ($61,113 / $417,280). Rzeczywisty procent marży zysku był znacznie niższy niż oczekiwany procent 18.2% ($58,580 / $322,300). Podobnie jak w przypadku działu odzieży dziecięcej, analiza pionowa wskazuje, że znaczący spadek od założonego w budżecie procentu marży zysku był wynikiem kosztu sprzedanej odzieży. Doprowadziłoby to do zbadania możliwych przyczyn, które wpłynęłyby na przychody z odzieży (ceny sprzedaży i ilość), koszt odzieży lub oba te czynniki.

inną metodą stosowaną do oceny centrów inwestycyjnych jest zwrot z inwestycji. Zwrot z inwestycji (ROI) to zysk (lub strata) działu lub segmentu podzielony przez podstawę inwestycji (dochód / podstawa netto). Jest miarą efektywności segmentu w generowaniu zysku przy danym poziomie inwestycji. Innym sposobem myślenia o ROI jest jego wykorzystanie jako miary dźwigni finansowej. Oznacza to, że obliczanie zwrotu z inwestycji mierzy, ile zysku segment może osiągnąć za zainwestowanego dolara.

kilka punktów jest w porządku w odniesieniu do definicji zwrotu z inwestycji. W praktyce licznik (segment zysku lub straty) może mieć różne nazwy, w zależności od terminów używanych przez organizację. Niektóre organizacje mogą nazywać tę wartość przychodem netto (lub stratą) lub dochodem operacyjnym (lub stratą). Terminy te odnoszą się do wyników finansowych segmentu, a każda organizacja decyduje, jak najlepiej zidentyfikować i określić wyniki finansowe.

kolejny istotny punkt w definicji zwrotu z inwestycji dotyczy mianownika (podstawy inwestycji). Nie ma jednolitej definicji „podstawy inwestycji” w zawodzie księgowo-finansowym. Niektóre organizacje definiują bazę inwestycyjną jako aktywa operacyjne, podczas gdy inne definiują bazę inwestycyjną jako średnie aktywa operacyjne. Inne organizacje wykorzystują wartość księgową aktywów, a jeszcze inne wykorzystują historyczny lub nawet koszt odtworzenia aktywów. Istnieją ważne argumenty dla wszystkich tych definicji dla podstawy inwestycji. Ważne jest, aby nie mylić się tymi wariacjami, ale zamiast tego znać definicję w określonym kontekście i konsekwentnie ją stosować. Dla naszych celów mianownikiem formuły zwrotu z inwestycji będzie „podstawa inwestycji”, a wartość zostanie podana.

wreszcie, możesz przypomnieć z aktywów długoterminowych, że księgowi dokładnie rozważają, gdzie umieścić pewne koszty (albo w bilansie jako aktywa, albo w rachunku zysków i strat jako wydatki). Podczas gdy zwrot z inwestycji dotyczy zazwyczaj długoterminowych aktywów, takich jak budynki i wyposażenie, które są obciążane bilansem, podejście zwrotu z inwestycji ma również zastosowanie do niektórych „inwestycji”, które są wydatkowane. Na przykład koszty reklamy są wydatkowane. Jeśli segment rozważa kampanię reklamową, kierownictwo ocenia skuteczność kampanii reklamowej w podobny sposób jak tradycyjna analiza ROI przy użyciu dużych, skapitalizowanych inwestycji. Oznacza to, że zarząd chciałby ocenić dodatkowe przychody (lub zysk) pochodzące z kampanii reklamowej (co byłoby licznikiem w obliczeniu zwrotu z inwestycji) w porównaniu z inwestycją lub kosztem kampanii reklamowej (co byłoby mianownikiem w obliczeniu zwrotu z inwestycji). Aby zilustrować, Załóżmy, że kierownictwo było w stanie zidentyfikować, że kampania reklamowa kosztująca $2,500 przyniosła dodatkowe $500 zysku. Będzie to 20% zwrot z inwestycji ($500 / $2,500).

analiza zwrotu z inwestycji Centrum Inwestycyjnego rozpoczyna się od tych samych informacji, co analiza centrum zysku. Aby zbadać zwrot z inwestycji, wróćmy do informacji grudniowego Centrum zysków Apparel World, analizującego działy odzieży dziecięcej i damskiej. Załóżmy, że mniejszy sklep w innej lokalizacji miał następujący zysk za grudzień:

- dział odzieży dziecięcej: 3891

- dział odzieży damskiej: $2,533

teraz Załóżmy, że każdy dział miał bazę inwestycyjną o następujących kwotach:

- dział odzieży dziecięcej:

- dział odzieży damskiej: $65,000

aby obliczyć zwrot z inwestycji (ROI) dla każdego działu, podziel zysk segmentu przez podstawę inwestycji segmentu. ROI dla każdego działu to:

- dział odzieży dziecięcej: 25.9% ($3,891 / $15,000)

- dział odzieży damskiej: 3.9% ($2,533 / $65,000)

dział odzieży dziecięcej wniósł największy wkład w sytuację finansową tej lokalizacji na świecie odzieży ($3,891 vs. $2,533). Ponadto dział odzieży dziecięcej był w stanie lepiej wykorzystać każdy dolar zainwestowany w zysk. Inaczej mówiąc, za każdego zainwestowanego dolara dział odzieży dziecięcej był w stanie zrealizować 0,259 USD zysku, podczas gdy dział odzieży damskiej zrealizował tylko 0,039 USD zysku za każdego zainwestowanego dolara.

istotne jest również to, że Dział odzieży dziecięcej wymaga mniejszej wartości inwestycji. Oszczędza to zasoby sklepu (kapitał finansowy) i pomaga kierownictwu sklepu ustalać priorytety i efektywnie przydzielać przyszłe zasoby. Inwestując w dział odzieży dziecięcej, kierownictwo sklepu jest w stanie zainwestować mniejszą kwotę dolara, jednocześnie osiągając wyższą stopę zwrotu (rentowność) z tej inwestycji.

jednym z krytycznych punktów podejścia do zwrotu z inwestycji jest to, że każdy segment ocenia potencjalne inwestycje tylko w odniesieniu do zwrotu z inwestycji w danym segmencie. Może to spowodować, że kierownik danego segmentu wybierze tylko projekty lub działania, które poprawią ROI danego segmentu i odrzuci projekty, które poprawią sytuację finansową całego przedsiębiorstwa. Najczęściej menedżerowie segmentów są oceniani przede wszystkim na podstawie wyników segmentu, którym zarządzają, z niewielką częścią, jeśli w ogóle, ich oceny na podstawie ogólnych wyników firmy. Oznacza to, że premie menedżera segmentu są w dużej mierze zależne od tego, jak segment działa, lub innymi słowy, od decyzji podjętych przez tego menedżera segmentu. Menedżer może zrezygnować z projektu lub działalności, ponieważ obniży to ROI segmentu, nawet jeśli projekt przyniesie korzyści całej firmie. Zwrot z inwestycji i liczne konsekwencje jego stosowania są wyjaśnione i zademonstrowane w Balanced Scorecard i innych miarach wydajności.

metoda oceny ostatecznego Centrum Inwestycyjnego, dochód rezydualny (ri), strukturyzuje proces wyboru inwestycji, aby zachęcić menedżerów segmentów do wyboru projektów, które przynoszą korzyści całej firmie, a nie tylko konkretnemu segmentowi.

firmy chcą mieć pewność, że dokonywane przez nie inwestycje generują akceptowalny zwrot. Ponadto inwestorzy indywidualni chcą zapewnić sobie najwyższy zwrot finansowy za zainwestowane pieniądze.

ten artykuł opublikowany w The New York Times na temat najlepszych inwestycji wymienia Microsoft jako jedną z najlepszych inwestycji od 1926 roku (na podstawie badania Hendrika Bessembindera). Na podstawie zysków z rynku akcji dla inwestorów, Microsoft zajął trzecie miejsce, za ExxonMobil i Apple. Zgodnie z artykułem, ” od 1986 r. ma roczny zwrot w wysokości 25 procent.”

inne firmy w rankingu zawierały znane nazwy firm, takie jak General Electric (#4), Walmart (#10), McDonald ’ s (#31) i Coca-Cola (#15).

ale czy historyczny sukces zapewnia przyszły sukces? General Electric jest notowany w artykule jako czwarta najwyższa firma w rankingu tworzenia bogactwa dla inwestorów. Przeprowadzić badania internetowe, aby dowiedzieć się, stan General Electric dzisiaj. Jak myślisz, co przyniesie przyszłość General Electric?

wraz ze zmianami w gospodarce światowej, General Electric wydaje się mieć problemy z ewolucją, a ten problem potencjalnie pozostawia im niepewną przyszłość.

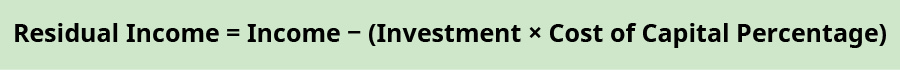

dochód rezydualny (Ri) ustanawia minimalny poziom, który muszą osiągnąć wszystkie inwestycje, aby zostać zaakceptowane przez kierownictwo. Ten minimalny dopuszczalny poziom jest zdefiniowany jako wartość w dolarach i ma zastosowanie do wszystkich działów lub segmentów działalności. Dochód rezydualny oblicza się, biorąc dochód segmentu pomniejszony o iloczyn wartości inwestycji i kosztu kapitału procentowego. Wzór jest:

podobnie jak w przypadku obliczenia zwrotu z inwestycji, dochód można zdefiniować jako dochód z działalności segmentu (lub stratę) lub zysk segmentu (lub stratę). Niektóre organizacje mogą używać innych terminów. W scenariuszach RI inwestycja odnosi się do konkretnego projektu, który rozważa segment. Inwestycji w obliczeniach RI nie należy mylić z całkowitą bazą inwestycyjną, która została wykorzystana w obliczeniach zwrotu z inwestycji. Wreszcie, koszt kapitału, który jest pokrywany w procesie podejmowania decyzji krótkoterminowych, odnosi się do stopy, z jaką Przedsiębiorstwo pozyskuje (lub zarabia) kapitał. Zasadniczo koszt kapitału można uznać za taki sam jak stopa procentowa, po której Przedsiębiorstwo może pożyczać środki za pośrednictwem pożyczki bankowej. Ustalając Standardowy Koszt stopy kapitałowej stosowany przez wszystkie segmenty firmy, firma ustanawia minimalny poziom inwestycji, który muszą osiągnąć wszystkie możliwości inwestycyjne. Na przykład, załóżmy, że firma może pożyczyć środki z lokalnego banku na stopę procentową 10%. Spółka nie chce zatem, aby segment przyjmował możliwość inwestycyjną, która zarabia mniej niż 10%. W związku z tym spółka ustanowi próg—procentowy koszt kapitału—który będzie wykorzystywany do sprawdzania potencjalnych inwestycji. Jednocześnie, w ramach struktury dochodu rezydualnego, menedżerowie poszczególnych segmentów (zwanych również centrami odpowiedzialności) będą zachęcani do podejmowania inwestycji, które przynoszą korzyści nie tylko segmentowi, ale także całej firmie. Przypomnijmy, że ROI działu odzieży dziecięcej wyniósł 25,9% ($3,891 zysku / $ 15,000 inwestycji). Zgodnie z analizą ROI, kierownik działu odzieży dziecięcej nie zaakceptuje inwestycji, która zarabia mniej niż 25,9%, ponieważ stopa zwrotu będzie negatywnie wpływać, mimo że firma może skorzystać. Zgodnie ze strukturą dochodu rezydualnego menedżerowie zaakceptowaliby wszystkie inwestycje o wartości dodatniej, ponieważ inwestycja przekroczyłaby próg inwestycyjny ustalony przez przedsiębiorstwo.

spójrzmy na przykład. Przypomnijmy, że Dział odzieży dziecięcej w Apparel World miał bazę inwestycyjną w wysokości 15 000 USD. Przy założeniu, że koszt kapitału (rozumianego jako oprocentowanie kredytu bankowego)wynosi 10%. Jest to stawka, którą Apparel World określi również jako stawkę, której oczekuje od wszystkich centrów odpowiedzialności. Dlatego w przykładzie oczekiwana wartość rezydualna-cel zysku, w pewnym sensie – dla działu odzieży dziecięcej wynosi 1500 USD (15 000 USD podstawy inwestycyjnej × 10% kosztu kapitału). Zarząd jest zadowolony z grudniowych wyników działu odzieży dziecięcej, ponieważ uzyskał zysk w wysokości 3891 USD, znacznie przekraczający cel 1500 USD.

teraz sprawdźmy, jak kierownik działu odzieży dziecięcej oceniłby potencjalną szansę inwestycyjną. Załóżmy, że w grudniu kierownik miał okazję zainwestować w modernizację sklepu, dodając nadzorowany plac zabaw dla dzieci do korzystania z rodziców podczas zakupów. Kierownik uważa, że to ulepszenie może zwiększyć sprzedaż, ponieważ rodzice mogą poświęcić swój czas na zakupy, wiedząc, że ich dzieci są bezpieczne i dobrze się bawią. Aktualizacja sprawi, że zakupy klientów będą przyjemniejsze dla wszystkich.

plac zabaw dla dzieci wymaga inwestycji w wysokości 50 000 USD, a oczekiwany wzrost dochodów w wyniku placu zabaw dla dzieci wynosi 5 001 USD. Ponieważ sklep Apparel World ma koszt wymogu kapitałowego w wysokości 10%, Menedżer zainwestuje w plac zabaw dla dzieci, ponieważ pozostały dochód z tej inwestycji byłby dodatni. Aby być dokładnym, dochód rezydualny wynosi $1. Korzystając ze wzoru dochodu rezydualnego, dochód rezydualny wynosi $5,001 – ($50,000 × 10%) = $1.

chociaż jest to przesadny i zbyt uproszczony przykład, ma on na celu podkreślenie faktu, że dopóki zasoby (fundusze) są dostępne do inwestowania, menedżer odpowiedzialności będzie (lub powinien) akceptować projekty, które mają dodatnią wartość rezydualną. W tym przykładzie dział odzieży dziecięcej byłby w lepszej sytuacji finansowej, podejmując ten projekt, niż gdyby ten projekt odrzucił. Departament zarobił $3,891 zysku w grudniu, ale zarobiłby, na podstawie szacunków, $3,892, jeśli Departament dodał plac zabaw dla dzieci.

zaletą metody rezydualnego dochodu jest to, że wszystkie inwestycje we wszystkich segmentach organizacji są oceniane przy użyciu tego samego podejścia. Zamiast wybierać dla każdego segmentu tylko inwestycje, które przynoszą korzyści tylko dla danego segmentu, podejście do dochodu rezydualnego skłania menedżerów do wyboru inwestycji, które przynoszą korzyści całej organizacji.