Investment Centers

det är viktigt för chefer att kontinuerligt investera i verksamheten. Chefer måste välja investeringar som förbättrar företagets värde genom att förbättra kundupplevelsen, öka kundlojaliteten och i slutändan öka organisationens värde. En begränsning av de hittills undersökta centren-kostnadscenter, diskretionär kostnadscenter, intäktscenter och vinstcenter—är att dessa strukturer inte tar hänsyn till de investeringar som gjorts av de olika ansvarscentralerna. Det slutliga ansvarscentret-investment centers-tar hänsyn till och utvärderar de investeringar som görs av ansvarscentrets Chefer. Målet med investment center-strukturen är att se till att segmentchefer väljer investeringar som tillför värde och hjälper organisationen att uppnå sina strategiska mål.

ett investeringscenter är ett organisationssegment (som den norra regionen Best Buy eller food trucks som används i varför det är viktigt att öppna fallet) där en chef är ansvarig för vinster (intäkter minus kostnader) och det investerade kapitalet som används av segmentet.

som du vet nu, berättar finansiella rapporter användarna vad som har hänt tidigare—uttalandena ger feedbackvärde. Ansvarsredovisning är inget undantag-det är ett system som mäter det ekonomiska resultatet av det som redan har inträffat och ger ledningen ett mått på tidigare händelser.

har du någonsin funderat på hur företag mäter resultatet av aktiviteter som ännu inte har inträffat? Som du har lärt dig investerar många företag i forsknings-och utvecklingsaktiviteter för att bestämma hur man kan förbättra befintliga produkter och skapa helt nya produkter eller processer.

Hershey Chocolate Company är ett företag som investerar kraftigt i forskning och utveckling. Hershey ’ s har skapat en avancerad teknik & Foresight Lab, som letar efter innovativa sätt att få choklad till marknaden.

här är några av de innovativa saker som Hersheys har utvecklat:

- Sourcemap – ett interaktivt, webbaserat verktyg för att visa konsumenterna var ingredienserna i deras favorit Hersheys mellanmål, som Hersheys mjölkchoklad med Mandelbar kommer ifrån. Det finns också en video och Novell för varje punkt på den interaktiva kartan för mer information.

- SmartLabel—en skanningsbar etikett på varje Hersheys produkt som ger användaren aktuell Ingrediens, allergen och annan information.

- choklad gjord inuti förpackningen—Hershey har utvecklat denna process för att bilda en bit choklad inuti förpackningen.

- 3D Chocolate Printing—med hjälp av en 3D-skrivare har Hershey ’ s utvecklat ett innovativt sätt att skapa anpassade choklad godis.1

att mäta den ekonomiska framgången för innovationer som dessa är nästan omöjligt på kort sikt. Men på lång sikt hjälper investeringar i produktutveckling företag som Hershey att öka försäljningen, minska kostnaderna, få marknadsandelar och förbli konkurrenskraftiga på marknaden.

det finns många metoder som används för att utvärdera investeringscentralens ekonomiska resultat. När vi diskuterade vinstcentra använde vi segmentets vinst/förlust som anges i Dollar. En annan metod för att utvärdera segmentets finansiella resultat innebär att man använder vinstmarginalprocenten.

vinstmarginalprocenten beräknas genom att ta nettoresultatet (eller förlusten) dividerat med nettoomsättningen. Detta är en användbar beräkning för att mäta organisationens (eller segmentets) effektivitet vid omvandling av intäkter till vinst (nettoresultat). Medan dollarvärdet för ett segments vinst / förlust är viktigt är fördelen med att använda en procentandel att procentsatser möjliggör mer direkta jämförelser av segment av olika storlek.

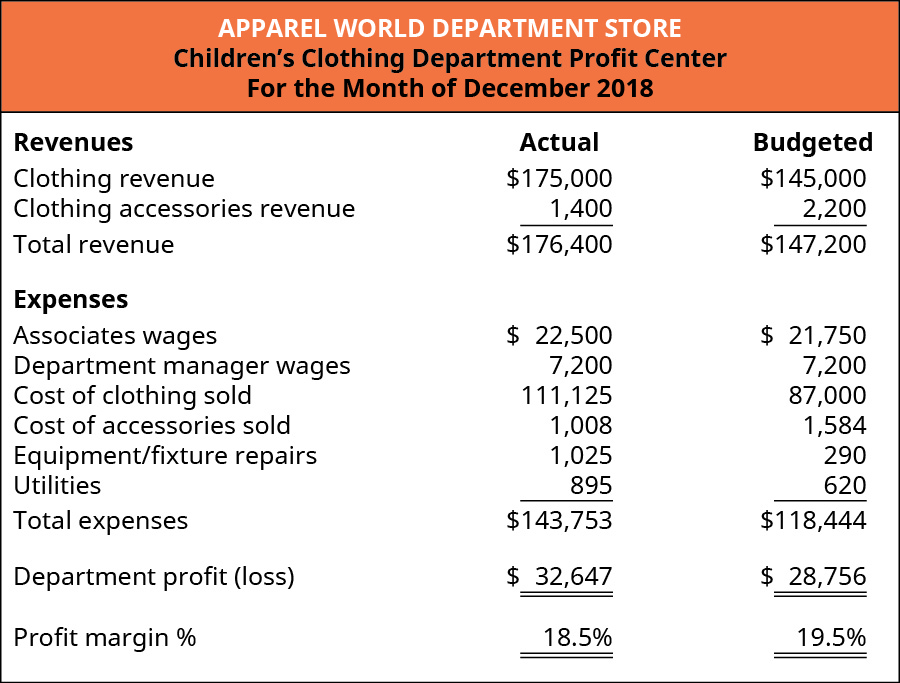

låt oss återvända till Klädvärldens exempel och titta på vinstmarginalprocenten för barn-och kvinnokläderavdelningarna. (Figur) visar den finansiella informationen i December för barnklädavdelningen, inklusive vinstmarginalprocenten.

den faktiska vinstmarginalprocenten som uppnåddes av barnklädavdelningen var 18,5%, beräknad genom att ta avdelningens vinst på 32 647 dollar dividerat med de totala intäkterna från $176,400 ($32,647 / $176,400). Den faktiska vinstmarginalprocenten var något lägre än den förväntade andelen 19.5% ($28,756 / $147,200). För att avgöra varför vinstmarginalprocenten sjönk något jämfört med förväntningarna kunde ledningen jämföra de faktiska intäkterna och kostnaderna med de budgeterade intäkterna och kostnaderna med hjälp av en vertikal analys, som visas i bokslutsanalys. Att göra det skulle belysa det faktum att kostnaden för kläder som säljs i procent av klädintäkterna ökade avsevärt jämfört med vad som förväntades. Ledningen skulle vilja undersöka detta ytterligare och titta på faktorer som påverkar både klädintäkter (försäljningspriser och kvantitet) och kostnaden för kläderna (som kan ha ökat).

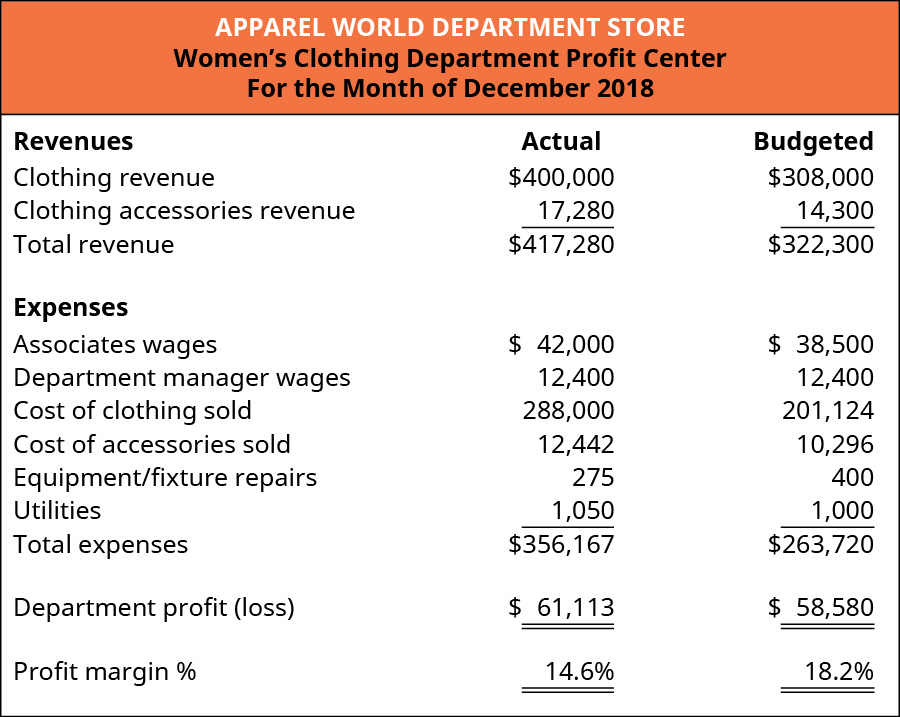

(figur) visar den finansiella informationen i December för kvinnokläderavdelningen, inklusive vinstmarginalprocenten.

den faktiska vinstmarginalprocenten för kvinnokläderavdelningen var 14,6%, beräknad genom att ta avdelningens vinst på $61,113 dividerat med de totala intäkterna från $417,280 ($61,113 / $417,280). Den faktiska vinstmarginalprocenten var betydligt lägre än den förväntade andelen 18.2% ($58,580 / $322,300). Som med barnklädavdelningen indikerar en vertikal analys att den betydande minskningen från budgeterad vinstmarginal procent var ett resultat av kostnaden för sålda kläder. Detta skulle leda ledningen att undersöka möjliga orsaker som skulle ha påverkat klädintäkterna (försäljningspriser och kvantitet), kostnaden för kläderna eller båda.

en annan metod som används för att utvärdera investeringscentra kallas avkastning på investeringar. Avkastning på investeringar (ROI) är avdelningens eller segmentets vinst (eller förlust) dividerat med investeringsbasen (nettoresultat / bas). Det är ett mått på hur effektivt segmentet var att generera vinst med en viss investeringsnivå. Ett annat sätt att tänka på ROI är dess användning som ett mått på hävstångseffekt. Det vill säga, beräkningen av avkastningen på investeringar mäter hur mycket vinst segmentet kan realisera per investerad dollar.

flera punkter är i ordning när det gäller definitionen av avkastning på investeringen. I praktiken kan täljaren (segmentets vinst eller förlust) ha olika namn, beroende på de termer som används av organisationen. Vissa organisationer kan kalla detta värde nettoresultat (eller förlust) eller rörelseresultat (eller förlust). Dessa villkor avser segmentets ekonomiska resultat, och varje organisation bestämmer hur man bäst identifierar och kvantifierar finansiella resultat.

en annan viktig punkt i definitionen av avkastning på investeringar avser nämnaren (investeringsbas). Det finns ingen enhetlig definition av” investeringsbas ” inom redovisnings – /finansyrket. Vissa organisationer definierar investeringsbasen som rörelsetillgångar, medan andra definierar investeringsbasen som genomsnittliga rörelsetillgångar. Andra organisationer använder tillgångarnas bokförda värde, och andra använder den historiska eller till och med ersättningskostnaden för tillgångar. Det finns giltiga argument för alla dessa definitioner för investeringsbas. Det är viktigt att inte förväxlas av dessa variationer utan istället känna till definitionen i ett visst sammanhang och använda den konsekvent. För våra ändamål kommer nämnaren i avkastningsformeln att vara ”investeringsbas” och värdet kommer att tillhandahållas.

slutligen kan du komma ihåg från långfristiga tillgångar att revisorer noggrant överväger var man ska placera vissa kostnader (antingen i balansräkningen som tillgångar eller i resultaträkningen som kostnader). Medan ROI vanligtvis handlar om långlivade tillgångar som byggnader och utrustning som debiteras balansräkningen, gäller ROI-metoden också för vissa ”investeringar” som kostnadsförs. Till exempel kostnadsförs reklamkostnader. Om ett segment överväger en reklamkampanj skulle ledningen bedöma reklamkampanjens effektivitet på samma sätt som den traditionella ROI-analysen med hjälp av stora, aktiverade investeringar. Det vill säga ledningen skulle vilja bedöma de extra intäkter (eller vinst) som härrör från reklamkampanjen (som skulle vara täljaren i ROI-beräkningen) jämfört med investeringen eller kostnaden för reklamkampanjen (som skulle vara nämnaren i ROI-beräkningen). För att illustrera, låt oss säga att ledningen kunde identifiera att en reklamkampanj som kostade $2,500 tog in ytterligare $500 av vinsten. Detta skulle vara en 20% avkastning på investeringen ($500 / $2,500).

en avkastningsanalys av ett investeringscenter börjar med samma information som en analys av ett vinstcenter. För att utforska avkastningen på investeringen, låt oss återvända till December Apparel World profit center-information som analyserar barn-och kvinnoklädavdelningarna. Antag att en mindre butik på en annan plats hade följande vinst för December:

- barnkläder avdelning: $3,891

- kvinnor kläder avdelning: $2,533

Antag nu att varje avdelning hade en investeringsbas av följande belopp:

- Barnkläder avdelning: $15,000

- Damkläder avdelning: $65,000

för att beräkna avkastningen på investeringen (ROI) för varje avdelning, dela segmentvinsten med segmentinvesteringsbasen. ROI för varje avdelning är:

- Barnkläder avdelning: 25.9% ($3,891 / $15,000)

- kvinnors klädavdelning: 3.9% ($2,533 / $65,000)

barnklädavdelningen bidrog mest till den ekonomiska ställningen för denna Klädvärldsplats ($3,891 vs. $2,533). Dessutom kunde barnklädavdelningen bättre utnyttja varje dollar som investerades i vinst. Anges annorlunda, för varje investerad dollar kunde barnklädavdelningen realisera $0.259 av vinst medan kvinnoklädavdelningen realiserade endast $ 0.039 av vinst för varje investerad dollar.

det är också viktigt att barnklädavdelningen kräver ett mindre dollarvärde på investeringen. Detta sparar butiksresurser (finansiellt kapital) och hjälper butikshanteringen att prioritera och effektivt fördela framtida resurser. Genom att investera i barnklädavdelningen kan butikshanteringen investera ett mindre dollarbelopp samtidigt som man uppnår en högre avkastning (lönsamhet) på den investeringen.

en av kritiken mot ROI-metoden är att varje segment endast utvärderar potentiella investeringar i förhållande till det enskilda segmentets ROI. Detta kan leda till att den enskilda segmentschefen endast väljer projekt eller aktiviteter som förbättrar det enskilda segmentets avkastning och avvisar projekt som förbättrar det övergripande företagets finansiella ställning. Oftast utvärderas segmentchefer främst baserat på resultatet för det segment de hanterar med endast en liten del, om någon, av deras utvärdering baserat på övergripande företagsprestanda. Detta innebär att en segmenthanterares bonusar till stor del är beroende av hur segmentet presterar, eller med andra ord baserat på de beslut som fattas av den segmenthanteraren. En chef kan välja att avstå från ett projekt eller aktivitet eftersom det kommer att sänka segmentets ROI trots att projektet skulle gynna hela företaget. ROI och de många konsekvenserna av dess användning förklaras ytterligare och demonstreras i Balanced Scorecard och andra prestationsmått.

den slutliga investeringscentrets utvärderingsmetod, extrainkomst (ri), strukturerar investeringsvalsprocessen för att stimulera segmentchefer att välja projekt som gynnar hela företaget, snarare än bara det specifika segmentet.

företag vill vara säkra på att de investeringar de gör genererar en acceptabel avkastning. Dessutom vill enskilda investerare se till att de får den högsta ekonomiska avkastningen för de pengar de investerar.

denna artikel publicerad i New York Times om bästa investeringar listade Microsoft som en av de bästa investeringarna sedan 1926 (baserat på en studie av Hendrik Bessembinder). Baserat på aktiemarknadsavkastning till investerare rankade Microsoft tredje, bakom ExxonMobil och Apple. Enligt artikeln ” sedan 1986 har den haft en årlig avkastning på 25 procent.”

andra företag i rankningen inkluderade bekanta företagsnamn som General Electric (rankad #4), Walmart (rankad #10), McDonald ’ s (#31) och Coca-Cola (#15).

men garanterar historisk framgång framtida framgång? General Electric är listad i artikeln som det 4: e högst rankade företaget för att skapa rikedom för investerare. Utför internetforskning för att ta reda på tillståndet för General Electric idag. Vad tror du Framtiden har för General Electric?

när den globala ekonomin förändras verkar General Electric kämpa för att utvecklas, och denna fråga lämnar dem potentiellt med en osäker framtid.

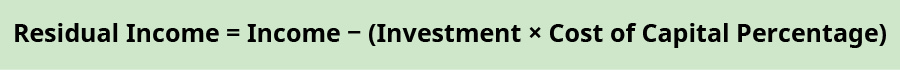

extrainkomst (ri) fastställer en miniminivå som alla investeringar måste uppnå för att accepteras av ledningen. Denna minsta acceptabla nivå definieras som ett dollarvärde och gäller för alla avdelningar eller segment av verksamheten. Extrainkomst beräknas genom att segmentinkomsten minus produkten av investeringsvärdet och kostnaden för kapitalprocent. Formeln är:

som vid beräkningen av avkastning på investeringar kan intäkter definieras som segment rörelseresultat (eller förlust) eller segment vinst (eller förlust). Vissa organisationer kan använda olika termer. I ri-scenarier avser investeringen ett specifikt projekt som segmentet överväger. Investeringar, i ri-beräkningar, bör inte förväxlas med den totala investeringsbasen, som användes i ROI-beräkningen. Slutligen avser kapitalkostnaden, som täcks av kortfristigt beslutsfattande, den takt som företaget höjer (eller tjänar) kapital. I huvudsak kan kapitalkostnaden betraktas som densamma som den ränta som företaget kan låna medel genom ett banklån. Genom att fastställa en standardkostnad för kapitalräntan som används av alla delar av företaget, etablerar företaget en minsta investeringsnivå som alla investeringsmöjligheter måste uppnå. Antag till exempel att ett företag kan låna pengar från en lokal bank till en ränta på 10%. Företaget vill då inte ha ett segment som accepterar en investeringsmöjlighet som tjänar något mindre än 10%. Därför kommer företaget att fastställa ett tröskelvärde-kostnaden för kapitalprocent—som kommer att användas för att screena potentiella investeringar. Samtidigt, under den återstående inkomststrukturen, kommer chefer för de enskilda segmenten (även kallade ansvarscentra) att uppmuntras att genomföra investeringar som inte bara gynnar segmentet utan också hela företaget. Kom ihåg att avkastningen på barnklädavdelningen var 25,9% ($3 891 vinst / $15 000 investering). Under en ROI-analys skulle chefen för barnklädavdelningen inte acceptera en investering som tjänar mindre än 25.9% eftersom avkastningen skulle påverkas negativt, även om företaget kan dra nytta av det. Enligt en extrainkomststruktur skulle Chefer acceptera alla investeringar med ett positivt värde eftersom investeringen skulle överskrida den investeringströskel som företaget fastställt.

Låt oss titta på ett exempel. Minns att barnkläder Department of Apparel World hade en investeringsbas på $15,000. Förutsatt att kapitalkostnaden (förstås som graden av ett banklån) till Apparel World är 10%. Detta är den takt som Apparel World också kommer att ställa in som den kurs som den förväntar sig att alla ansvarscentra ska tjäna. Därför, i exemplet, den förväntade mängden restvärde-vinstmålet, på sätt och vis—för barnkläder avdelningen är $1,500 ($15,000 investeringsbas 10% kostnad för kapital). Ledningen är nöjd med decemberprestationen för barnklädavdelningen eftersom den tjänade en vinst på $3,891, långt över $1,500-målet.

låt oss nu undersöka hur chefen för barnklädavdelningen skulle utvärdera en potentiell investeringsmöjlighet. Antag i December chefen hade en möjlighet att investera för att uppgradera butiken genom att lägga till en övervakad lekplats för barn att använda medan föräldrar handlat. Chefen tror att denna förbättring kan öka försäljningen eftersom föräldrar kan ta sig tid att shoppa, samtidigt som de vet att deras barn är säkra och har kul. Uppgraderingen skulle göra kundens shoppingupplevelse roligare för alla.

barnens lekplats kräver en investering på $50,000 och den förväntade inkomstökningen till följd av barnens lekplats är $5,001. Eftersom Apparel World store har en kapitalkostnad på 10%, skulle chefen investera i barnens lekplats eftersom resterande inkomst på denna investering skulle vara positiv. För att vara exakt är resterande inkomst $1. Med hjälp av extrainkomstformeln är extrainkomsten $5,001 – ($50,000 × 10%) = $1.

även om detta är ett överdrivet och förenklat exempel, är det avsett att belysa det faktum att, så länge resurser (medel) är tillgängliga att investera, kommer en ansvarsförvaltare (eller borde) acceptera projekt som har ett positivt restvärde. I det här exemplet skulle barnklädavdelningen ha en bättre ekonomisk ställning genom att genomföra detta projekt än om de avvisade detta projekt. Avdelningen tjänade $3,891 av vinst i December men skulle ha tjänat, baserat på uppskattningarna, $3,892 om avdelningen lade till barnens lekplats.

fördelen med en extrainkomstmetod är att alla investeringar i alla segment av organisationen utvärderas med samma tillvägagångssätt. Istället för att varje segment endast väljer investeringar som bara gynnar segmentet, vägleder metoden för extrainkomst chefer att välja investeringar som gynnar hela organisationen.