befektetési központok

fontos, hogy a vezetők folyamatosan fektessenek be az üzletbe. A vezetőknek olyan befektetéseket kell választaniuk, amelyek javítják a vállalkozás értékét az ügyfélélmény javításával, az ügyfélhűség növelésével, végül pedig a szervezet értékének növelésével. Az eddig feltárt központok—költségközpont, diszkrecionális költségközpont, bevételi központ és profitközpont—korlátozása az, hogy ezek a struktúrák nem veszik figyelembe a különböző felelősségi központ-vezetők beruházásait. A végső felelősségi központ-befektetési központok-figyelembe veszi és értékeli a felelősségi központ vezetőinek befektetéseit. A befektetési központ struktúrájának célja annak biztosítása, hogy a szegmensvezetők olyan befektetéseket válasszanak, amelyek hozzáadott értéket képviselnek és segítik a szervezetet stratégiai céljainak elérésében.

a befektetési központ olyan szervezeti szegmens (például a Best Buy északi régiója vagy a miért számít nyitó ügyben használt élelmiszer-teherautók), amelyben a menedzser elszámoltatható a nyereségért (bevételek mínusz kiadások) és a szegmens által felhasznált befektetett tőkéért.

mint már tudják, a pénzügyi kimutatások elmondják a felhasználóknak, hogy mi történt a múltban-a kimutatások visszajelzést adnak. A felelősség elszámolása sem kivétel—ez egy olyan rendszer, amely méri a már bekövetkezett pénzügyi teljesítményt, és a menedzsment számára a múltbeli események mérését biztosítja.

Gondolt már arra, hogy a vállalatok hogyan mérik a még nem történt tevékenységek eredményét? Mint már megtanultad, sok vállalat befektet a kutatási és fejlesztési tevékenységekbe, hogy meghatározza, hogyan lehet javítani a meglévő termékeket és teljesen új termékeket vagy folyamatokat létrehozni.

a Hershey Chocolate Company egy olyan vállalat, amely jelentős összegeket fektet be a kutatás-fejlesztésbe. A Hershey ‘ s létrehozott egy fejlett technológiát & Foresight Lab, amely innovatív módszereket keres a csokoládé piacra dobására.

íme néhány innovatív dolog, amit Hershey kifejlesztett:

- Sourcemap-interaktív, webalapú eszköz, amely megmutatja a fogyasztóknak, honnan származnak a kedvenc Hershey snackjük összetevői, például a Hershey tejcsokoládé mandulával. Az interaktív térkép minden egyes pontjához tartozik egy videó és egy rövid történet további információkért.

- SmartLabel—szkennelhető címke minden Hershey terméken, amely naprakész összetevőket, allergéneket és egyéb információkat tartalmaz a felhasználó számára.

- csokoládé a csomag belsejében—Hershey kifejlesztette ezt a folyamatot, hogy egy darab csokoládét képezzen a csomag belsejében.

- 3D csokoládé nyomtatás—3D nyomtató segítségével a Hershey ‘ s innovatív módszert fejlesztett ki Testreszabott csokoládé cukorkák létrehozására.1

az ilyen innovációk pénzügyi sikerének mérése rövid távon szinte lehetetlen. Hosszú távon azonban a termékfejlesztésbe történő beruházások segítik a Hershey-hez hasonló vállalatokat az értékesítés növelésében, a költségek csökkentésében, a piaci részesedés megszerzésében és a piacon való versenyképesség megőrzésében.

számos módszert alkalmaznak a befektetési központok pénzügyi teljesítményének értékelésére. A profitközpontok megvitatásakor a szegmens dollárban kifejezett nyereségét/veszteségét használtuk. A szegmens pénzügyi teljesítményének értékelésének másik módszere a haszonkulcs százalékának használata.

a haszonkulcs százalékát úgy számítják ki, hogy a nettó nyereséget (vagy veszteséget) elosztják a nettó értékesítéssel. Ez egy hasznos számítás a szervezet (vagy szegmens) hatékonyságának mérésére a bevétel nyereséggé (nettó jövedelem) történő átalakításában. Míg a szegmens nyereségének/veszteségének dollárértéke fontos, a százalék használatának előnye, hogy a százalékok lehetővé teszik a különböző méretű szegmensek közvetlenebb összehasonlítását.

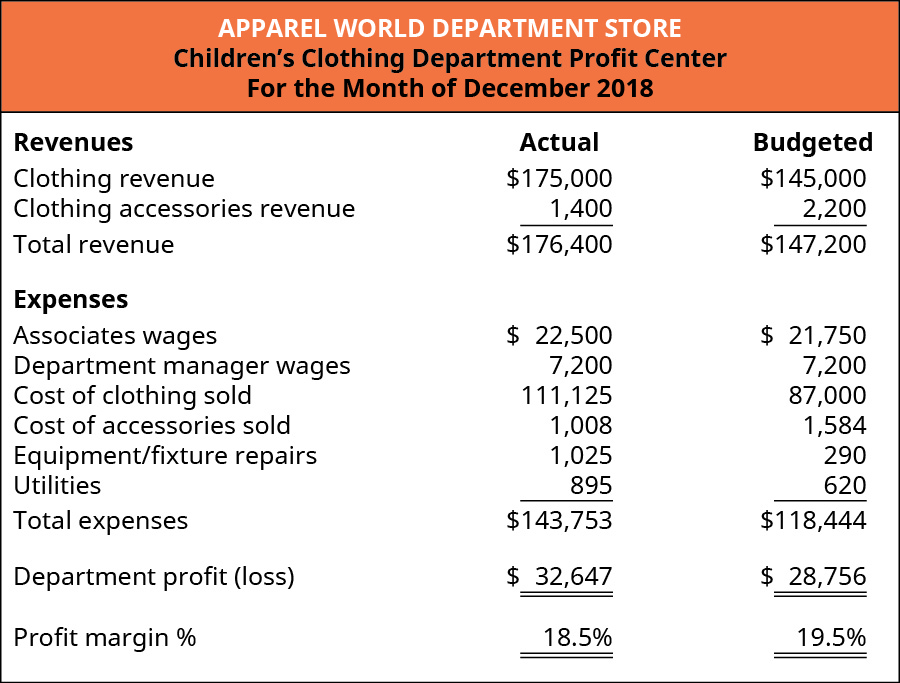

térjünk vissza a ruházati világ példájához, és nézzük meg a gyermek-és női ruházati osztályok haszonkulcsát. (Ábra) a gyermekruházati osztály decemberi pénzügyi adatait mutatja, beleértve a haszonkulcs százalékát.

a gyermekruházati osztály által elért tényleges haszonkulcs 18,5% volt, amelyet úgy számítottak ki, hogy az osztály 32 647 dolláros nyereségét elosztották a $176,400 ($32,647 / $176,400). A tényleges haszonkulcs százaléka valamivel alacsonyabb volt, mint a várt százalék 19.5% ($28,756 / $147,200). Annak megállapításához, hogy a haszonkulcs százalékos aránya a várakozásokhoz képest kissé csökkent, a vezetés vertikális elemzés segítségével összehasonlíthatja a tényleges bevételeket és kiadásokat a költségvetésben szereplő bevételekkel és kiadásokkal, amint azt a pénzügyi kimutatás elemzése is mutatja. Ez rávilágítana arra a tényre, hogy az eladott ruházat költsége a ruházati bevételek százalékában jelentősen megnőtt a várthoz képest. A menedzsment ezt tovább szeretné vizsgálni, megvizsgálva mind a ruházati Bevételeket (eladási árak és mennyiség), mind a ruházati költségeket (amelyek növekedhettek) befolyásoló tényezőket.

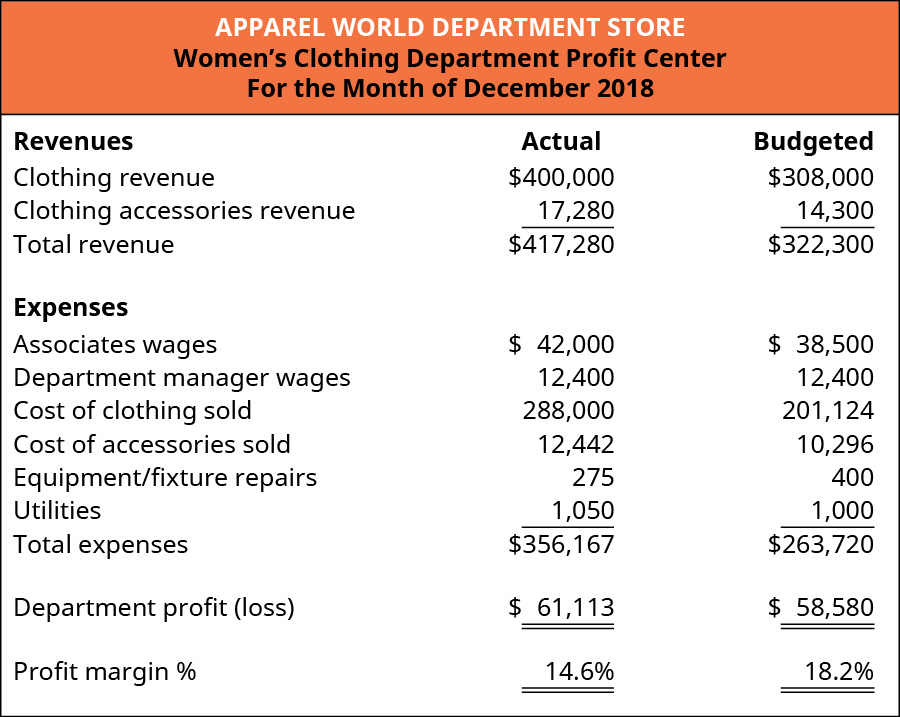

(ábra) a női ruházati osztály decemberi pénzügyi adatait mutatja, beleértve a haszonkulcs százalékát.

a női ruházati osztály tényleges haszonkulcsa 14,6% volt, amelyet úgy számítottak ki, hogy az osztály 61 113 dolláros nyereségét elosztották a $417,280 ($61,113 / $417,280). A tényleges haszonkulcs százaléka lényegesen alacsonyabb volt, mint a várt százalék 18.2% ($58,580 / $322,300). A gyermekruházati osztályhoz hasonlóan egy vertikális elemzés is azt mutatja, hogy a költségvetésben szereplő haszonkulcs százalékos jelentős csökkenése az eladott ruházat költségeinek eredménye volt. Ez arra késztetné a vezetést, hogy vizsgálja meg azokat a lehetséges okokat, amelyek befolyásolták volna a ruházati bevételt (eladási árak és mennyiség), a ruházat költségeit vagy mindkettőt.

a befektetési központok értékelésére használt másik módszert a befektetés megtérülésének nevezik. A befektetés megtérülése (ROI) az osztály vagy szegmens nyeresége (vagy vesztesége) osztva a befektetési bázissal (nettó jövedelem / alap). Ez annak mértéke, hogy a szegmens mennyire volt hatékony a nyereség előállításában egy adott befektetési szint mellett. A megtérülés gondolkodásának másik módja a tőkeáttétel mértéke. Vagyis a befektetés megtérülésének kiszámítása azt méri, hogy a szegmens mekkora nyereséget tud elérni befektetett dolláronként.

a befektetés megtérülésének meghatározása tekintetében több pont van rendben. A gyakorlatban a számlálónak (szegmens nyereségének vagy veszteségének) különböző nevei lehetnek, a szervezet által használt kifejezésektől függően. Egyes szervezetek ezt az értéket nettó jövedelemnek (vagy veszteségnek) vagy működési jövedelemnek (vagy veszteségnek) nevezhetik. Ezek a kifejezések a szegmens pénzügyi teljesítményére vonatkoznak, és minden szervezet eldönti, hogyan lehet a legjobban azonosítani és számszerűsíteni a pénzügyi teljesítményt.

a befektetés megtérülésének meghatározásának másik jelentős pontja a nevezőre (befektetési alap) vonatkozik. A számviteli/pénzügyi szakmában nincs egységes meghatározás a” befektetési alapról”. Egyes szervezetek a befektetési alapot működési eszközként, míg mások a befektetési alapot átlagos működési eszközként határozzák meg. Más szervezetek az eszközök könyv szerinti értékét, mások pedig az eszközök történelmi vagy akár pótlási költségét használják. A befektetési alap ezen definícióinak mindegyikére érvényes érvek vannak. Fontos, hogy ne tévesszük össze ezeket a variációkat, hanem ismerjük a meghatározást egy adott kontextusban,és következetesen használjuk. Céljainkban a befektetés megtérülési képletének nevezője a “befektetési alap” lesz, és az értéket megadjuk.

végül emlékeztethet a hosszú lejáratú eszközökről, hogy a könyvelők gondosan mérlegelik, hogy hol helyezzenek el bizonyos költségeket (akár a mérlegben, akár az eredménykimutatásban, mint ráfordítások). Míg a ROI általában hosszú élettartamú eszközökkel, például épületekkel és berendezésekkel foglalkozik, amelyeket a mérlegbe terhelnek, a ROI megközelítés bizonyos “befektetésekre” is vonatkozik, amelyek költségesek. Például a hirdetési költségek költségesek. Ha egy szegmens reklámkampányt fontolgat, a menedzsment hasonló módon értékelné a reklámkampány hatékonyságát, mint a hagyományos ROI elemzés nagy, tőkésített befektetések felhasználásával. Vagyis a vezetés fel akarja mérni a reklámkampányból származó többletbevételt (vagy nyereséget) (amely a ROI számítás számlálója lenne) a reklámkampány beruházásához vagy költségéhez képest (amely a ROI számítás nevezője lenne). Szemléltetésül tegyük fel, hogy a menedzsment képes volt azonosítani, hogy egy 2500 dollárba kerülő reklámkampány további 500 dollár nyereséget hozott. Ez 20% – os megtérülést jelentene (500 USD / 2500 USD).

a befektetési központ megtérülési elemzése ugyanazokkal az információkkal kezdődik, mint a profitközpont elemzése. A befektetések megtérülésének feltárása érdekében térjünk vissza a decemberi Apparel World profit center information-hez, amely a gyermek-és női ruházati osztályokat elemzi. Tegyük fel, hogy egy másik helyen lévő kisebb üzlet decemberben a következő nyereséget érte el:

- Gyermekruházati osztály: 3891 USD

- női ruházati osztály: $2,533

most tegyük fel, hogy minden részlegnek a következő összegű befektetési alapja volt:

- gyermek ruházati osztály: $15,000

- női ruházati osztály: $65,000

az egyes részlegek befektetési megtérülésének (ROI) kiszámításához ossza el a szegmens nyereségét a szegmens befektetési alapjával. Az egyes osztályok megtérülése:

- gyermek ruházati osztály: 25.9% ($3,891 / $15,000)

- női ruházati osztály: 3.9% ($2,533 / $65,000)

a gyermekruházati osztály járult hozzá a legjobban ennek a ruházati világnak a pénzügyi helyzetéhez (3891 dollár vs. 2533 dollár). Ezenkívül a gyermekruházati osztály jobban kihasználhatta a nyereségbe fektetett minden dollárt. Másként fogalmazva, minden befektetett dollárért a gyermekruházati osztály 0,259 dollár nyereséget tudott realizálni, míg a női ruházati osztály csak 0,039 dollár nyereséget realizált minden befektetett dollárért.

az is jelentős, hogy a gyermekruházati osztály kisebb dollár értékű beruházást igényel. Ez megóvja a raktári erőforrásokat (pénzügyi tőkét), és segíti a raktárkezelést a jövőbeli erőforrások prioritásainak és hatékony elosztásában. A gyermekruházati osztályba történő befektetéssel az üzletvezetés kisebb dollárösszeget tud befektetni, miközben magasabb megtérülési rátát (jövedelmezőséget) ér el ezen a befektetésen.

a ROI megközelítés egyik kritikája az, hogy minden szegmens csak az egyes szegmensek ROI-jához viszonyítva értékeli a potenciális befektetéseket. Ez azt eredményezheti, hogy az egyes szegmensmenedzserek csak olyan projekteket vagy tevékenységeket választanak ki, amelyek javítják az egyes szegmens megtérülését, és elutasítják azokat a projekteket, amelyek javítják a teljes vállalat pénzügyi helyzetét. Leggyakrabban a szegmensmenedzsereket elsősorban az általuk kezelt szegmens teljesítménye alapján értékelik, az általános vállalati teljesítményen alapuló értékelésüknek csak egy kis részével, ha van ilyen. Ez azt jelenti, hogy a szegmensmenedzser bónuszai nagymértékben függenek a szegmens teljesítményétől, vagyis más szavakkal, az adott szegmensmenedzser döntésein alapulnak. A menedzser dönthet úgy, hogy lemond egy projektről vagy tevékenységről, mert ez csökkenti a szegmens megtérülését, annak ellenére, hogy a projekt az egész vállalat számára előnyös lenne. A ROI-t és használatának számos következményét tovább magyarázzák és bemutatják a Balanced Scorecard és más teljesítménymérők.

a végső befektetési központ értékelési módszer, maradék jövedelem (ri), strukturálja a befektetési kiválasztási folyamatot, hogy ösztönözze a szegmenskezelőket olyan projektek kiválasztására, amelyek az egész vállalat számára előnyösek, nem csak az adott szegmens számára.

a vállalatok biztosak akarnak lenni abban, hogy befektetéseik elfogadható megtérülést generálnak. Additonally, az egyéni befektetők biztosítani akarják, hogy a befektetett pénzért a legmagasabb pénzügyi hozamot kapják.

ez a cikk megjelent A New York Times on best investments felsorolt Microsoft, mint amelyek az egyik legjobb beruházások 1926 óta (tanulmánya alapján Hendrik Bessembinder). A befektetők tőzsdei hozamai alapján a Microsoft a harmadik helyen áll az ExxonMobil és az Apple mögött. A cikk szerint “1986 óta 25 százalékos éves hozamot ért el.”

a rangsorban szereplő többi vállalat olyan ismert cégneveket tartalmazott, mint a General Electric (4.helyezett), a Walmart (10. helyezett), a McDonald ‘ s (31.) és a Coca-Cola (15.).

de a történelmi siker biztosítja-e a jövőbeli sikert? A General Electric a cikkben szerepel, mint a 4.legmagasabb rangú vállalat, amely gazdagságot teremt a befektetők számára. Végezzen internetes kutatást, hogy megtudja a General Electric mai állapotát. Mit gondol, mit tartogat a jövő a General Electric számára?

ahogy a Világgazdaság változik, úgy tűnik, hogy a General Electric küzd a fejlődéssel, és ez a kérdés potenciálisan bizonytalan jövőt hagy számukra.

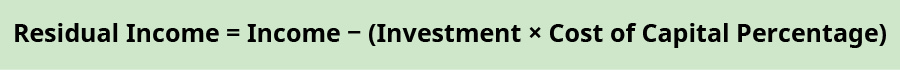

a fennmaradó jövedelem (ri) meghatározza azt a minimális szintet, amelyet minden befektetésnek el kell érnie ahhoz, hogy a vezetés elfogadja. Ez a minimális elfogadható szint dollárértékként van meghatározva, és az üzlet minden részlegére vagy szegmensére alkalmazható. A fennmaradó jövedelmet úgy számítják ki, hogy a szegmens jövedelmét levonják a befektetési érték és a tőkeköltség százalékának termékéből. A képlet az:

a befektetés megtérülésének kiszámításához hasonlóan a jövedelem meghatározható szegmens működési bevételként (vagy veszteségként) vagy szegmens nyereségként (vagy veszteségként). Egyes szervezetek eltérő kifejezéseket használhatnak. RI forgatókönyvekben a beruházás egy adott projektre vonatkozik, amelyet a szegmens mérlegel. A befektetést az RI számításokban nem szabad összekeverni a teljes befektetési alappal, amelyet a ROI számítás során használtak. Végül a rövid távú döntéshozatalban fedezett tőkeköltség arra az arányra utal, amellyel a Társaság tőkét emel (vagy keres). Lényegében a tőkeköltség ugyanolyannak tekinthető, mint az a kamatláb, amellyel a vállalat banki kölcsön útján kölcsönözhet pénzeszközöket. A Társaság minden szegmense által használt standard tőkeköltség megállapításával a Társaság létrehoz egy minimális befektetési szintet, amelyet minden befektetési lehetőségnek el kell érnie. Tegyük fel például, hogy egy vállalat 10% – os kamatlábbal kölcsönözhet pénzeszközöket egy helyi banktól. A vállalat tehát nem akarja, hogy egy olyan szegmens elfogadja a befektetési lehetőséget, amely kevesebb, mint 10% – ot keres. Ezért a Társaság létrehoz egy küszöböt—a tőkeköltség százalékát -, amelyet a potenciális befektetések szűrésére használnak fel. Ugyanakkor a fennmaradó jövedelemstruktúra alatt az egyes szegmensek (más néven felelősségi központok) vezetőit arra ösztönzik, hogy olyan beruházásokat hajtsanak végre, amelyek nemcsak a szegmens, hanem az egész vállalat számára is előnyösek. Emlékezzünk arra, hogy a gyermekruházati osztály megtérülése 25,9% volt (3891 dolláros nyereség / 15 000 dolláros befektetés). A ROI elemzése szerint a gyermekruházati osztály vezetője nem fogadna el olyan befektetést, amely kevesebb, mint 25,9% – ot keres, mert a megtérülési rátát negatívan befolyásolnák, annak ellenére, hogy a vállalat profitálhat. A fennmaradó jövedelemszerkezet szerint a vezetők minden pozitív értékű befektetést elfogadnának, mivel a befektetés meghaladná a Társaság által megállapított befektetési küszöböt.

nézzünk egy példát. Emlékezzünk arra, hogy a ruházati világ Gyermekruházati osztályának befektetési alapja 15 000 dollár volt. Feltételezve, hogy a tőkeköltség (a banki kölcsön mértéke) a ruházati világnak 10%. Ez az az arány, amelyet az Apparel World is meghatároz, mint azt az arányt, amelyet minden felelősségi központtól elvárnak. Ezért a példában a gyermekruházati osztály várható maradványértéke—bizonyos értelemben a profitcél-1500 dollár (15 000 dolláros befektetési alap, 10% – os tőkeköltség). A vezetőség elégedett a gyermekruházati osztály decemberi teljesítményével, mert 3891 dolláros nyereséget ért el, ami jóval meghaladja az 1500 dolláros célt.

most vizsgáljuk meg, hogy a gyermekruházati osztály vezetője hogyan értékelné a potenciális befektetési lehetőséget. Tegyük fel, hogy decemberben a menedzsernek lehetősége volt befektetni az üzlet korszerűsítésére egy felügyelt gyermekjátszótér hozzáadásával, amelyet a gyermekek használhatnak, miközben a szülők vásároltak. A menedzser úgy véli, hogy ez a fejlesztés növelheti az értékesítést, mert a szülők időt vehetnek a vásárlásra, miközben tudják, hogy gyermekeik biztonságban vannak és jól érzik magukat. A frissítés mindenki számára élvezetesebbé tenné az ügyfél vásárlási élményét.

a gyermekjátszótér 50 000 dolláros beruházást igényel, a gyermekjátszótér eredményeként várható jövedelemnövekedés pedig 5001 dollár. Mivel az Apparel World store tőkeköltsége 10%, a menedzser befektetne a gyermekek játszóterébe, mert a befektetés fennmaradó jövedelme pozitív lenne. Pontosabban, a fennmaradó jövedelem 1 dollár. A fennmaradó jövedelem képletével a fennmaradó jövedelem $5,001 – ($50,000 × 10%) = $1.

bár ez egy eltúlzott és túlságosan leegyszerűsített példa, célja annak a ténynek a kiemelése, hogy mindaddig, amíg források (alapok) rendelkezésre állnak a beruházáshoz, a felelősségkezelő elfogadja (vagy el kell fogadnia) azokat a projekteket, amelyek pozitív maradványértékkel rendelkeznek. Ebben a példában a gyermekruházati osztály jobb pénzügyi helyzetben lenne, ha vállalná ezt a projektet, mintha elutasítanák ezt a projektet. Az osztály decemberben 3891 dollár nyereséget keresett, de a becslések alapján 3892 dollárt keresett volna, ha az osztály hozzáadja a gyermekjátszótéret.

a maradványjövedelem-megközelítés előnye, hogy a szervezet minden szegmensében minden befektetést ugyanazzal a megközelítéssel értékelnek. Ahelyett, hogy minden szegmens csak olyan befektetéseket választana, amelyek csak a szegmens javát szolgálják, a fennmaradó jövedelem megközelítés arra irányítja a vezetőket, hogy válasszanak olyan befektetéseket, amelyek az egész szervezet számára előnyösek.