Investment Centers

on tärkeää, että johtajat investoivat jatkuvasti liiketoimintaan. Johtajien on valittava sijoituksia, jotka parantavat liiketoiminnan arvoa parantamalla asiakaskokemusta, lisäämällä asiakasuskollisuutta ja viime kädessä kasvattamalla organisaation arvoa. Tähän mennessä tutkittujen keskusten—cost center, harkinnanvarainen kustannuskeskus, revenue center ja profit center—rajoitus on, että nämä rakenteet eivät ota huomioon eri vastuukeskusten johtajien tekemiä investointeja. Final responsibility center-sijoituskeskukset-ottaa huomioon ja arvioi vastuullisuuskeskusten johtajien tekemät investoinnit. Sijoituskeskusrakenteen tavoitteena on varmistaa, että segmentin johtajat valitsevat sijoituksia, jotka tuovat lisäarvoa ja auttavat organisaatiota saavuttamaan strategiset tavoitteensa.

sijoituskeskus on organisaatiosegmentti (kuten Best Buyn pohjoinen alue tai Why It Matters-jutussa käytetyt ruokarekat), jossa johtaja vastaa tuotoista (tuotoista vähennettynä kuluilla) ja segmentin käyttämästä sijoitetusta pääomasta.

kuten tähän mennessä tiedätte, tilinpäätös kertoo käyttäjille, mitä on tapahtunut aiemmin-tilinpäätös antaa palautetta. Vastuullisuuslaskenta ei ole poikkeus—se on järjestelmä, joka mittaa jo tapahtunutta ja antaa johdolle mittauksen menneistä tapahtumista.

Oletko koskaan pohtinut, miten yritykset mittaavat sellaisen toiminnan tuloksia, jota ei ole vielä tapahtunut? Kuten olet oppinut, monet yritykset investoivat tutkimus-ja kehitystoimintaan määrittääkseen, miten olemassa olevia tuotteita voidaan parantaa ja luoda kokonaan uusia tuotteita tai prosesseja.

Hershey Chocolate Company on yksi yritys, joka investoi voimakkaasti tutkimukseen ja kehitykseen. Hershey ’ s on luonut kehittyneen teknologian & Foresight Lab, joka etsii innovatiivisia tapoja tuoda suklaata markkinoille.

Tässä muutamia Hersheyn kehittämiä innovatiivisia asioita:

- Sourcemap-interaktiivinen, web-pohjainen työkalu näyttää kuluttajille, mistä ainesosat suosikki Hersheyn välipala, kuten Hershey ’ s Milk Chocolate manteli Baari tulee. Interaktiivisen kartan jokaisesta pisteestä löytyy myös video ja novelli lisätietoa varten.

- SmartLabel—jokaisen Hersheyn tuotteen skannattava etiketti, joka antaa käyttäjälle ajantasaista ainesosaa, allergeenia ja muuta tietoa.

- pakkauksen sisälle tehty suklaa—Hershey ’ s kehitti tämän prosessin, jonka avulla pakkauksen sisälle muodostui pala suklaata.

- 3D-Suklaapainatus-3D-tulostimen avulla Hershey ’ s on kehittänyt innovatiivisen tavan luoda räätälöityjä suklaakarkkeja.1

tällaisten innovaatioiden taloudellisen menestyksen mittaaminen on lyhyellä aikavälillä lähes mahdotonta. Pitkällä aikavälillä investoinnit tuotekehitykseen kuitenkin auttavat Hersheyn kaltaisia yrityksiä kasvattamaan myyntiään, vähentämään kustannuksia, kasvattamaan markkinaosuuttaan ja säilyttämään kilpailukykynsä markkinoilla.

on olemassa lukuisia menetelmiä, joilla arvioidaan sijoituskeskusten taloudellista tulosta. Kun keskustelemme tuloskeskuksista, käytimme segmentin Voitto/Tappio ilmoitettu dollareina. Toinen menetelmä segmentin taloudellisen tuloksen arvioimiseksi on voittomarginaaliprosentin käyttäminen.

voittomarginaaliprosentti lasketaan jakamalla nettovoitto (tai-tappio) liikevaihdolla. Tämä on hyödyllinen laskelma, jolla mitataan organisaation (tai segmentin) tehokkuutta liikevaihdon muuntamisessa voitoksi (nettotuloksi). Vaikka segmentin voiton/tappion dollariarvo on tärkeä, prosenttiosuuden käytön etuna on se, että prosenttiosuudet mahdollistavat suoremman vertailun erikokoisten segmenttien välillä.

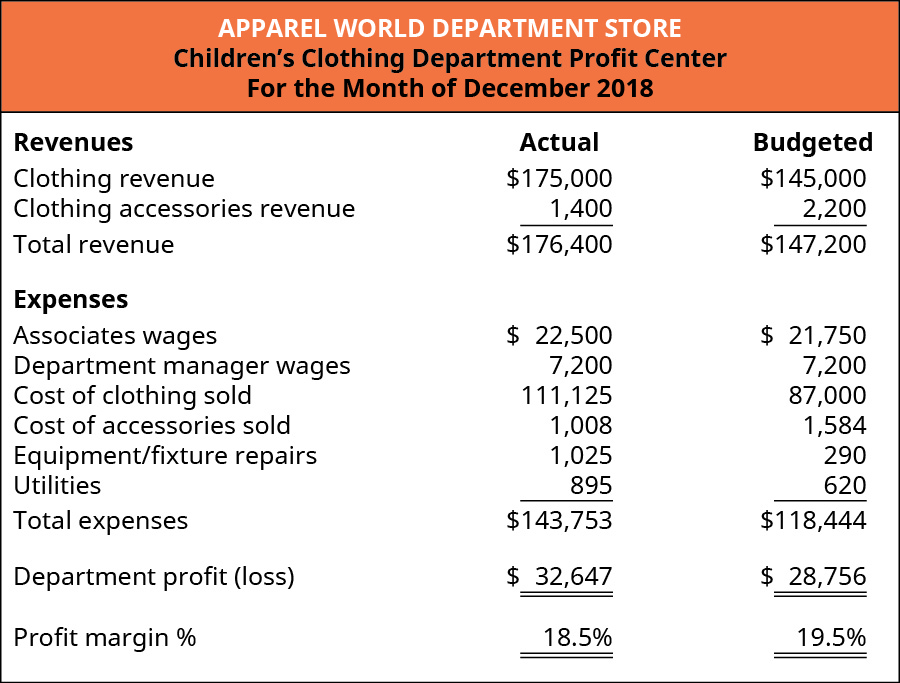

palataan Vaatemaailman esimerkkiin ja tarkastellaan lasten-ja naistenvaateosastojen voittomarginaaliprosenttia. (Kuvio) näyttää lastenvaateosaston joulukuun taloustiedot, mukaan lukien voittomarginaaliprosentin.

lastenvaateosaston todellinen voittomarginaaliprosentti oli 18,5%, laskettuna ottamalla osaston voitto 32 647 dollaria jaettuna kokonaistuloilla $176,400 ($32,647 / $176,400). Tosiasiallinen voittomarginaaliprosentti oli hieman pienempi kuin odotettu 19.5% ($28,756 / $147,200). Selvittääkseen, miksi voittomarginaaliprosentti laski hieman odotuksiin nähden, johto saattoi verrata todellisia tuloja ja menoja budjetoituihin tuottoihin ja menoihin vertikaalisella analyysillä, kuten Tilinpäätösanalyysissä osoitetaan. Näin korostettaisiin sitä, että myytävien vaatteiden kustannukset prosentteina vaatetuotoista nousivat merkittävästi odotettuun verrattuna. Johto haluaisi tutkia asiaa tarkemmin ja tarkastella tekijöitä, jotka vaikuttavat sekä vaatteiden tuloihin (myyntihintoihin ja määrään) että vaatteiden kustannuksiin (jotka ovat saattaneet nousta).

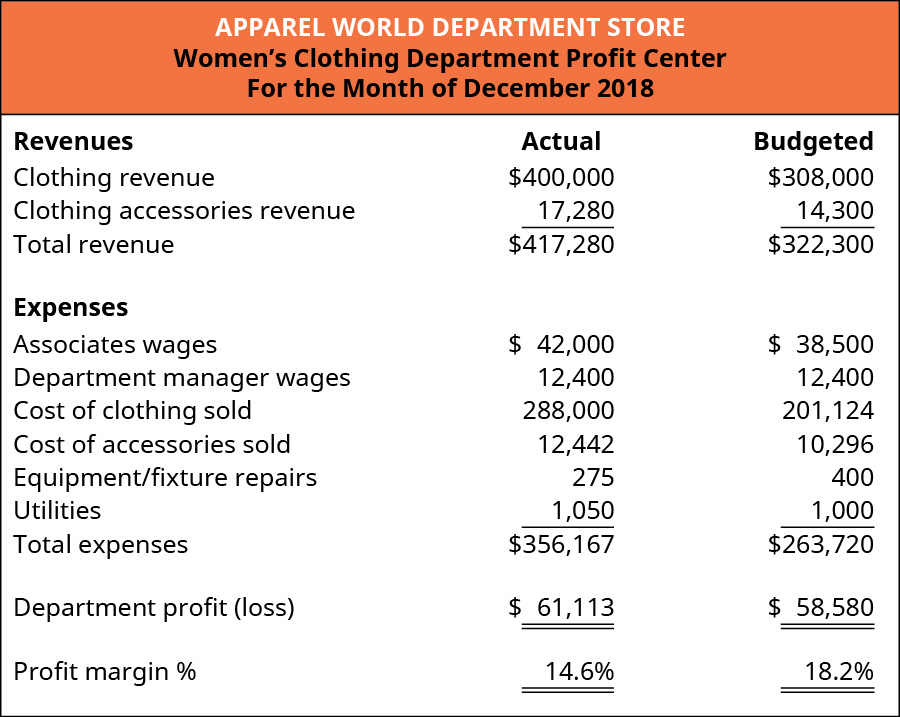

(kuvio) näyttää naistenvaateosaston joulukuun taloudelliset tiedot, mukaan lukien voittomarginaaliprosentin.

naisten vaateosaston todellinen voittomarginaaliprosentti oli 14,6%, laskettuna ottamalla osaston voitto 61,113 dollaria jaettuna kokonaistuloilla $417,280 ($61,113 / $417,280). Tosiasiallinen voittomarginaaliprosentti oli huomattavasti pienempi kuin odotettu 18.2% ($58,580 / $322,300). Vertikaalinen analyysi osoittaa lastenvaateosaston tavoin, että merkittävä lasku budjetoidusta voittomarginaaliprosentista johtui myytyjen vaatteiden kustannuksista. Tämä johtaisi johdon tutkimaan mahdollisia syitä, jotka olisivat vaikuttaneet vaatteiden tuloihin (myyntihintoihin ja määrään), vaatteiden kustannuksiin tai molempiin.

toinen sijoituskeskusten arviointiin käytetty menetelmä on nimeltään sijoitetun pääoman tuotto. Sijoitetun pääoman tuotto (ROI) on osaston tai segmentin voitto (tai tappio) jaettuna sijoituspohjalla (nettotulos / peruste). Se mittaa, kuinka tehokkaasti segmentti tuotti voittoa tietyllä investointitasolla. Toinen tapa ajatella sijoitetun pääoman tuottoa on sen käyttö vipuvaikutuksen mittarina. Toisin sanoen sijoitetun pääoman tuotto-laskelma mittaa, kuinka paljon voittoa segmentti voi realisoida sijoittamaansa dollaria kohden.

sijoitetun pääoman tuoton määrittelyssä on useita kohtia. Käytännössä osoittajalla (segmentin voitto tai tappio) voi olla eri nimiä riippuen organisaation käyttämistä termeistä. Jotkut organisaatiot voivat kutsua tätä arvoa nettotuloksi (tai tappioksi) tai liiketoiminnan tuotoksi (tai tappioksi). Nämä ehdot liittyvät segmentin taloudelliseen tulokseen, ja kukin organisaatio päättää, miten parhaiten tunnistaa ja kvantifioida taloudellisen suorituskyvyn.

toinen merkittävä seikka sijoitetun pääoman tuoton määritelmässä liittyy nimittäjään (sijoituspohja). Laskentatoimen / rahoituksen alalla ei ole yhtenäistä määritelmää ”sijoituspohjasta”. Jotkut organisaatiot määrittelevät sijoituspohjan käyttöomaisuudeksi, kun taas toiset määrittelevät sijoituspohjan keskimääräiseksi käyttöomaisuudeksi. Toiset organisaatiot käyttävät omaisuuden kirjanpitoarvoa, ja toiset taas käyttävät omaisuuden historiallisia tai jopa korvauskustannuksia. Kaikille näille sijoituspohjan määritelmille on päteviä perusteita. On tärkeää, ettei näitä muunnelmia sekoiteta, vaan että määritelmä tunnetaan tietyssä yhteydessä ja sitä käytetään johdonmukaisesti. Meidän tarkoituksiamme varten nimittäjä sijoitetun pääoman tuoton kaavassa on ”sijoituspohja”, ja arvo annetaan.

pitkäaikaisista saamisista voi lopuksi muistuttaa, että kirjanpitäjät harkitsevat tarkkaan, mihin tietyt kulut sijoitetaan (joko taseeseen varoina tai tuloslaskelmaan kuluina). Sijoitetun pääoman tuotto koskee yleensä taseeseen kirjattavia pitkäaikaisia omaisuuseriä, kuten rakennuksia ja laitteita, mutta sijoitetun pääoman tuotto-lähestymistapaa sovelletaan myös tiettyihin ”investointeihin”, joista aiheutuu kuluja. Esimerkiksi mainoskulut ovat kuluina. Jos segmentti harkitsee mainoskampanjaa, johto arvioisi mainoskampanjan tehokkuutta samalla tavalla kuin perinteinen ROI-analyysi käyttäen suuria, pääomitettuja investointeja. Toisin sanoen johto haluaisi arvioida mainoskampanjasta saatavia lisätuloja (tai voittoa) (joka olisi Osoittaja sijoitetun pääoman tuotto-laskelmassa) verrattuna mainoskampanjan investointeihin tai kustannuksiin (joka olisi nimittäjä sijoitetun pääoman tuotto-laskelmassa). Kuvitellaanpa esimerkiksi, että johto pystyi tunnistamaan, että 2500 dollaria maksanut mainoskampanja toi 500 dollaria lisää voittoa. Tämä olisi 20% tuotto sijoitukselle ($500 / $2,500).

sijoituskeskuksen sijoitetun pääoman tuottoanalyysi alkaa samoista tiedoista kuin tuloskeskuksen analyysi. Tutkia sijoitetun pääoman tuotto, palataan joulukuun vaatteet World profit center tietoja analysoimalla lasten ja naisten vaatteet osastot. Oletetaan, että pienempi myymälä toisella paikkakunnalla oli seuraava voitto joulukuussa:

- Lastenvaateosasto: $3,891

- Naistenvaateosasto: $2,533

nyt oletetaan, että jokainen departementti oli investointipohja seuraavat summat:

- Lastenvaateosasto: $15,000

- Naistenvaateosasto: $65,000

jos haluat laskea sijoitetun pääoman tuoton kullekin osastolle, Jaa segmentin voitto segmentin sijoituspohjalla. Kunkin departementin sijoitetun pääoman tuotto on:

- Lastenvaateosasto: 25.9% ($3,891 / $15,000)

- Naistenvaateosasto: 3.9% ($2,533 / $65,000)

lastenvaateosasto vaikutti eniten tämän Vaatemaailman sijainnin taloudelliseen asemaan ($3,891 vs. $2,533). Lisäksi lastenvaateosasto pystyi hyödyntämään paremmin jokaisen sijoitetun dollarin voitoksi. Toisin sanoen jokaista sijoitettua dollaria kohden lastenvaateosasto pystyi realisoimaan 0,259 dollaria voittoa, kun taas naistenvaateosasto tajusi vain 0,039 dollaria voittoa jokaista sijoitettua dollaria kohti.

on myös merkittävää, että lastenvaateosasto vaatii sijoituksiltaan pienempää dollariarvoa. Tämä säästää tallentaa resursseja (taloudellinen pääoma) ja auttaa tallentaa johdon priorisoida ja tehokkaasti jakaa tulevia resursseja. Sijoittamalla lastenvaateosastoon myymäläjohto pystyy sijoittamaan pienemmän dollarimäärän ja saavuttamaan samalla suuremman tuoton (kannattavuuden) kyseiselle investoinnille.

yksi sijoitetun pääoman tuottoon perustuvan lähestymistavan kritiikistä on se, että kukin segmentti arvioi mahdollisia investointeja vain suhteessa yksittäisen segmentin sijoitetun pääoman tuottoon. Tämä voi aiheuttaa sen, että yksittäinen segmentin johtaja valitsee vain hankkeita tai toimintoja, jotka parantavat yksittäisen segmentin sijoitetun pääoman tuottoa, ja vähentämishankkeita, jotka parantavat koko yhtiön taloudellista asemaa. Useimmiten segmenttijohtajia arvioidaan ensisijaisesti heidän johtamansa segmentin suorituskyvyn perusteella, ja vain pieni osa, jos sitäkään, heidän arvioinnistaan perustuu yrityksen kokonaistulokseen. Tämä tarkoittaa, että segmentin johtajan bonukset riippuvat suurelta osin siitä, miten segmentti toimii, tai toisin sanoen perustuvat kyseisen segmentin johtajan tekemiin päätöksiin. Johtaja voi luopua projektista tai toiminnasta, koska se alentaa segmentin ROI-arvoa, vaikka hanke hyödyttäisi koko yhtiötä. Sijoitetun pääoman tuotto ja sen käytön monet vaikutukset selitetään tarkemmin ja osoitetaan Balanced Scorecardissa ja muissa Suorituskykymittareissa.

final investment center evaluation method, residual income (ri), jäsentää investointien valintaprosessin kannustaakseen segmentin johtajia valitsemaan hankkeita, jotka hyödyttävät koko yritystä eikä vain tiettyä segmenttiä.

yritykset haluavat olla varmoja, että niiden tekemät investoinnit tuottavat hyväksyttävän tuoton. Lisäksi yksittäiset sijoittajat haluavat varmistaa, että he saavat sijoittamalleen rahalle suurimman taloudellisen tuoton.

Tässä The New York Timesissa julkaistussa best investments-lehdessä julkaistussa artikkelissa Microsoftilla oli yksi parhaista sijoituksista sitten vuoden 1926 (perustuu Hendrik Bessembinderin tutkimukseen). Sijoittajille suunnattujen pörssituottojen perusteella Microsoft sijoittui kolmanneksi, ExxonMobilin ja Applen taakse. Kirjoituksen mukaan ” vuodesta 1986 lähtien sen vuosituotto on ollut 25 prosenttia.”

muita rankingin yrityksiä olivat tutut yhtiönimet kuten General Electric (sijalla 4), Walmart (sijalla 10), McDonald ’ s (sijalla 31) ja Coca-Cola (sijalla 15).

mutta takaako Historiallinen menestys tulevaisuuden menestyksen? General Electric on listattu artikkelissa neljänneksi korkeimmaksi yhtiöksi varallisuuden luomiseksi sijoittajille. Suorita internet-tutkimus selvittää kunto General Electric tänään. Mitä tulevaisuus tuo General Electricille?

maailmantalouden muuttuessa General Electric näyttää kamppailevan kehittyäkseen, ja tämä kysymys jättää heille mahdollisesti epävarman tulevaisuuden.

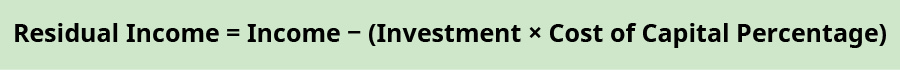

Jäännöstulo (ri) määrittää vähimmäistason, joka kaikkien investointien on saavutettava, jotta johto voi hyväksyä ne. Tämä hyväksyttävä vähimmäistaso määritellään dollariarvoksi, ja sitä sovelletaan kaikkiin liiketoiminnan osastoihin tai segmentteihin. Jäännöstuotot lasketaan ottamalla segmentin tuotot vähennettynä investoinnin arvon ja pääomakustannusten prosenttiosuudella. Kaava on:

sijoitetun pääoman tuottolaskelman mukaisesti tuotot voidaan määritellä segmentin liikevoitoiksi (tai tappioiksi) tai segmentin voitoiksi (tai tappioiksi). Jotkut organisaatiot voivat käyttää erilaisia termejä. RI-skenaarioissa investointi viittaa tiettyyn hankkeeseen, jota segmentti harkitsee. Investointeja ei RI-laskelmissa pidä sekoittaa KOKONAISINVESTOINTIPOHJAAN, jota käytettiin ROI-laskelmassa. Pääomakustannuksilla, jotka katetaan lyhyen aikavälin päätöksenteossa, tarkoitetaan korkoa, jolla yritys kerää (tai ansaitsee) pääomaa. Periaatteessa pääomakustannuksia voidaan pitää samoina kuin korkoa, jolla yritys voi lainata varoja pankkilainan kautta. Määrittämällä vakiomuotoisen pääomakustannuskoron, jota yhtiön kaikki segmentit käyttävät, yhtiö määrittää vähimmäisinvestointitason, joka kaikkien investointimahdollisuuksien on saavutettava. Oletetaan esimerkiksi, että yritys voi lainata varoja paikalliselta pankilta 10 prosentin korolla. Yhtiö ei siis halua sijoitusmahdollisuutta hyväksyvää segmenttiä, joka ansaitsisi mitään alle 10 prosenttia. Tämän vuoksi yhtiö määrittää kynnysarvon-pääomakustannusten prosenttiosuuden-jota käytetään mahdollisten investointien seulomiseen. Samaan aikaan jäännöstulorakenteessa yksittäisten segmenttien johtajat (joita kutsutaan myös vastuullisuuskeskuksiksi) kannustetaan tekemään investointeja, jotka hyödyttävät paitsi segmenttiä myös koko yritystä. Muista, että LASTENVAATEOSASTON ROI oli 25,9% ($3,891 voitto / $15,000 investointi). ROI-analyysin mukaan lastenvaateosaston johtaja ei hyväksyisi alle 25,9 prosentin tuottoa tuottavaa investointia, koska tuottoprosentti vaikuttaisi negatiivisesti, vaikka yritys voi hyötyä. Jäännöstulorakenteessa johtajat hyväksyisivät kaikki sijoitukset, joiden arvo on positiivinen, koska investointi ylittäisi yhtiön asettaman investointikynnyksen.

katsotaanpa esimerkkiä. Muista, että Lastenvaateosastolla oli 15000 dollarin sijoituspohja. Olettaen pääomakustannukset (ymmärretään korko pankkilainan) vaatteet maailma on 10%. Tämä on korko, että vaatteet maailma myös asettaa korko se odottaa kaikkien vastuukeskusten ansaita. Siksi esimerkissä lastenvaateosaston odotettu jäännösarvon määrä-tavallaan voittotavoite-on 1 500 dollaria (15 000 dollarin sijoituspohja × 10 prosentin pääomakustannukset). Johto on tyytyväinen lastenvaateosaston joulukuiseen suoritukseen, sillä se tuotti voittoa 3 891 dollaria eli reilusti yli 1 500 dollarin tavoitteen.

nyt selvitetään, miten lastenvaateosaston johtaja arvioisi mahdollista sijoitusmahdollisuutta. Oletetaan joulukuussa johtaja oli mahdollisuus investoida päivittää tallentaa lisäämällä valvottu lasten leikkialue lapsille käyttää, kun vanhemmat shopped. Johtaja uskoo, että tämä parannus voisi lisätä myyntiä, koska vanhemmat voisivat ottaa aikaa ostoksia, vaikka tietäen heidän lapsensa ovat turvallisia ja hauskaa. Päivitys tekisi asiakkaiden ostokokemuksesta nautinnollisemman kaikille.

lasten leikkialue vaatii 50 000 dollarin investoinnin ja odotettavissa oleva tulonlisäys lasten leikkialueen ansiosta on 5 001 dollaria. Koska vaatteiden maailman myymälän pääomavaatimus on 10%, johtaja sijoittaisi lasten leikkialueeseen, koska jäljelle jäävät tulot tästä investoinnista olisivat positiivisia. Jos tarkkoja ollaan, jäännöstulot ovat $1. Jäännöstulon kaavaa käyttäen jäännöstulo on $5,001 – ($50,000 × 10%) = $1.

vaikka tämä on liioiteltu ja yliyksinkertaistettu esimerkki, sen tarkoituksena on korostaa sitä, että niin kauan kuin varoja (varoja) on käytettävissä investointeihin, vastuullisuuspäällikkö hyväksyy (tai hänen pitäisi) hankkeita, joilla on positiivinen jäännösarvo. Tässä esimerkissä lastenvaateosasto olisi taloudellisesti paremmassa asemassa hankkeeseen ryhtyessään kuin jos se hylkäisi hankkeen. Osasto ansaitsi joulukuussa 3 891 dollaria voittoa, mutta olisi arvioiden mukaan ansainnut 3 892 dollaria, jos osasto lisäisi lasten leikkipaikan.

jäännöstuottoihin perustuvan lähestymistavan etuna on, että kaikki sijoitukset organisaation kaikilla segmenteillä arvioidaan käyttäen samaa lähestymistapaa. Sen sijaan, että kunkin segmentin valita vain investointeja, jotka hyödyttävät vain segmentin, jäännöstuotto lähestymistapa ohjaa johtajat valita investointeja, jotka hyödyttävät koko organisaation.