översikt

vad är Storbritanniens statsskuld?

när en regering spenderar mer än den samlar in, driver den ett årligt budgetunderskott. Detta är formellt känt som den offentliga sektorns Nettokassabehov.

ackumuleringen av tidigare årliga budgetunderskott, minus eventuella års överskott, utgör statsskulden.

statsskulden är därför regeringens lager av utestående skuld.

i November 2021 uppgick den brittiska statsskulden till 2.59 biljoner och ökade med över 5 000 per sekund.

denna nivå av statsskulden i Storbritannien motsvarar 108% av den nationella produktionen (BNP). Detta kan jämföras med en motsvarande statsskuld till BNP på 61,7% för Kina, 73,3% för Tyskland, 89,3% för Indien, 118,7% för Frankrike, 131,1% för Amerika och 266,1% för Japan.

hur har statsskulden byggts upp?

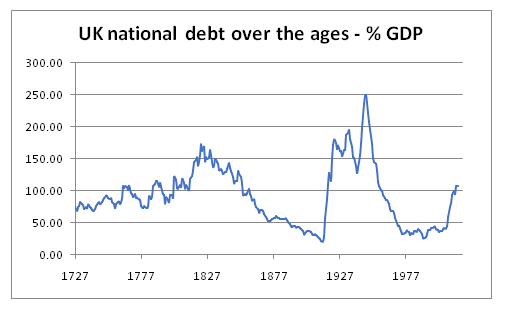

Bank of England ger uppgifter om historien om statsskulden.

statsskulden har tidigare ökat kraftigt under krigstider, inklusive amerikanska självständighetskriget och Napoleonkrigen.

den politics.co.uk diagrammet nedan visar hur statsskulden har fluktuerat genom åren.

statsskulden i det tjugonde århundradet

under första världskriget ökade statsskulden från totalt 650 miljoner 1914 till 7,4 miljarder 1919. Och än en gång ökade den under andra världskrigets årtionde och steg från 7,1 miljarder 1939 till 24,7 miljarder 1949.

under de närmaste decennierna efter andra världskriget var det då en fortsatt minskning av statsskulden som andel av BNP.

på 1980-talet följde Thatcher-regeringen en politik för skattebegränsning. Med ytterligare hjälp av privatiseringen av ett antal tidigare angivna ägda industrier halverades statsskulden nästan från 40% av BNP 1980 till 22% av BNP 1990. Under 1989/1990 hade Förenade kungariket ett budgetöverskott på 6 miljarder.

efter lågkonjunkturen i början av 1990-talet ökade den årliga statliga upplåningen markant och nådde en topp på 59,4 miljarder i 1993/4. År 1996 hade statsskulden stigit tillbaka till 36% av BNP.

men när ekonomin återhämtade sig, under de senaste tre åren av 1990-talet, betalade regeringen än en gång tillbaka skulden och sprang ett budgetöverskott på totalt 28 miljarder kronor under perioden. Detta fick hjälp av de 22,5 miljarder som samlades in från försäljningen av 3G-mobiltelefonlicenser. När ekonomin också växte, mellan 1995 och 2000, sjönk Storbritanniens statsskuld från 37% till 27% som andel av BNP.

1997 började den nya labourkanslern Gordon Brown sin mandatperiod med sin berömda ’gyllene regel’ att regeringen skulle visa ett budgetöverskott under hela konjunkturcykelns livstid.

statsskulden i det tjugoförsta århundradet

perioden mellan 2000 och 2007

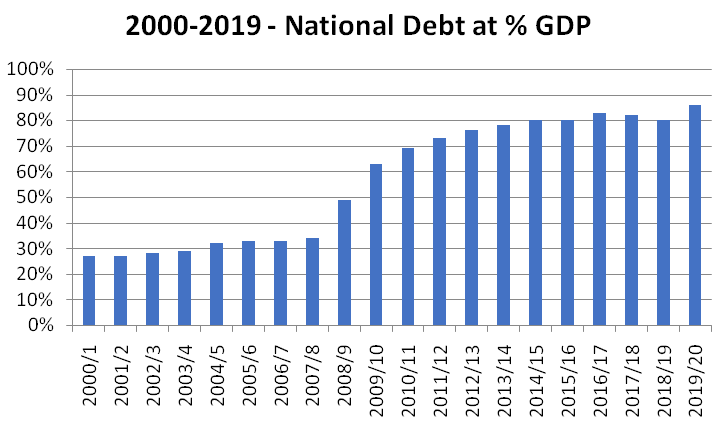

under de första sju åren av det tjugoförsta århundradet ökade statsskulden från 27% 2001/2002 till 37% av BNP 2007/2008.

de offentliga utgifterna översteg ständigt de offentliga inkomsterna. Trots tillväxten i ekonomin samlade regeringen ett kumulativt budgetunderskott på cirka 260 miljarder kronor under denna sjuårsperiod.

detta ledde människor till den fråga i vilken den dåvarande kanslern, Gordon Brown, följde sin egen offentligt uttalade ’gyllene regel’.

den globala finanskrisen

under 2008 drabbades Storbritannien av den globala finanskrisen, vilket i sin tur ledde till en markant avmattning i ekonomin.

Storbritannien upplevde sex kvartal i följd av negativ ekonomisk tillväxt mellan juli 2008 och December 2009. Denna lågkonjunktur ledde till en minskning av skatteintäkterna och en ökning av cykliska utgifter (till exempel på arbetslöshetsersättning).

oppositionspolitiker hävdade att lågkonjunkturen ytterligare exponerade Storbritanniens underliggande strukturella budgetunderskott – nämligen att den brittiska regeringen helt enkelt fortsatte att spendera mer än den höjde.

under de sex år som följde på finanskrisen 2008 överskred den årliga statliga upplåningen konsekvent 100 miljoner kronor per år. I procent hade Storbritannien det största budgetunderskottet i någon ekonomi i Europa annat än Irland.

under dessa sex år har den totala statsskulden ökat med 765 miljarder.

statsskulden som andel av BNP mer än fördubblades och steg från 34% före den globala finanskrisen 2007/8 till 78% 2013/14.

åren av åtstramning

efter 2010 allmänna val inledde den inkommande konservativa/liberala demokratiska koalitionsregeringen en period av åtstramning för att försöka ’återfå kontrollen’, som de uttryckte det, av de offentliga finanserna. Detta innebar strikta utgiftsgränser och en offentlig lönefrysning.

i vilken utsträckning detta var eller inte var rätt tillvägagångssätt är fortfarande en fråga om het politisk debatt.

under 2010 inrättade regeringen också det oberoende kontoret för budgetansvar i syfte att förbättra trovärdigheten för regeringens ekonomiska prognoser.

år 2018/2019 hade regeringens årliga underskott minskat från en upplåningstopp på 157 miljarder 2009/2010 till 39 miljarder 2018/19.

men även om omfattningen av upplåning hade minskat avsevärt fortsatte regeringen att låna pengar varje år under 2010-talet och statsskulden fortsatte att stiga.

perioden 2000 till 2020 som helhet

under de första 20 åren av det tjugoförsta århundradet och före koronaviruspandemin 2020/21 steg den brittiska statsskulden från 307 miljarder 2000/2001 till 1,8 biljoner 2019/2020.

enligt diagrammet nedan motsvarade detta en ökning av statsskulden från 27% av BNP 2000/2001 till 86% av BNP 2019/20.

i mars 2020 drabbades Storbritannien av den globala koronaviruspandemin.

denna pandemi hade en plötslig, oväntad och betydande inverkan på de offentliga finanserna.

när ekonomin minskade kraftigt, med BNP som sjönk med en aldrig tidigare skådad 9.9% i 2020 ensam, minskade kortfristiga skatteintäkter avsevärt.

samtidigt införde regeringen en rad stödåtgärder för coronavirus. Bland annat inkluderade dessa dess högprofilerade furlough-eller jobbbevarande system där det täckte 80% av lönerna för berättigade anställda, en längre period av befrielse från företagsavgifter, en minskning av mervärdesskatten för gästfrihetssektorn, en stämpelskattssemester, en veckovis höjning av den allmänna kreditgraden, en betalning på 500 kronor per person som arbetar med skattekredit och dess ’Ät ute för att hjälpa till’.

vid tidpunkten för budgeten i mars 2021 uppskattade Office of Budget Responsibility att den totala kostnaden för Koronavirusstödpaketet uppgick till 249, 9 miljarder i 2020/21 skatteåret. Den förutspådde att ytterligare 93,3 miljarder Macau skulle spenderas på koronavirusstöd 2021/22. Av regeringens stödpaket uppskattar Office of Budget Responsibility att ungefär hälften gick till offentliga tjänster, 30% till hushåll och 20% till företag.

tillsammans med en minskning av skatteintäkterna prognostiserades regeringens årliga budgetunderskott till 320 miljarder 2020/21 (15,2% av BNP), en fredstidsrekord. Vid 16,9% av BNP är detta en siffra som aldrig tidigare skådats i fredstid, om än under den topp på 27% som upplevdes under andra världskriget.

när den brittiska ekonomin återhämtade sig från effekterna av koronaviruspandemin förutspådde Office of Budget Responsibility i oktober 2021 att regeringens årliga budgetunderskott skulle sjunka kraftigt tillbaka till 183 miljarder 2021/2 och 83 miljarder 2022/23, 61,6 miljarder 2023/24, 43,6 miljarder 2024/25 och sjunka till 44 miljarder 2026/2027 (1,5% av BNP).

regeringen är angelägen om att lyfta fram hur siffrorna 2026/2027 är lägre än motsvarande prognoser före pandemin och skulle lämna årlig upplåning på sina lägsta nivåer sedan början av det tjugoförsta århundradet.

minskningen av statlig upplåning i början av 2020-talet kommer att uppnås genom att stödåtgärderna för coronavirus upphör, tillsammans med ett antal skattehöjningar (bolagsskatt, nationell försäkring, frysning av personlig ersättning).

som ett resultat av ökningen av upplåningen till följd av koronaviruspandemin förväntas statsskulden dock öka från en start totalt på 1,8 biljoner 2019/20 till en prognos på 2,8 biljoner 2025/26, en ökning med 1 biljon 1 biljon.

denna ökning representerar en ökning av statsskulden som en andel av BNP från 86% 2019/20 till en topp på 110% 2023/24. Det förväntas sedan sjunka tillbaka till 104% av BNP 2025/26.

statsskuldklockan ger en levande uppskattning av den nuvarande statsskulden.

kostnaden för att betjäna statsskulden?

den första delen av det tjugoförsta århundradet har sett en period av historiskt låga räntor. Detta har haft en betydande inverkan på kostnaden för att betjäna statsskulden.

regeringens system för köp av tillgångar (APF), som rör praxis för kvantitativ lättnad, har också minskat nettokostnaden för regeringen för att betjäna statsskulden.

enligt statistik från Byrån för budgetansvar hade den totala kostnaden för statliga räntebetalningar (netto efter APF) tidigare uppgått till 41,2 miljarder 2011/12, motsvarande 2,5% av BNP.

trots att statsskulden hade fördubblats under det följande decenniet innebar effekten av lägre räntor att kostnaden för att betjäna statsskulden (netto efter APF) förväntades sjunka till 23,5 miljarder (motsvarande 1,1% av BNP) 2021/22.

vi bör vara försiktiga med kostnaderna för att betjäna statsskulden

hur lånar regeringen pengar?

regeringen lånar vanligtvis pengar från’marknaderna’. I sin enklaste form har vissa liknat detta med regeringen som driver sin egen sparkontotjänst.

regeringen utfärdar sina egna obligationer (allmänt kända som gyltor). De som köper dessa obligationer lånar faktiskt ut statliga pengar. Vid ett senare tillfälle kan människor alltid sälja på dessa statsobligationer till andra, genom en sekundär obligationsmarknad.

pensionsfonder och försäkringsbolag tycker traditionellt om tanken att investera i regeringens obligationer eftersom de anser att de är låga risker. Den brittiska regeringen har ännu inte försummat sina skuldförpliktelser, och det anses osannolikt att göra det, eftersom den har förmågan att beordra pengar från allmänheten genom beskattning. Statsobligationer erbjuder också vanligtvis en räntesats som överstiger andra lågriskinvesteringar, till exempel kontanter.

historiskt sett krävde regeringen att köpare av sina nya obligationer skulle reglera transaktionen genom att överföra centralbankreserver till ett statligt ägt konto och därigenom säkerställa att Statlig upplåning inte skapade ytterligare pengar eller inducerade en monetär stimulans för ekonomin.

men sedan 2009 har regeringen också engagerat sig i en praxis som kallas kvantitativ lättnad. Genom kvantitativa lättnader har det varit att köpa sina egna obligationer tillbaka igen på andrahandsmarknaden. Detta kallas ibland också för Tillgångsköpfaciliteten. Regeringen skapar i själva verket nya digitala pengar för att stimulera ekonomin. På så sätt minskar det också räntekostnaden för den brittiska statsskulden.

ett anmärkningsvärt undantag från de statliga lånen pengar genom förgyllda frågor har varit Private Finance Initiative. Här har regeringen också lånat direkt från banker för att betala för specifika projekt.

Vem äger statsskulden?

enligt statskassans Skuldhanteringsrapport 2019/20 ägdes från och med September 2018 32% av statliga gyltor av brittiska pensions-och försäkringsbolag, 28% ägdes av utländska investerare och 24% av statsskulden ägdes av regeringen själv genom Bank of Englands Tillgångsköpfacilitet som nämns ovan.

under 2019 registrerades den privata skulden i Storbritannien som 190% av BNP, dubbelt så stor som den offentliga sektorns skuld.

är statsskulden ett problem?

ämnet för statlig upplåning är kontroversiellt både politiskt och ekonomiskt.

även om det är en truism att en ekonomi och en regering inte hållbart kan spendera mer än den tjänar på obestämd tid, har tanken att regeringen måste upprätthålla en balanserad budget varje år länge sänts till soptunnan i Storbritanniens ekonomiska historia.

kontroversen handlar därför om frågan om en viss upplåningsnivå är hållbar och hur länge. Diskussioner kring dessa punkter åberopar en rad olika perspektiv:

förmågan att leva med statsskulden

trots att statsskulden ökade med 1,5 biljoner 1,5 biljoner under perioden 2000-2020, och trots att den kommer att stiga med ytterligare 1 biljon 1 biljon till följd av koronaviruspandemin, är statsskulden uttryckt som en andel av BNP fortfarande lägre än den gjorde i efterdyningarna av andra världskriget.

och även om statsskulden som andel av den nationella produktionen i Storbritannien är högre än i Tyskland, ligger den för närvarande under motsvarande siffror för både Frankrike och Amerika.

som beskrivs ovan fortsätter den nuvarande perioden med låga räntor också att göra service av statsskulden relativt överkomlig. Och även om inflationen sannolikt skulle leda till negativa effekter på andra håll i samhället (särskilt för dem med fasta inkomster och med höga kontantnivåer), pekar andra på hur statsskulden skulle bli ytterligare urholkad av framtida inflation.

slutligen nämns erfarenheterna från efterkrigstiden, där statsskulden minskade avsevärt som andel av BNP, som bevis för att höga nivåer av statsskulden inte är oförenliga med stigande levnadsstandard och hög ekonomisk tillväxt. Om Storbritannien skulle återgå till en längre period av ekonomisk tillväxt, kan statsskulden återigen börja minska snabbt som en andel av den nationella produktionen.

de som tar en mer pessimistisk inställning till den nuvarande omfattningen av statsskulden, pekar på oro över effekterna av eventuellt uppåtgående tryck på räntorna.

byrån för budgetansvar har själv varnat för att”ökningen av upplåningen gör dock de offentliga finanserna mer sårbara för förändringar i finansieringsvillkor och andra framtida chocker”.

farorna med skatteavdrag

i diskussioner kring statsskulden varnar många ekonomer regeringen från ett alltför allvarligt tillvägagångssätt för att minska statens upplåning och de därmed sammanhängande farorna med finanspolitisk konsolidering.

det hävdas att en sådan politik kan leda till en minskning av den ekonomiska aktiviteten, vilket i sin tur bara leder till lägre skatteintäkter och potentiellt högre offentliga utgifter.

det påpekas också att i tider av ekonomisk osäkerhet finns det en tendens att den privata sektorns besparingsnivåer stiger. Detta hände under perioden mellan 2007 och 2012 och igen under koronaviruspandemin 2020/21. Ökningen av sparandet i den privata sektorn kan leda till en avmattning i konsumtionen, och som sådan presenteras statlig upplåning som ett sätt att upprätthålla den totala efterfrågan.

denna kritik sammanfattades av Chick and Pettifor (2010), som skrev: ”de empiriska bevisen strider exakt mot konventionellt tänkande. Finanspolitiska konsolideringar har inte förbättrat de offentliga finanserna. Detta gäller för alla undersökta avsnitt, utom i slutet av konsolideringen efter andra världskriget, där åtgärder vidtogs för att stärka den privata efterfrågan parallellt med den offentliga nedskärningen”.

Crowding out funds for private investment

andra ekonomer tar dock ett annat tillvägagångssätt och varnar för att höga nivåer av statsskuld riskerar att tränga ut privata investeringar.

när en stor volym statsobligationer emitteras föreslås det att den statliga upplåningen har potential att konkurrera med projekt inom den privata sektorn, när det gäller var sparande fördelas.

det föreslås att detta kan leda till en ökning av de räntor som den privata sektorn behöver betala för att locka till sig investeringar, och därför kan det tjäna till att begränsa investeringarna i att utveckla ekonomins underliggande produktionskapacitet.

en dålig användning av skatteintäkter

även om argumentet är svagare vid en tidpunkt med låga räntor, har det tidigare uppstått betydande oro kring kostnaderna för att betjäna statsskulden och hur dessa pengar skulle kunna användas bättre.

denna berättelse kom fram under räkenskapsåret 2011/12.

med räntorna på en högre nivå än de är nu, under det året spenderade regeringen 48, 2 miljarder kronor på att helt enkelt betjäna statsskulden.

skuldräntekostnader blev i själva verket den fjärde största regeringsavdelningen.

under 2011/12 var de belopp som satsades på skuldåterbetalning (48,2 miljarder Macao) mycket lika vad regeringen spenderade på skolor (51,1 miljarder Macao), fyra gånger större än vad som spenderades på transport och 30% mer än vad som spenderades på försvar.

det är rättvist att säga att när det presenteras i detta sammanhang blir många fler upprörda över effekterna av tidigare och konsekvent statlig upplåning.

i den utsträckning som ansvaret för att betjäna nuvarande budgetunderskott faller på kommande generationer, presenteras också statlig upplåning av vissa människor som orättvisa mellan generationerna.

politikernas oförmåga att upprätthålla förnuftiga nivåer av årlig upplåning

vissa människor uttrycker också skepsis om moderna politikers förmåga att upprätthålla en tillräcklig balans mellan beskattning och utgifter.

den politiska klassen sägs möta det dubbla trycket av behovet av att öka de offentliga utgifterna (i ett försök både att dämpa den allmänna opinionen och hantera trycket från en åldrande befolkning) och för att undvika valmässigt impopulära skattehöjningar.

mot den bakgrunden kan behovet av att upprätthålla något av en mer balanserad statsbudget alltid framstå som en särskild ”burk” som kan sparkas på vägen för en efterföljande generation politiker att konfrontera. Detta skulle då bara leda till att den totala skuldbördan fortsätter att öka.

farorna med en statsskuldkris

vissa kommentatorer har föreslagit att om statsskulden fortsätter att stiga som en del av BNP på medellång sikt, kan marknaderna bli mer ovilliga att låna ut till den brittiska regeringen i framtiden. Detta i sig kan leda till tryck för att höja räntorna.

vid sin mest extrema föreslås att detta kan leda till någon form av statsskuldkris.

statsskuldkrisen har potential att få förödande effekter på både social integration och människors bredare levnadsstandard. Efter att Grekland drabbades av en statsskuldkris 2009 visar siffror från Världsbanken att BNP per capita, för människor i Grekland, sjönk dramatiskt från 29 711 dollar 2009 till 18 168 dollar 2015.

Sunak försvarar skattehöjning och slår överdriven upplåning som ’omoralisk’

Skuggkansler säger ’arbete kommer att beskatta rättvist och spendera klokt’