2021 es el noveno año que Stockspot ha investigado los súper fondos más grandes de Australia para nuestro Informe anual de Fondos para Gatos Gordos.

Informamos sobre los súper fondos de mejor rendimiento comparando ~600 opciones de inversión de múltiples activos ofrecidas por los 100 súper fondos más grandes de Australia para encontrar los mejores súper fondos y los peores. Los fondos se evaluaron en función de su desempeño, después de las tarifas, en comparación con otras súper opciones de riesgo similar durante cinco años.

Descargue el informe ahora para ver cómo se compara su fondo, o siga leyendo un resumen de nuestra investigación.

- alto rendimiento super – fondos de Ajuste Gato Fondos

- Peor rendimiento super – fondos de Fat Cat Fondos

- Mejor comportamiento agresivo crecimiento de la super fondos

- Mejor rendimiento de crecimiento de la super fondos

- Mejor rendimiento equilibrado super fondos

- Mejor rendimiento moderado super fondos

- la Industria de retail vs super rendimiento del fondo

- ¿Cómo Stockspot comparar?

- Los mejores súper fondos 2021

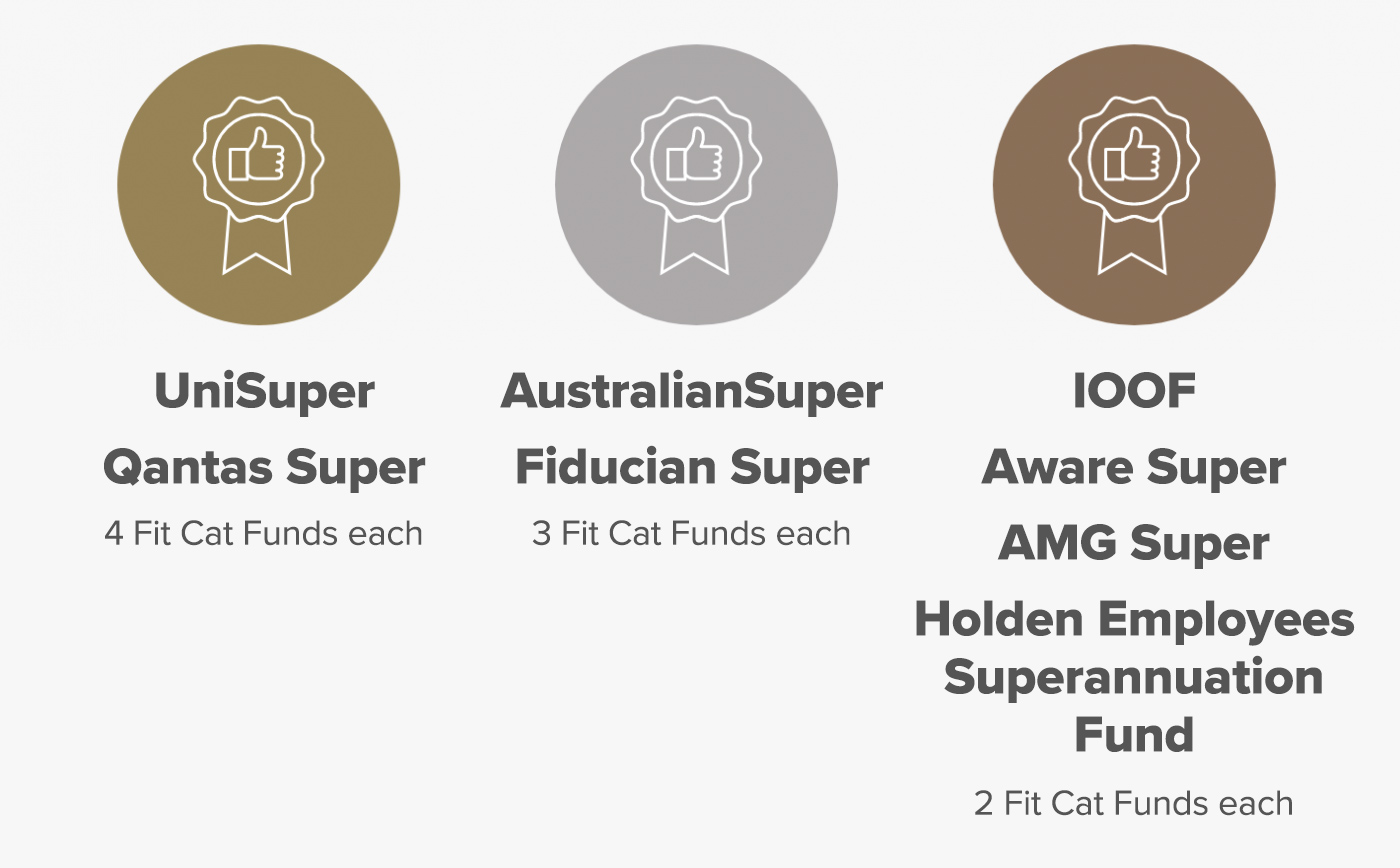

- 2021 Premios Gold Fit Cat Fund-Unisuper y Qantas Super

- 2021 Premio Silver Fit Cat Fund-AustralianSuper y Fiducian Super

- 2021 Premios Bronze Fit Cat Fund-Aware Super, IOOF, Holden y AMG

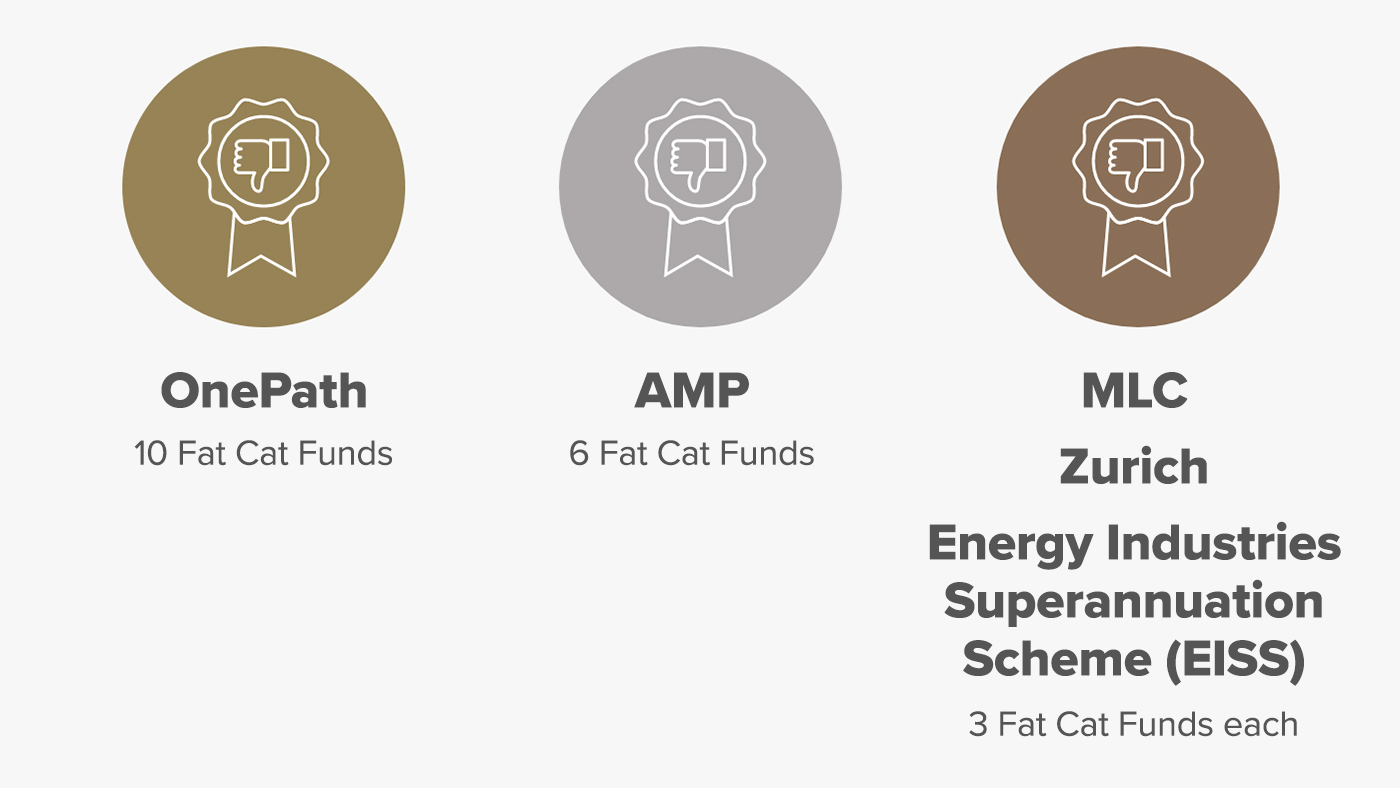

- Los peores súper fondos 2021

- Último lugar: OnePath

- Second last place: AMP

- Tercer último lugar: MLC, Zurich y Energy Industries Superannuation Scheme (EISS)

- Comparación de diferentes categorías de súper fondos

- Los superfondos de crecimiento agresivo de mejor y peor rendimiento

- Los superfondos de crecimiento de mejor y peor rendimiento

- Súper fondos equilibrados de mejor y peor rendimiento

- Los superfondos moderados de mejor y peor rendimiento

- Rendimiento de los superfondos de la industria frente a los minoristas

- Los súper fondos más grandes no funcionan mejor

- Compare su fondo de jubilación con la inversión con Stockspot

- Tarifas más bajas: los fondos de la industria tienen tarifas casi un 40% más bajas que el fondo minorista promedio. No tener un motivo de lucro significa que no están impulsados por el lucro, pero eso no significa que todos sean de «bajo costo».

- Asignación de activos-los fondos de la industria tienden a tener una asignación más alta a activos no cotizados, como propiedades, infraestructura y capital privado, que han disfrutado de fuertes rendimientos recientes.

- Puede cambiar su súper fondo porque hay algunos súper fondos que ofrecen súper opciones indexadas con tarifas bajas y un rendimiento constante.

- Si está listo para invertir fuera de su jubilación, la indexación de bajo costo es otra forma de que los australianos obtengan rendimientos consistentes.

Los mejores súper fondos 2021

2021 Premios Gold Fit Cat Fund-Unisuper y Qantas Super

En 2021, Unisuper obtuvo el premio Gold Fit Cat Fund por segundo año consecutivo para los fondos con mayor rendimiento en cinco años. Unisuper es uno de los súper fondos más grandes de Australia que administra más deb 100 mil millones para sus más de 450,000 miembros. Comparte el premio este año con Qantas Super, ya que su plan de jubilación corporativa para su personal tenía cuatro Fondos Fit Cat.

UniSuper Ajuste Gato Fondo De Opciones

UniSuper – Alto Crecimiento

UniSuper Sostenible De Alto Crecimiento

UniSuper – Sostenible Y Equilibrado

UniSuper Equilibrada

QANTAS forma SÚPER GATO FONDO de OPCIONES

Qantas Super – Crecimiento

Qantas Super Equilibrada

Qantas Super – senda de planeo: Destino

Qantas Super Conservadora

2021 Premio Silver Fit Cat Fund-AustralianSuper y Fiducian Super

El premio Silver es para AustralianSuper y Fiducian Super con cuatro Fondos Fit Cat cada uno. AustralianSuper no es ajeno a los Premios Fit Cat Fund de Stockspot, que obtuvieron el premio de Bronce en 2020, mientras que Fiducian (un súper fondo minorista con más de 2 mil millones de dólares en activos) hace su primera aparición en nuestra lista.

AUSTRALIANSUPER FIT CAT FUND OPCIONES

AustralianSuper Equilibrado

AustralianSuper conservador equilibrado

AustralianSuper estable

OPCIONES DE FONDO FIDUCIARIO PARA GATOS SÚPER AJUSTADOS

Fondo Fiduciario de Crecimiento Súper Ultra

Fondo Fiduciario Súper Equilibrado

Fondo Fiduciario Estable de Super Capital Fiduciario

2021 Premios Bronze Fit Cat Fund-Aware Super, IOOF, Holden y AMG

El premio de Bronce se comparte entre múltiples proveedores de pensiones de jubilación este año. Después de obtener el premio de Plata el año pasado, IOOF comparte el premio de Bronce con Aware Super, Holden Corporate Super plan y AMG Super.

OPCIONES DE FONDOS PARA GATOS SÚPER AJUSTADOS AWARE

Crecimiento súper Alto Aware

Crecimiento súper Aware

OPCIONES DE FONDO DE GATO SÚPER AJUSTADO IOOF

Crecimiento equilibrado IOOF-MultiMix

IOOF – MultiMix Capital Estable

OPCIONES DE FONDOS PARA GATOS HOLDEN SUPER FIT

Fondo de Jubilación de Empleados Holden-Cauteloso

Fondo de Jubilación de Empleados Holden-Conservador

OPCIONES DE FONDO PARA GATOS AMG SUPER FIT

AMG Super – AMG Equilibrada

AMG Super – AMG Capital Estable

¿Qué hicieron los tres primeros super fondos tienen en común? Tarifas bajas!

A pesar de tener diferentes estrategias de inversión, el único factor que todos estos fondos tenían en común eran las comisiones de inversión de alrededor del 1% o menos.

Felicitaciones a nuestros ganadores del Fit Cat Fund para 2021. No se olvide de comprobar su rendimiento en nuestro Informe de Fondos para Gatos Gordos el próximo año.

Los peores súper fondos 2021

Último lugar: OnePath

Onepath ha encabezado nuestra lista de los Fondos para Gatos más gordos con un total de 10 opciones de bajo rendimiento, y ha estado en la categoría de Fondos para Gatos Gordos durante nueve años consecutivos. El año pasado, pedimos a IOOF (propietario principal de OnePath y Premio Fit Cat Bronze 2021) que buscara reducir sus tarifas y mejorar su rendimiento, pero parece que prefieren mantener opciones de fondos costosas y miembros encerrados en fondos de bajo rendimiento para su propio beneficio.

ONEPATH FAT CAT FUND OPTIONS

OnePath – OptiMix Balanced

OnePath – Managed Growth

OnePath – Active Growth

OnePath – OptiMix Growth Trust

OnePath – OptiMix High Growth

OnePath – OptiMix Moderate

OnePath – Tax Effective Income

OnePath – OptiMix Conservative

OnePath – Conservative

OnePath – Balanced

Second last place: AMP

AMP quedó en 2º lugar, con 6 Fondos para Gatos Gordos. El precio de las acciones de AMP ha caído casi un 80% desde que publicamos el primer Informe de Fondos de Fat Cat en 2013, después de haber pasado por cinco directores ejecutivos diferentes, y se han retirado miles de millones de productos de AMP de bajo rendimiento. Si bien han mejorado con respecto al ganador de Oro del año pasado, su complejo y heredado conjunto de productos (que están buscando racionalizar) ha llevado a su desaparición de un año más en la lista de Gatos gordos.

Ver nuestras APLICACIONES de Fat Cat Fondo de vídeo producida en colaboración con El Cazador de vuelta en 2016

AMP FAT CAT FONDO de OPCIONES

APLICACIONES – FS – AMP Capital Multi-Asset

APLICACIONES – FLS – Direcciones Futuras Conservador

APLICACIONES – FLS – Profesional Conservador

APLICACIONES – FS – Schroder Retorno Real

APLICACIONES – FLS – AMP Conservador

APLICACIONES – FS – Super Fácil Conservador

APLICACIONES – FS – AMP Capital Multi-Asset

Tercer último lugar: MLC, Zurich y Energy Industries Superannuation Scheme (EISS)

El premio de Bronce al tercer último lugar se comparte entre los gerentes de patrimonio más grandes de MLC y Zurich debido a su complejo conjunto de productos, altas tarifas y opciones de inversión de bajo rendimiento. MLC está en una posición similar a OnePath, siendo adquirida por un Gato en forma en IOOF. Curiosamente, EISS también recibió el premio Fat Cat de Bronce como fondo público de jubilación por tres opciones de inversión que tuvieron un rendimiento inferior.

OPCIONES DE FONDOS MLC FAT CAT

MLC – Inflación Plus – Cartera Asertiva

MLC – Inflación Plus – Cartera Conservadora

MLC – Inflación Plus – Cartera moderada

OPCIONES DE FONDO PARA GATOS GORDOS DE ZÚRICH

Crecimiento gestionado de Zúrich

Zúrich-Equilibrado

Zúrich-Capital estable

Plan de Jubilación de las Industrias Energéticas (EISS) OPCIONES DE FONDOS DE PENSIONES de las industrias energéticas (FAT CAT)

Plan de Jubilación de las Industrias Energéticas (EISS) – Equilibrado (MySuper)

Plan de Jubilación de las Industrias Energéticas (EISS) – Conservador

Plan de Jubilación de las Industrias Energéticas (EISS) – Conservador Equilibrado

¿Quieres comparar tu super aún más? Lea el Informe completo del Fondo para Gatos Gordos de 2021 aquí.

Comparación de diferentes categorías de súper fondos

Súper fondos que fueron analizados por Stockspot con muchos nombres: equilibrado, diversificado, moderadamente conservador, moderado y estable de capital.

Los inversores deben tener cuidado de comprender la combinación de activos de su fondo, no depender de cómo se ha nombrado.

Obtenga más información sobre cómo elegir el súper fondo adecuado.

Los superfondos de crecimiento agresivo de mejor y peor rendimiento

Los superfondos de crecimiento agresivo son fondos con al menos un 80% de activos de crecimiento, como acciones y propiedades, y generalmente dirigidos a inversores con un horizonte de inversión muy largo, dado que pueden ser muy volátiles a corto plazo.

Los superfondos de crecimiento agresivo de mayor rendimiento tenían muy pocos activos defensivos, como bonos y efectivo. Esto les ayudó a lograr rendimientos de 12-15% anual en cinco años, ya que los activos de crecimiento han disfrutado de fuertes rendimientos en los últimos años a pesar de la caída de la COVID-19.

Cabe señalar que el fondo de índice Vanguard equivalente todavía superó el 86% de los fondos de alto crecimiento en los últimos cinco años.

OnePath aparece en gran medida en la lista de Fondos para Gatos Gordos con cinco de los 10 fondos con peor rendimiento. Mientras tanto, los fondos de la industria (p. ej. UniSuper) eliminó la mayoría de los 10 mejores súper fondos agresivos.

| LOS 10 MEJORES FONDOS DE CRECIMIENTO AGRESIVO | RENTABILIDAD A 5 AÑOS (P. A.) | |

| Cartera de Crecimiento Acelerado de MLC – Horizon 7 | 14.9% | |

| UniSuper – Alto crecimiento | 13.5% | |

| UniSuper-Alto Crecimiento Sostenible | 13.2% | |

| Equipsuper-Growth Plus | 12.7% | |

| Fiducian Super – Ultra Fondo de Crecimiento | 12.5% | |

| Hostplus – las Acciones Más | 12.3% | |

| CBUS – Alto Crecimiento | 12.1% | |

| NGS Super – Compartir Plus | 11.9% | |

| Conscientes de Super – Alta de Crecimiento | 11.8% | |

| Ciruela Super – Pre-mezclado Agresivo | 11.7% |

| 10 AGRESIVO CRECIMIENTO de los FONDOS de | 5 AÑOS de RETORNO (P. A.) | |

| OnePath – OptiMix Equilibrada | 5.3% | |

| OnePath – Crecimiento Administrado | 5.6% | |

| OnePath – Crecimiento Activo | 5.7% | |

| MLC – la Inflación Más Asertiva de la Cartera de | 6.3% | |

| Colonial Primer Estado (CFS) de Rollover & Jubilación – los Futuros Líderes | 6.4% | |

| OnePath – OptiMix Crecimiento | 6.5% | |

| Zurich – Crecimiento Administrado | 6.6% | |

| Commonwealth Bank Grupo Super Equilibrada (MySuper) | 7.0% | |

| Industrias de la Energía Superannuation Scheme (EIS) – Equilibrado (MySuper) | 7.4% | |

| OnePath-OptiMix Alto crecimiento | 7.6% |

Superfondos de crecimiento agresivo: comisión promedio & rendimientos

Los fondos de fondo en esta categoría generalmente tenían más efectivo y bonos, un desempeño deficiente de los gerentes activos y tarifas más altas. La tarifa promedio en esta categoría fue de 2,3% , lo que redujo el rendimiento a 5,3-7,6% anual

Aquí se puede ver claramente la correlación entre las tarifas y los rendimientos.

| TARIFA PROMEDIO (PA) | DEVOLUCIÓN PROMEDIO DE 5 AÑOS (PA)) | |

| Arriba 10 | 1.2% | 12.7% |

| Inferior 10 | 2.3% | 6.5% |

Los superfondos de crecimiento de mejor y peor rendimiento

Los superfondos de crecimiento tienen un 60-80% de activos de crecimiento, como acciones y propiedades, y, al igual que los fondos de crecimiento agresivos, generalmente están dirigidos a inversores más jóvenes con un horizonte de inversión largo, dado que pueden ser bastante volátiles a corto plazo.

Los fondos de la industria como HESTA, UniSuper, Aware Super y Australian Super se encontraban entre los 10 principales fondos de crecimiento.

Los fondos de mayor rendimiento de este grupo tenían una asignación relativamente pequeña (23,5%) a bonos y efectivo. Esto les permitió obtener un rendimiento anual del 9,4 al 11,8% en cinco años, y la mayor asignación a las inversiones para el crecimiento les ayudó a disfrutar de unos pocos años de rendimiento sólidos.

Cabe señalar que un fondo de índice simple todavía superó el 90% de todos los fondos de crecimiento en los últimos cinco años.

| Top 10 Crecimiento de la Super Fondos | 5 AÑOS de RETORNO (P. A.) | |

| HESTA – Crecimiento Sostenible | 11.8% | |

| Australia Super Equilibrada | 10.4% | |

| UniSuper – Sostenible Y Equilibrado | 10.2% | |

| Fiducian Equilibrada | 9.9% | |

| Consciente de Super – Crecimiento | 9.8% | |

| IOOF – MultiMix Crecimiento Equilibrado | 9.7% | |

| UniSuper Equilibrada | 9.6% | |

| Luterana Super – Crecimiento Equilibrado (MySuper) | 9.5% | |

| Victoriano De La Jubilación De Crecimiento (MySuper) | 9.5% | |

| Qantas Super – Crecimiento | 9.4% |

| 10 el CRECIMIENTO de la SUPER FONDOS | 5 AÑOS de RETORNO (P. A.) | |

| AMP – FS – AMP Capital Multi-Asset | 3.6% | |

| OnePath – OptiMix Moderada | 3.9% | |

| OnePath – OnePath Impuesto sobre los Ingresos Efectivos | 4.0% | |

| Industrias de la Energía Superannuation Scheme (EIS) – Conservador | 4.2% | |

| Zurich – Equilibrado | 4.5% | |

| AON – smartMonday MySuper – Edad 65 | 5.6% | |

| Perpetua WealthFocus Perpetua Diversified growth | 5.7% | |

| MyLifeMyMoney – RetirePlus | 5.8% | |

| Industrias de la Energía Superannuation Scheme (EIS) – Conservador Equilibrada | 5.8% | |

| ARA Fondo de Jubilación de Crecimiento | 5.9% |

el Crecimiento de la super fondos: tasa media & devuelve

Minorista super fondos, tales como APLICACIONES, OnePath y Zurich realiza el peor de crecimiento super fondos. Los fondos de fondo de este grupo normalmente tenían una asignación más alta (33%) a efectivo y bonos y comisiones altas del 1,8% en promedio. Esto redujo su rendimiento a 3,6-5,9% anual.

| TARIFA PROMEDIO (PA) | DEVOLUCIÓN PROMEDIO DE 5 AÑOS (PA)) | |

| Top 10 de super fondos de crecimiento | 1.1% | 10.0% |

| 10 fondos de crecimiento superiores | 1.8% | 4.9% |

Descargue el Informe de Fat Cat Funds para profundizar en los súper fondos de mejor y peor rendimiento en Australia

Súper fondos equilibrados de mejor y peor rendimiento

Los súper fondos equilibrados son fondos con un 40-60% de activos en crecimiento, como acciones y propiedades, y generalmente dirigidos a inversores de cuarenta y cincuenta años con un horizonte de inversión de mediano a largo plazo.

Los de mejor desempeño de este grupo tenían una asignación del 43% a renta fija y dinero en efectivo. Esto les ayudó a lograr rendimientos de 6,4 a 8% anual en cinco años.

Sin embargo, un fondo de índice Vanguard simple superó un extraordinario 95% de los fondos equilibrados en los últimos cinco años.

| TOP 10 EQUILIBRADA SUPER FONDOS | 5 AÑOS de RETORNO (P. A.) | |

| Australia Super – Conservador Equilibrada | 8.0% | |

| AMG Super Equilibrada | 7.6% | |

| Colonial Primer Estado – FirstChoice Multi-Índice Moderado | 7.3% | |

| Qantas Super Equilibrada | 7.2% | |

| Qantas Super – Senda De Planeo: Destino | 7.2% | |

| QSuper Vida De Enfoque 2 | 6.8% | |

| El Gobierno Local Super Equilibrada | 6.7% | |

| LGIAsuper Equilibrada | 6.5% | |

| Holden Empleados Super – Cauteloso | 6.5% | |

| legalsuper – Conservador equilibrada | 6.4% |

| 10 EQUILIBRADA SUPER FONDOS | 5 AÑOS de RETORNO (P. A.) | |

| Zurich – Capital Estable | 2.5% | |

| OnePath – OptiMix Conservador | 2.6% | |

| OnePath – Conservador | 2.7% | |

| MLC – la Inflación Más Conservadora de la Cartera de | 2.9% | |

| Plum Super – Pre-mixed Conservative | 3.9% | |

| AON – smartMonday MySuper – Age 75 and above | 3.9% | |

| MLC – MLC Inflation Plus – Moderate Portfolio | 4.0% | |

| OnePath – Balanced | 4.1% | |

| Club Plus – Conservative Balanced | 4.1% | |

| Perpetual WealthFocus – Perpetual Conservative Growth | 4.2% |

Súper fondos balanceados: tarifa promedio & devoluciones

Los fondos como Onepath y MLC tuvieron el peor rendimiento de los súper fondos balanceados. Los fondos de fondo en este grupo típicamente tenían una asignación del 41% a activos defensivos como bonos y efectivo. Esto, combinado con sus altas tarifas, redujo su rendimiento a 2,5-4,2% anual.

| TARIFA PROMEDIO (PA) | DEVOLUCIÓN PROMEDIO DE 5 AÑOS (PA)) | |

| Los 10 mejores fondos súper equilibrados | 0.9% | 7.0% |

| Fondo 10 súper fondos equilibrados | 1.8% | 3.5% |

Los superfondos moderados de mejor y peor rendimiento

Los superfondos moderados son fondos con un 20-40% de activos en crecimiento, como acciones y propiedades, y generalmente dirigidos a inversores de mayor edad con un horizonte de inversión de corto a medio, dado que son relativamente estables a corto plazo.

Los fondos de la industria y del sector público constituyeron casi la mitad de los 10 Fondos Cat más importantes.

Los fondos de mayor rendimiento de este grupo tenían una asignación del 64% a bonos y efectivo. Esto les ayudó a obtener rendimientos del 4,8 al 6% anual en cinco años.

Los fondos de rendimiento inferior en este grupo generalmente tenían una asignación ligeramente mayor a efectivo y bonos, así como tarifas más altas. Esto redujo su rendimiento al 3-4% anual, principalmente para los fondos minoristas como AMP, y los planes corporativos para los grandes bancos como ANZ y Commonwealth Bank. Sorprendentemente, uno de nuestros gatos aptos para 2020, QSuper tenía un fondo en la lista de Gatos Gordos para la categoría moderada.

| TOP 10 MODERADO SUPER FONDOS (FAT CAT FONDOS) | 5 AÑOS de RETORNO (P. A.) | |

| AustralianSuper – Estable | 6.0% | |

| Fiducian Super – Capital Estable Fondo | 5.5% | |

| NESS Super – Estable | 5.5% | |

| Qantas Super – Conservador | 5.4% | |

| AMG Super – Capital Estable | 5.4% | |

| ANZ Personal Super – Cauteloso | 5.3% | |

| los Medios de Super – Estable | 5.2% | |

| Holden Empleados Super – Conservador | 4.9% | |

| Gremio Fondo de Jubilación – Conservador | 4.8% | |

| IOOF – MultiMix de Capital Estable | 4.8% |

| 10 EQUILIBRADA SUPER FONDOS (FAT CAT FONDOS) | 5 AÑOS de RETORNO (P. A.) | |

| El ARA Fondo de Jubilación – Defensiva | 3.2% | |

| AMP – FLS – Direcciones Futuras Conservador | 3.2% | |

| AMP – FLS – Profesional Conservador | 3.3% | |

| AMP – FS – Schroder Retorno Real | 3.3% | |

| QSuper – Mantener de por Vida 2 | 3.4% | |

| AMP – FLS – AMP Conservador | 3.5% | |

| Commonwealth Bank Grupo de Super – Conservador | 3.9% | |

| AMP – FS – Super Fácil Conservador | 3.9% | |

| Asgard – MySuper – etapa de la vida de 1940 | 3.9% | |

| ANZ Personal Australiano Super – Inteligente Elección Conservadora | 4.0% |

Moderada super fondos: tarifas y rendimiento

Debido a los rendimientos más bajos de los súper fondos moderados, los australianos mayores y los pensionistas en estrategias de súper riesgo más bajas deben ser aún más sensibles a las tarifas.

Compare las tarifas de los súper fondos moderados de mejor rendimiento con las de peor rendimiento:

| TARIFA PROMEDIO (PA) | DEVOLUCIÓN PROMEDIO DE 5 AÑOS (PA)) | |

| Arriba 10 | 0.9% | 5.3% |

| Inferior 10 | 1.2% | 3.5% |

Rendimiento de los superfondos de la industria frente a los minoristas

Los fondos de la industria (y los fondos del sector público) siguen teniendo mejores resultados que los fondos minoristas. La razón de esto se debe a:

Los grandes fondos minoristas de AMP y OnePath dominaron los Fondos del Gato Gordo, con la mayoría de los fondos de los 10 fondos inferiores siendo un fondo minorista. El tema común es que estos fondos cobran tarifas más altas que el promedio.

Los fondos de rendimiento inferior en este grupo generalmente también tenían una asignación mayor a efectivo y bonos y tarifas más altas.

Obtenga más información sobre la comparación de superfondos de la industria

Comparación de pensiones de jubilación: Nuestro Análisis

Muchos fondos de jubilación no indexan

Tanto Stockspot como las opciones de Fondos de Índice Vanguard han superado al fondo promedio de la Industria y aproximadamente el 90% de los fondos en total después de las tarifas e impuestos. Esto se debe en gran medida al efecto agravante de las tarifas más bajas.

Además, los gerentes de jubilación pueden acceder fácilmente a los fondos de índice de bajo costo, pero muchos eligen no hacerlo. Creemos que esto se debe a que todavía hay enormes conflictos de intereses en la industria.

Fuente: Stockspot, Vanguard, rendimiento de los fondos de índice diversificado después de todas las tarifas e impuestos basados en una super cuenta de acumulación

Los super fondos prefieren pagarse a sí mismos, sus grandes equipos de gestores de fondos, analistas y consultores de activos, a pesar de la evidencia de que no agregan ningún valor a los rendimientos de la inversión de los super fondos.

Los súper fondos más grandes no funcionan mejor

Los miembros de súper fondos no siempre disfrutan de beneficios al unirse a fondos más grandes. En muchos casos, hay costos adicionales a medida que crecen los fondos, lo que conduce a tarifas más altas por miembro. Esto se debe al costo de los sistemas de administración heredados y la inversión activa.

Hay más fondos grandes que son Fondos para Gatos Gordos y generalmente tienen un tamaño de entre 2 20 mil millones y 5 50 mil millones. Los fondos de mejor rendimiento tienden a estar entre 5 5 y billion 20 mil millones o más de 5 50 mil millones en tamaño.

Esperamos una mayor consolidación y fusión en la industria, después de haber visto a personas como Qsuper y Sunsuper, Hostplus y Statewide, además de la reciente adquisición de Aware Super de First State Super, VicSuper y WA Super, convertirse en uno de los fondos de jubilación más grandes de Australia. Descubra cómo elegir el súper fondo adecuado aquí.

Compare su fondo de jubilación con la inversión con Stockspot

La siguiente tabla compara el rendimiento promedio de los superfondos en estrategias de crecimiento, equilibradas y moderadas.

Cuanto más conservadora sea la cartera, más difícil será vencer a una cartera de fondos de índice.

| RENDIMIENTO PROMEDIO DE SUPERFONDO A 5 AÑOS (PA) | RENDIMIENTO DE STOCKSPOT A 5 AÑOS DESPUÉS DE CARGOS E IMPUESTOS (PA) | RENDIMIENTO GENERAL DE STOCKSPOT | |

| Crecimiento | 7.7% | 11.5% (Topacio) 10,1% (Esmeralda) |

Top 1% |

| Equilibrado | 5.4% | 8.9% (Turquesa) 8.2% (Zafiro) |

Las carteras de Stockspot superan a todos los fondos de jubilación equilibrados |

| Moderada | 4.4% | 7.2% (Amatista) | Las carteras de Stockspot superan a todos los fondos de jubilación moderados |

Si no está satisfecho con su jubilación, tiene algunas opciones: