min enda avsikt att skriva detta stycke är att förhindra att investerare förlorar mer pengar på aktiemarknaden.

Låt mig berätta kort min rygg så att du kan acceptera mitt råd att be dig att ta ut från aktiemarknaden.

Dato Yap Lim Sen, min kollegemate och jag var de ursprungliga grundarna av Mudajaya, Gamuda, IJM, IGB, Rubberex, MBM Resources, större kontrollerande aktieägare i Perodua Cars.

jag har investerat på aktiemarknaden i mer än 50 år. Det här är första gången jag praktiskt taget har sålt alla mina lagerinnehav och betalat ut.

när du köper en aktie hoppas du vinna på aktiekursökning och även utdelningsavkastning. I Malaysia ger alla noterade företag ut mycket liten utdelning. På rekord ger Public Bank den bästa utdelningsavkastningen på cirka 5% per år. Så, om inte aktiekursen går upp, kan investerare inte tjäna pengar.

vad driver andelen upp?

bland alla urvalskriterier som Kontobalans, kassaflöde, nta, ingen skuld eller kontantrik etc är vinsttillväxtutsikter den mest kraftfulla katalysatorn för att driva upp aktiekursen. Köp aldrig något lager som inte har några vinsttillväxtutsikter.

varför investerare måste tro på prisdiagram?

prisdiagram kan inte ligga eftersom det är ett register över den dagliga handeln. Ned trend innebär att det finns fler säljare än köpare i de flesta dagar. Köp aldrig ett trendlager.

ett aktiekurs kan bara gå upp om företaget har rapporterat ökad vinst. Men om det rapporterar minskad vinst skulle aktiekursen sjunka eftersom det skulle finnas mer smarta säljare än dumma köpare.

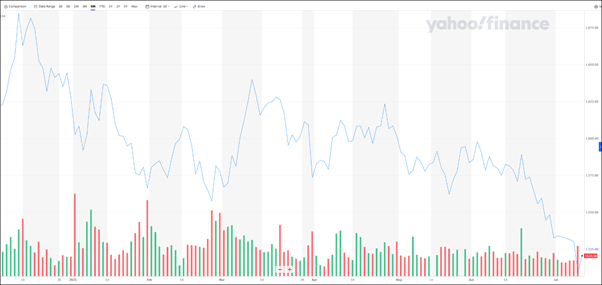

under de senaste 6 månaderna har nästan alla noterade aktiekurser sjunkit som visas på KLCI-diagrammet nedan. Varför?

det finns 2 huvudorsaker till att de börsnoterade bolagens aktiekurser sjunker.

1 Covid 19 pandemi

Covid 19 pandemi frekvent låsning begränsar människors rörelse och alla börsnoterade företags affärsverksamhet. Arbetstagare kan inte gå till jobbet och affärsverksamheten minskas. Som ett resultat kan nästan alla börsnoterade företag inte rapportera ökad vinst under de närmaste kvartalen förrän Covid 19 pandemic är helt under kontroll. Många medicinska experter förutspådde att pandemin inte kommer att vara under kontroll i minst 1 eller flera år. Det betyder helt enkelt att vår aktiemarknad kommer att vara deprimerad i minst 1 eller flera år. Ovanstående KLCI-diagram visar att det har sjunkit under de senaste 6 månaderna och det kommer att fortsätta att sjunka i ytterligare 1 eller flera år.

2 politisk osäkerhet

investerare gillar inte politisk osäkerhet. I det senaste allmänna valet för ungefär 2 år sedan vann Pakatan Harapan rätten att bilda regeringen och Dr Mahathir blev premiärminister. Inom ett par månader, han avgick plötsligt och Muhyiddin blev PM vid bakdörren. För närvarande är han allvarligt obotligt sjuk med cancer i KL sjukhus. Tydligen har han bukspottkörtelcancer.

vem blir nästa PM?

som ni vet gör politiker regler och förordningar som ofta påverkar affärsverksamheten och deras balansräkningar vilket skapar svårare att fatta investeringsbeslut.

det är därför många investerare, särskilt utländska institutionella investerare, är konstanta nettoförsäljare och några av dem har redan lämnat aktiemarknaden.

igår publicerade jag min artikel nämligen ”en säker strategi under pandemin” där jag sa att Covid 19-pandemin låsning påverkar allas rörelse. Arbetare kan inte gå till jobbet och all affärsverksamhet kommer naturligtvis att sakta ner. Nästan alla börsnoterade företag kommer inte att kunna rapportera ökad vinst de närmaste kvartalen förrän Covid 19-pandemin är helt under kontroll vilket kommer att ta minst 1 eller fler år.

till exempel:

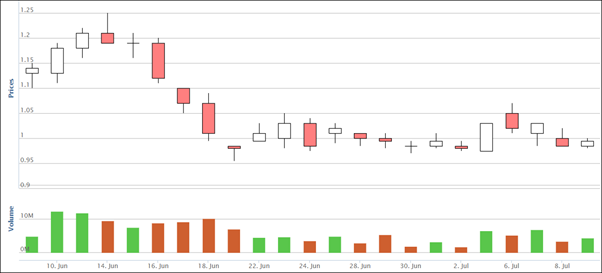

alla stålproduktstillverkare har rapporterat ökad vinst under sitt senaste kvartal på grund av stålprisökningen. För närvarande, på grund av covid 19 pandemisk låsning, arbetare kan inte gå till jobbet för att tillverka stålprodukter och byggnadsarbetare kan inte heller gå till jobbet. Entreprenörer behöver inte köpa stålprodukter. Som ett resultat kommer alla stålproduktstillverkare att rapportera minskad vinst under de närmaste kvartalen. Många smarta investerare kunde redan förutse denna situation. Det är därför Leon Fuat, det mest lönsamma stålföretagets prisdiagram visar ned trend som du kan se nedan.

Leon Fuats sista handlade pris är 99 sen och dess senaste EPS för kvartalet som slutade mars 2021 var 11.65 sen. även om jag antar att dess EPS för de kommande 3 kvartalen är detsamma som 11.65 sen, kommer dess årliga EPS att vara 46.6 sen. Leon Fuat säljer på PE 2.

andra industrier lider också samma öde

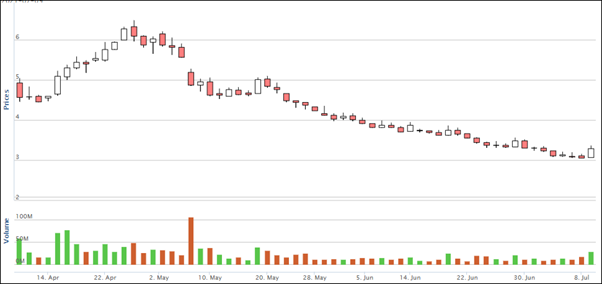

faktum är att nästan alla andra industrier också lider samma öde som stålföretag. Till exempel måste Supermax och Top Glove stänga några gånger eftersom myndigheterna hittade Covid 19 fall i sina fabriker.

SuperMax pris diagram nedan:

investerare måste alltid komma ihåg att prisdiagrammet är det viktigare investeringsövervägandet än finansiell analys. Ned trend pris diagram innebär att det finns fler smarta säljare än dumma köpare.

statistiken visar att på aktiemarknaden finns det cirka 70% av investerarna förlorar pengar, 10% av investerarna går jämnt och endast 20% av investerarna är riktiga vinnare. Men under nuvarande förhållanden förlorar alla investerare inklusive mig själv pengar.

alla investerare måste undersöka sin meritlista till deras resultat. Även om de har varit vinnare bör de sälja alla sina innehav så snart som möjligt innan de förlorar mer pengar och kommer ut ur aktiemarknaden helt.

mitt misstag

jag måste erkänna mitt misstag när jag rekommenderade Leon Fuat nyligen eftersom jag inte förutsåg tidigare hur Covid 19-låsning och vår politiska osäkerhet kan orsaka allvarliga skador på aktiekurserna. Därför sålde jag praktiskt taget alla mina aktieinnehav och betalade ut från aktiemarknaden.

en bästa strategi under pandemin för alla investerare är att ta ut pengar eftersom alla börsnoterade företag inte kommer att kunna rapportera ökad vinst under de kommande kvartalen.