2021 is de negende jaar Stockspot heeft onderzocht Australië ‘ s grootste super fondsen voor onze jaarlijkse Fat Cat fondsen verslag.

we rapporteren over de best presterende superfondsen door ~600 multi-asset beleggingsopties te vergelijken die worden aangeboden door de grootste 100 superfondsen van Australië om de beste superfondsen te vinden – en de slechtste. De fondsen werden beoordeeld op de manier waarop ze presteerden, na Vergoedingen, vergeleken met andere superopties met een vergelijkbaar risico over vijf jaar.

Download het rapport nu om te zien hoe uw fonds zich verhoudt, of lees een samenvatting van ons onderzoek.

- best presterende superfondsen-Fit-Cat-fondsen

- slechtst presterende superfondsen-Fat-Cat-fondsen

- Best presterende agressieve groei-superfondsen

- best presterende balanced superfondsen

- Best presterende matige superfondsen

- prestaties van Industrie Versus retail superfondsen

- hoe verhoudt Stockspot zich?

- beste superfondsen 2021

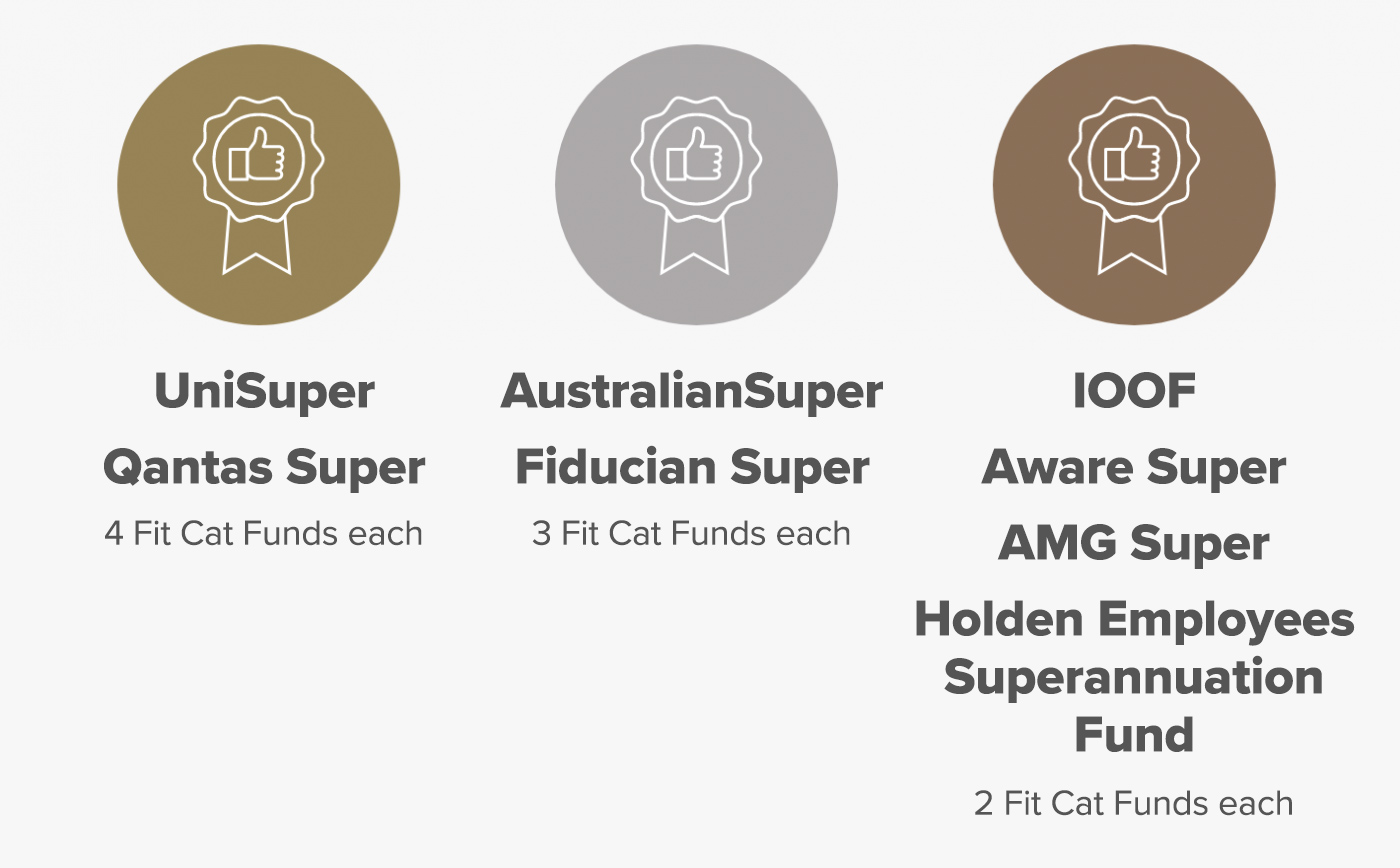

- 2021 Gold Fit Cat Fund Awards-Unisuper en Qantas Super

- 2021 Silver Fit Cat Fund Award – AustralianSuper en Fiducian Super

- 2021 Brons Passen Kat Fund Awards – Bewust Super, IOOF, Holden en AMG

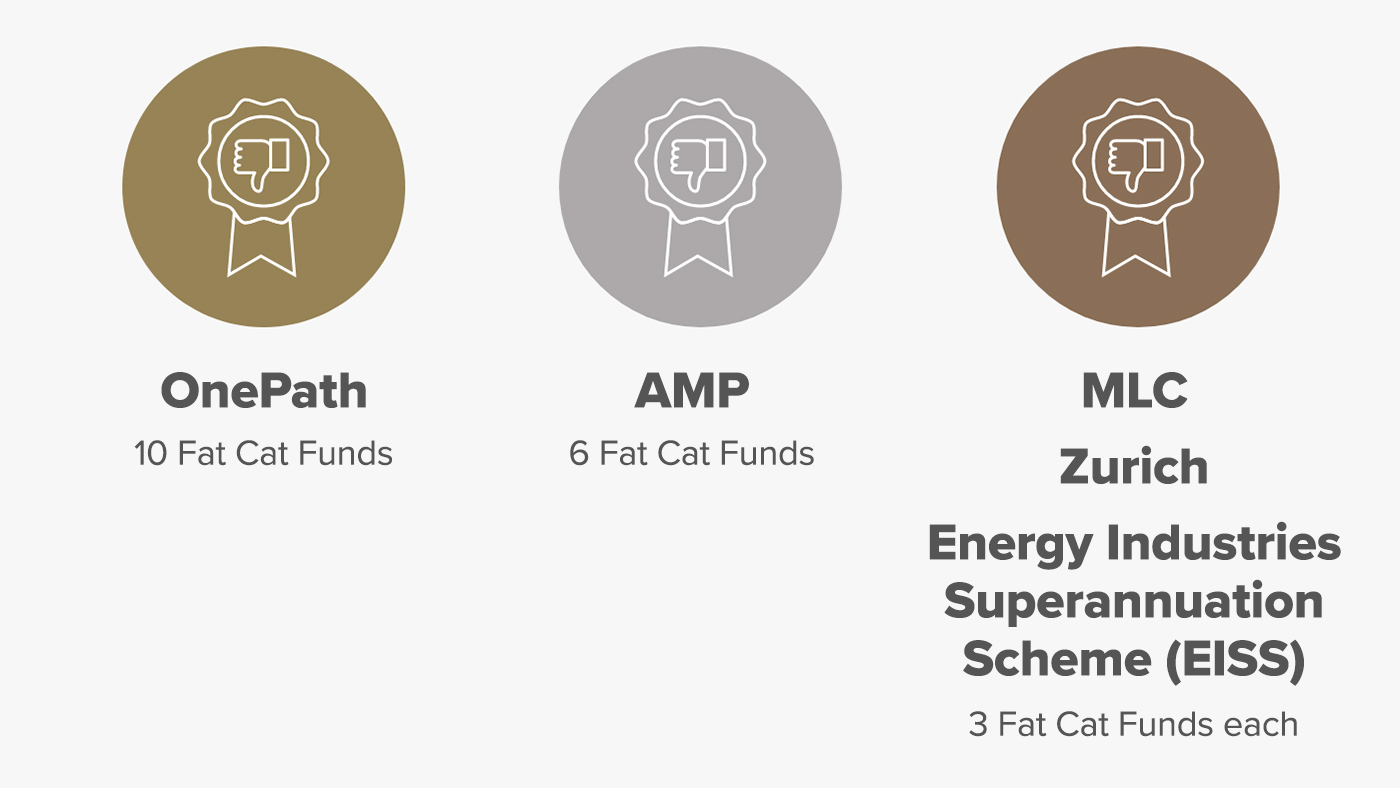

- slechtste superfondsen 2021

- laatste plaats: OnePath

- Second last place: AMP

- derde laatste plaats: MLC, Zürich en Energy Industries Superannuation Scheme (EISS)

- vergelijking van verschillende superfondscategorieën

- best en slechtst presterende aggressive growth super funds

- Best en slechtst presterende groei super fondsen

- best en slecht presterende balanced super funds

- Best en slechtst presterende matige super fondsen

- industrie Versus retail superfondsresultaten

- Grotere superfondsen presteren niet beter

- vergelijk uw superannuatiefonds met beleggen met Stockspot

- Lagere vergoedingen-industriefondsen hebben bijna 40% lagere vergoedingen dan het gemiddelde retailfonds. Het niet hebben van een winstmotief betekent dat ze niet winst gedreven, maar dat betekent niet dat ze allemaal “lage kosten”.

- Asset allocation-fondsen uit de sector hebben doorgaans een hogere allocatie aan niet-beursgenoteerde activa zoals onroerend goed, infrastructuur en private equity, die de laatste tijd een sterk rendement hebben behaald.

- u kunt van superfonds wisselen omdat er enkele superfondsen zijn die geïndexeerde superopties aanbieden met lage kosten en consistente prestaties.

- als u klaar bent om te investeren buiten uw superannuation, low cost indexing is een andere manier voor Australiërs om consistent rendement te krijgen.

beste superfondsen 2021

2021 Gold Fit Cat Fund Awards-Unisuper en Qantas Super

in 2021 nam Unisuper voor het tweede opeenvolgende jaar de Gold Fit Cat Fund award voor de best presterende fondsen over vijf jaar. Unisuper is een van de grootste super fondsen in Australië beheren van meer dan $100b voor haar 450.000+ leden. Het deelt de award dit jaar met Qantas Super, als hun corporate superannuation plan voor haar personeel had vier Fit Cat fondsen.

UniSuper Passen Kat Fonds Opties

UniSuper – Hoge Groei

UniSuper – Duurzame Hoge Groei

UniSuper – Duurzame Evenwichtige

UniSuper – Gebalanceerd

QANTAS SUPER FIT KAT FONDS OPTIES

Qantas Super – Groei

Qantas Super – Symmetrische

Qantas Super Glijhoek: Bestemming

Qantas Superconservatief

2021 Silver Fit Cat Fund Award – AustralianSuper en Fiducian Super

de Silver award gaat naar zowel AustralianSuper als Fiducian Super met elk vier Fit Cat-fondsen. AustralianSuper is geen onbekende voor de Stockspot Fit Cat Fund Awards hebben genomen uit de Bronze award in 2020, terwijl Fiducian (een retail super fonds met meer dan $2b in activa) maakt zijn eerste verschijning in onze lijst.

AUSTRALIANSUPER PASSEN KAT FONDS OPTIES

AustralianSuper – Evenwichtige

AustralianSuper – Conservatieve Evenwichtige

AustralianSuper – Stabiel

FIDUCIAN SUPER FIT KAT FONDS OPTIES

Fiducian Super – Ultra Growth Fund

Fiducian Super – Balanced Fund

Fiducian Super – Kapitaal Stabiel Fonds

2021 Brons Passen Kat Fund Awards – Bewust Super, IOOF, Holden en AMG

De Bronzen award wordt gedeeld tussen meerdere superannuation providers dit jaar. Na het afsluiten van de Silver award vorig jaar, IOOF deelt de Bronze award met Aware Super, Holden Corporate Super plan en AMG Super.

BEWUST SUPER FIT KAT FONDS OPTIES

Bewust Super – Hoge Groei

Bewust Super – Groei

IOOF SUPER FIT KAT FONDS OPTIES

IOOF – MultiMix Evenwichtige Groei

IOOF – MultiMix Kapitaal Stabiel

HOLDEN SUPER FIT KAT FONDS OPTIES

Holden Medewerkers Superannuation Fund – Voorzichtig

Holden Medewerkers Superannuation Fund – Conservatief

AMG SUPER FIT KAT FONDS OPTIES

AMG Super-AMG gebalanceerd

AMG Super – AMG kapitaal stabiel

wat hadden de top drie superfondsen gemeen? Lage kosten!

ondanks het feit dat deze fondsen verschillende beleggingsstrategieën hadden, was de enige factor die deze fondsen gemeen hadden, de investeringskosten van ongeveer 1% of minder.

felicitaties aan onze winnaars van het Fit Cat-fonds voor 2021. Vergeet niet om te controleren op hun prestaties in onze Fat Cat fondsen verslag volgend jaar.

slechtste superfondsen 2021

laatste plaats: OnePath

Onepath staat bovenaan onze lijst voor de meest Fat Cat-fondsen met een totaal van 10 onderpresterende opties en behoort al negen jaar op rij tot de categorie Fat Cat-fondsen. Vorig jaar hebben we een beroep gedaan op IOOF (OnePath ‘ s ouder eigenaar en 2021 Fit Cat Bronze Award) om de kosten te verlagen en hun prestaties te verbeteren, maar het lijkt erop dat ze de voorkeur geven aan dure fondsopties en leden opgesloten in onderpresterende fondsen voor hun eigen voordeel.

ONEPATH FAT CAT FUND OPTIONS

OnePath – OptiMix Balanced

OnePath – Managed Growth

OnePath – Active Growth

OnePath – OptiMix Growth Trust

OnePath – OptiMix High Growth

OnePath – OptiMix Moderate

OnePath – Tax Effective Income

OnePath – OptiMix Conservative

OnePath – Conservative

OnePath – Balanced

Second last place: AMP

AMP werd tweede met 6 Fat Cat-fondsen. De aandelenkoers van AMP is met bijna 80% gedaald sinds we het eerste Fat Cat-rapport in 2013 hebben gepubliceerd, na vijf verschillende CEO ‘ s te hebben doorlopen, en miljarden zijn onttrokken aan onderpresterende AMP-producten. Terwijl ze zijn verbeterd ten opzichte van vorig jaar Gold Winner, hun complexe en legacy suite van producten (die ze op zoek zijn naar rationaliseren) heeft geleid tot hun ondergang van nog een jaar in de Fat Cat lijst.

Bekijk onze AMP Fat Cat Fonds video geproduceerd in samenwerking met De Chaser terug in 2016

AMP FAT CAT FONDS OPTIES

AMP – FS – AMP Capital Multi-Asset

AMP – FLS – Toekomstige Richtingen Conservatieve

AMP – FLS – Professionele Conservatieve

AMP – FS – Schroder Echt Terug

AMP – FLS – AMP Conservatieve

AMP – FS – Super Makkelijk Conservatieve

AMP – FS – AMP Capital Multi-Asset

derde laatste plaats: MLC, Zürich en Energy Industries Superannuation Scheme (EISS)

de bronzen prijs voor de derde laatste plaats wordt gedeeld onder de grotere vermogensbeheerders in MLC en Zürich vanwege hun complexe productpakket, hoge vergoedingen en slecht presterende investeringsopties. MLC bevindt zich in een vergelijkbare positie als OnePath en wordt verworven door een geschikte Kat in IOOF. Belangwekkend, EISS ontving ook de Bronze Fat Cat award als de openbare superannuation fonds voor drie beleggingsopties die onderpresteren.

MLC – inflatie Plus-assertieve portefeuille

MLC-inflatie Plus-conservatieve portefeuille

MLC-inflatie Plus-gematigde portefeuille

Zürich FAT CAT FUND OPTIONS

Zürich-Managed Growth

Zürich-Balanced

Zürich – Capital Stable

options

Superannueringsregeling voor de energiesector (EISS) – Gebalanceerd (MySuper)

Reservestelsel voor de energiesector (EISS) – conservatief

Reservestelsel voor de energiesector (EISS) – conservatief evenwichtig

wilt u uw super nog verder vergelijken? Lees het volledige 2021 Fat Cats Fund rapport hier.

vergelijking van verschillende superfondscategorieën

Superfondsen die werden geanalyseerd per Stockspot hebben vele namen: evenwichtig, gediversifieerd, gematigd conservatief, gematigd en kapitaalstabiel.

beleggers moeten voorzichtig zijn om de assetmix van hun fonds te begrijpen, niet vertrouwen op hoe het is genoemd.

meer informatie over de keuze van het juiste superfonds.

best en slechtst presterende aggressive growth super funds

Aggressive growth super funds zijn fondsen met ten minste 80% in groeiactiva zoals aandelen en onroerend goed en zijn over het algemeen gericht op beleggers met een zeer lange beleggingshorizon, aangezien zij op korte termijn zeer volatiel kunnen zijn.

de best presterende aggressive growth super funds hadden zeer weinig defensieve activa zoals obligaties en contanten. Dit hielp hen een rendement van 12-15% per jaar te behalen over vijf jaar, omdat groeiactiva de afgelopen jaren ondanks de val van COVID-19 een sterk rendement hebben behaald.

Opgemerkt dient te worden dat het equivalent Vanguard index fund de afgelopen vijf jaar nog steeds 86% van de fondsen met een hoge groei versloeg.

OnePath stond sterk op de lijst van Fat Cat-fondsen met vijf van de slechtst presterende fondsen. Ondertussen fondsen van de industrie (bijv. UniSuper) nam het grootste deel van de top 10 uitvoeren van agressieve super fondsen.

| TOP 10 AGRESSIEVE GROEI FONDSEN | 5 JAAR TERUG (P. A.) | |

| de MLC – Horizon 7 Versnelde Groei van de Portefeuille | 14.9% | |

| UniSuper – Hoge Groei | 13.5% | |

| UniSuper – Duurzame Hoge Groei | 13.2% | |

| Equipsuper – Groei Plus | 12.7% | |

| Fiducian Super – Ultra Growth Fund | 12.5% | |

| Hostplus – Aandelen Plus | 12.3% | |

| CBUS – Hoge Groei | 12.1% | |

| NGS Super – Share Plus | 11.9% | |

| Bewust Super – Hoge Groei | 11.8% | |

| Pruim Super – Pre-gemengde Agressieve | 11.7% |

| ONDERSTE 10 AGRESSIEVE GROEI FONDSEN | 5 JAAR TERUG (P. A.) | |

| OnePath – OptiMix Evenwichtige | 5.3% | |

| OnePath Beheerde Groei | 5.6% | |

| OnePath – Actieve Groei | 5.7% | |

| de MLC – Inflatie Plus – Assertief Portfolio | 6.3% | |

| Koloniale Eerste Staat (CFS) Rollover & Superannuation – Leiders van de Toekomst | 6.4% | |

| OnePath – OptiMix Groei | 6.5% | |

| Zürich – Beheerd Groei | 6.6% | |

| Commonwealth Bank Groep Super – Evenwichtige (MySuper) | 7.0% | |

| Energie-Industrie Superannuation Scheme (EISS) – Evenwichtige (MySuper) | 7.4% | |

| OnePath – OptiMix Hoge Groei | 7.6% |

Agressieve groei super fondsen: gemiddelde vergoeding & terug

onderaan de fondsen in deze categorie meestal had meer cash en obligaties, slecht presterende actieve managers en hogere vergoedingen. De gemiddelde vergoeding in deze categorie bedroeg 2,3%, waardoor de prestatie daalde tot 5,3-7,6% per jaar

hier is de correlatie tussen Vergoedingen en opbrengsten duidelijk te zien.

| gemiddelde vergoeding (P. A.) | gemiddeld rendement over 5 jaar (P. A.) | |

| Top 10 | 1.2% | 12.7% |

| Onderkant 10 | 2.3% | 6.5% |

Best en slechtst presterende groei super fondsen

Groei super fondsen hebben 60-80% in de groei van de activa zoals aandelen en vastgoed en, zoals agressieve groei van de fondsen, zijn over het algemeen gericht op jongere beleggers met een lange beleggingshorizon gegeven dat ze kunnen zeer volatiel op de korte termijn.Industriefondsen zoals HESTA, UniSuper, Aware Super en Australian Super behoorden tot de top 10 growth super funds.

de best presterende fondsen in deze groep hadden een relatief kleine (23,5%) toewijzing aan obligaties en kasmiddelen. Dit stelde hen in staat om 9,4-11,8% per jaar over een periode van vijf jaar terug te keren, waarbij de hogere toewijzing aan groeiinvesteringen hen hielp om een paar jaar lang een sterk rendement te behalen.

opgemerkt moet worden dat een eenvoudig indexfonds de afgelopen vijf jaar nog steeds 90% van alle groeifondsen overtrof.

| Top 10 Growth Super Funds | 5 YEAR RETURN (P. A.) | |

| HESTA-duurzame groei | 11.8% | |

| Australische Super – Symmetrische | 10.4% | |

| UniSuper – Duurzaam Evenwicht | 10.2% | |

| Fiducian – Gebalanceerd | 9.9% | |

| Bewust Super – Groei | 9.8% | |

| IOOF – MultiMix van een Evenwichtige Groei | 9.7% | |

| UniSuper – Evenwichtige | 9.6% | |

| Lutherse Super Evenwichtige Groei (MySuper) | 9.5% | |

| Victoriaanse Ouderdomspensioen – Groei (MySuper) | 9.5% | |

| Qantas Super – Groei | 9.4% |

| ONDERSTE 10 GROEI SUPER FONDSEN | 5 JAAR TERUG (P. A.) | |

| AMP – FS – AMP Capital Multi-Asset | 3.6% | |

| OnePath – OptiMix Matig | 3.9% | |

| OnePath – OnePath Belastingen Effectieve Inkomsten | 4.0% | |

| Energie-Industrie Superannuation Scheme (EISS) – Conservatieve | 4.2% | |

| Zürich – Gebalanceerd | 4.5% | |

| AON – smartMonday MySuper – Leeftijd 65 | 5.6% | |

| Eeuwige WealthFocus – Perpetual Gediversifieerde Groei | 5.7% | |

| MyLifeMyMoney – RetirePlus | 5.8% | |

| Energie-Industrie Superannuation Scheme (EISS) – Conservatieve Evenwichtige | 5.8% | |

| ARA Pensioen Fonds – Groei | 5.9% |

Groei super fondsen: gemiddelde vergoeding & terug

Retail super fondsen, zoals VERSTERKER, OnePath en Zürich uitgevoerd, het ergste van groei super fondsen. De onderste fondsen in deze groep hadden doorgaans een hogere (33%) toewijzing aan contanten en obligaties en hoge provisies van gemiddeld 1,8%. Dit trok hun prestaties te 3.6-5.9% blz.een.

| GEMIDDELDE KOSTEN (P. A.) | GEMIDDELD 5 JAAR TERUG (P. A.) | |

| Top 10 groei super fondsen | 1.1% | 10.0% |

| Onderste 10 groei super fondsen | 1.8% | 4.9% |

Download het Fat Cat Funds Report om dieper in te gaan op de best en slechtst presterende superfondsen in Australië

best en slecht presterende balanced super funds

Balanced super funds zijn fondsen met 40-60% in groeiactiva zoals aandelen en onroerend goed en zijn over het algemeen gericht op beleggers in de veertig en vijftig met een middellange tot lange beleggingshorizon.

de best presterende personen in deze groep hadden een toewijzing van 43% aan vaste inkomsten en contanten. Dit hielp hen een rendement van 6,4-8% per jaar te behalen over een periode van vijf jaar.

een eenvoudig Vanguard-indexfonds heeft de afgelopen vijf jaar echter een buitengewone 95% van de evenwichtige fondsen verslagen.

| TOP 10 EVENWICHTIGE SUPER FONDSEN | 5 JAAR TERUG (P. A.) | |

| Australische Super – Conservatief Evenwichtige | 8.0% | |

| AMG Super – Symmetrische | 7.6% | |

| Koloniale Eerste Staat – FirstChoice Multi-Index Matig | 7.3% | |

| Qantas Super – Symmetrische | 7.2% | |

| Qantas Super – Glide Path: De Bestemming | 7.2% | |

| QSuper – Leven Richten 2 | 6.8% | |

| De Lokale Overheid Super – Symmetrische | 6.7% | |

| LGIAsuper – Gebalanceerd | 6.5% | |

| Holden Medewerkers Super Voorzichtig | 6.5% | |

| legalsuper – Conservatieve evenwichtige | 6.4% |

| ONDERSTE 10 EVENWICHTIGE SUPER FONDSEN | 5 JAAR TERUG (P. A.) | |

| Zürich – Kapitaal Stabiel | 2.5% | |

| OnePath – OptiMix Conservatieve | 2.6% | |

| OnePath – Conservatief | 2.7% | |

| De MLC – Inflatie Plus – Conservatieve Portefeuille | 2.9% | |

| Plum Super – Pre-mixed Conservative | 3.9% | |

| AON – smartMonday MySuper – Age 75 and above | 3.9% | |

| MLC – MLC Inflation Plus – Moderate Portfolio | 4.0% | |

| OnePath – Balanced | 4.1% | |

| Club Plus – Conservative Balanced | 4.1% | |

| Perpetual WealthFocus – Perpetual Conservative Growth | 4.2% |

Balanced super funds: gemiddelde vergoeding & rendement

fondsen zoals Onepath en MLC presteerden het slechtst uit balanced super funds. De onderste fondsen in deze groep hadden meestal een 41% toewijzing aan defensieve activa zoals obligaties en contant geld. Dit in combinatie met hun hoge kosten, naar beneden getrokken van hun prestaties, 2.5-4.2% blz.een.

| GEMIDDELDE KOSTEN (P. A.) | GEMIDDELD 5 JAAR TERUG (P. A.) | |

| Top 10 evenwichtige super fondsen | 0.9% | 7.0% |

| Onderste 10 evenwichtige super fondsen | 1.8% | 3.5% |

Best en slechtst presterende matige super fondsen

Matige super fondsen zijn fondsen met 20-40% in de groei van de activa zoals aandelen en vastgoed en over het algemeen gericht op oudere beleggers met een korte tot middellange beleggingshorizon gegeven dat ze relatief stabiel over de korte termijn.

fondsen uit de industrie en de publieke sector maakten bijna de helft uit van de top 10 Fit Cat-fondsen.

de best presterende fondsen in deze groep hadden een toewijzing van 64% aan obligaties en contanten. Dit hielp hen een rendement van 4,8-6% per jaar te bereiken over een periode van vijf jaar.

de bottom performing funds in deze groep hadden doorgaans een iets hogere allocatie aan contanten en obligaties en hogere provisies. Dit verminderde hun prestaties tot 3-4% per jaar, voornamelijk voor de retail fondsen zoals AMP, en corporate plannen voor de grote grote banken zoals ANZ en Commonwealth Bank. Verrassend genoeg een van onze 2020 Fit Cats, QSuper had een fonds in de Fat Cat lijst voor de gematigde categorie.

| TOP 10 MATIGE SUPER FONDSEN (FAT CAT FONDSEN) | 5 JAAR TERUG (P. A.) | |

| AustralianSuper – Stabiel | 6.0% | |

| Fiducian Super – Kapitaal Stabiel Fonds | 5.5% | |

| NESS Super – Stabiel | 5.5% | |

| Qantas Super – Conservatief | 5.4% | |

| AMG Super – Kapitaal Stabiele | 5.4% | |

| ANZ Personeel Super Voorzichtig | 5.3% | |

| Media-Super – Stabiel | 5.2% | |

| Holden Medewerkers Super – Conservatief | 4.9% | |

| Gilde Pensioen Fonds – Conservatief | 4.8% | |

| IOOF – MultiMix Kapitaal Stabiel | 4.8% |

| ONDERSTE 10 EVENWICHTIGE SUPER FONDSEN (FAT CAT FONDSEN) | 5 JAAR TERUG (P. A.) | |

| De ARA Pensioen Fund – Defensive | 3.2% | |

| AMP – FLS – Toekomstige Richtingen Conservatieve | 3.2% | |

| AMP – FLS – Professionele Conservatieve | 3.3% | |

| AMP – FS – Schroder Echt Terug | 3.3% | |

| QSuper – Leven Ondersteunen 2 | 3.4% | |

| AMP – FLS – AMP Conservatieve | 3.5% | |

| Commonwealth Bank Groep Super – Conservatief | 3.9% | |

| AMP – FS – Super Makkelijk Conservatieve | 3.9% | |

| Asgard – MySuper – life stage 1940 | 3.9% | |

| ANZ Australische Personeel Super Slimme Keuze Conservatieve | 4.0% |

Matige super fondsen: Vergoedingen en prestaties

vanwege het lagere rendement van gematigde superfondsen moeten oudere Australiërs en gepensioneerden in superstrategieën met een lager risico nog gevoeliger zijn voor vergoedingen.

Vergelijk de vergoedingen van de best presterende matige super fondsen met de slechtst presterende:

| GEMIDDELDE KOSTEN (P. A.) | GEMIDDELD 5 JAAR TERUG (P. A.) | |

| Top 10 | 0.9% | 5.3% |

| Onderkant 10 | 1.2% | 3.5% |

industrie Versus retail superfondsresultaten

Industriefondsen (en overheidsfondsen) blijven het beter doen dan retailfondsen. De reden hiervoor is te wijten aan:

grote retail fondsen van AMP en OnePath domineerden de Fat Cat fondsen met de meerderheid van de onderste 10 fondsen zijn een retail fonds. Het gemeenschappelijke thema is dat deze fondsen kosten hoger dan de gemiddelde kosten.

de bottom performing funds in deze groep hadden doorgaans ook een grotere allocatie aan contanten en obligaties en hogere provisies.

Lees meer over het vergelijken van superfondsen in de industrie

veel superannuatiefondsen indexeren niet

zowel Aandelenspot als de Vanguard indexfonds opties hebben de gemiddelde industrie fonds en ongeveer 90% van de fondsen in totaal na Vergoedingen en belastingen verslagen. Dit is grotendeels te wijten aan het compounding effect van lagere vergoedingen.

bovendien hebben superannuatiemanagers gemakkelijk toegang tot fondsen met lage kostenindexcijfers, maar velen kiezen ervoor dat niet te doen. Wij denken dat dit komt omdat er nog steeds grote belangenconflicten zijn in de sector.

bron: Stockspot, Vanguard diversified index Fund performance after all provisions and taxes based on A accumulation super account

Super funds zouden liever zichzelf betalen – hun grote teams van fondsbeheerders, analisten en asset consultants – ondanks het bewijs dat ze geen waarde toevoegen aan het beleggingsrendement van super fund.

Grotere superfondsen presteren niet beter

leden van Superfondsen genieten niet altijd voordelen door zich bij grotere fondsen aan te sluiten. In veel gevallen zijn er extra kosten als de fondsen groeien, wat leidt tot hogere vergoedingen per lid. Dit komt door de kosten van legacy administration systems en actief investeren.

er zijn meer grote fondsen die Fat Cat fondsen zijn en ze zijn meestal tussen de $ 20 miljard en $ 50 miljard in omvang. De best presterende fondsen hebben de neiging om tussen de $ 5 en $ 20 miljard of meer dan $ 50 miljard in omvang.

we verwachten meer consolidatie en fusie in de industrie, aangezien Qsuper en Sunsuper, Hostplus en Statewide, naast de recente acquisitie van aware Super van First State Super, VicSuper en WA Super, een van de grootste superannuatiefondsen in Australië is geworden. Ontdek hier hoe u het juiste superfonds kunt kiezen.

vergelijk uw superannuatiefonds met beleggen met Stockspot

onderstaande tabel vergelijkt de gemiddelde superfondsprestaties voor groei, evenwichtige en gematigde strategieën.

hoe conservatiever de portefeuille is, hoe moeilijker het is om een portefeuille van indexfondsen te verslaan.

| GEMIDDELDE SUPER FONDS 5 JAAR TERUG (P. A.) | STOCKSPOT 5 JAAR een RENDEMENT NA KOSTEN EN BELASTINGEN (P.) | STOCKSPOT ALGEHELE PRESTATIES | |

| Groei | 7.7% | 11.5% (Topaz) 10.1% (Emerald) |

Top 1% |

| Evenwicht | 5.4% | 8.9% (Turquoise) 8.2% (Sapphire) |

Stockspot de portefeuilles verslaan alle evenwichtige ouderdomspensioen fondsen |

| Matig | 4.4% | 7.2% (Amethist) | Stockspot de portefeuilles verslaan alle matige ouderdomspensioen fondsen |

Als u niet tevreden bent met uw ouderdomspensioen, heb je een paar opties: