2021 Er det niende året Stockspot har forsket Australias største super midler for vår årlige Fat Cat Funds Rapport.

vi rapporterer om de beste superfondene ved å sammenligne ~600 multi-asset investeringsalternativer som Tilbys Av Australias største 100 superfond for å finne de beste superfondene – og det verste. Midlene ble vurdert på hvordan de utførte, etter avgifter, sammenlignet med andre superopsjoner med lignende risiko over fem år.

Last ned rapporten nå for å se hvordan fondet ditt sammenligner, eller fortsett å lese et sammendrag av vår forskning.

- topp resultater super midler – Fit Cat Midler

- Verste resultater super midler – Fat Cat Midler

- beste resultater aggressive vekst super midler

- beste resultater vekst super midler

- beste resultater balanserte super midler

- beste resultater moderate super midler

- industri vs detaljhandel super fond ytelse

- Hvordan sammenligner stockspot?

- Beste superfond 2021

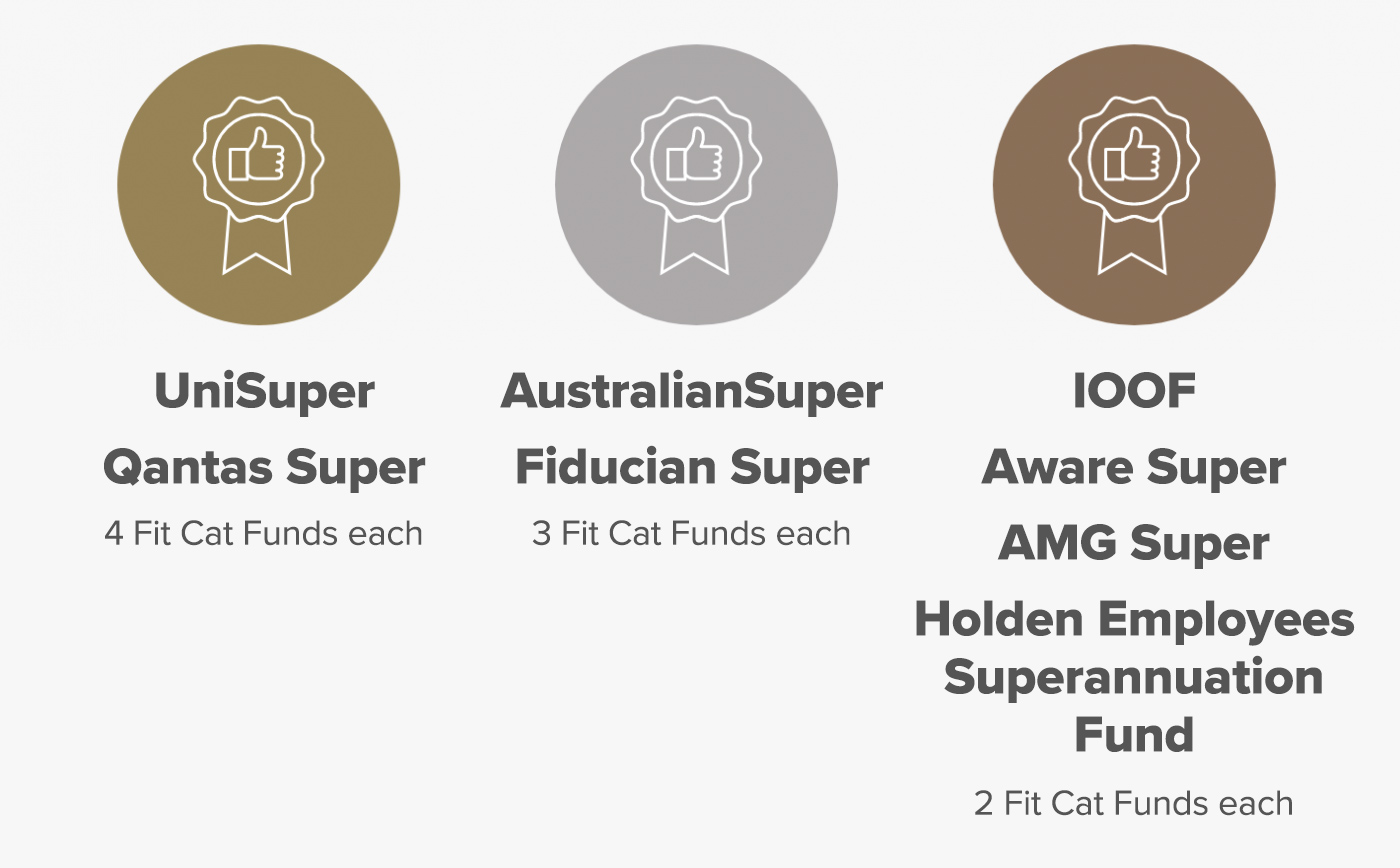

- 2021 Gold Fit Cat Fund Awards-Unsuper Og Qantas Super

- 2021 Silver Fit Cat Fund Award-AustralianSuper Og Fiducian Super

- 2021 Bronze Fit Cat Fund Awards-Aware Super, IOOF, Holden og AMG

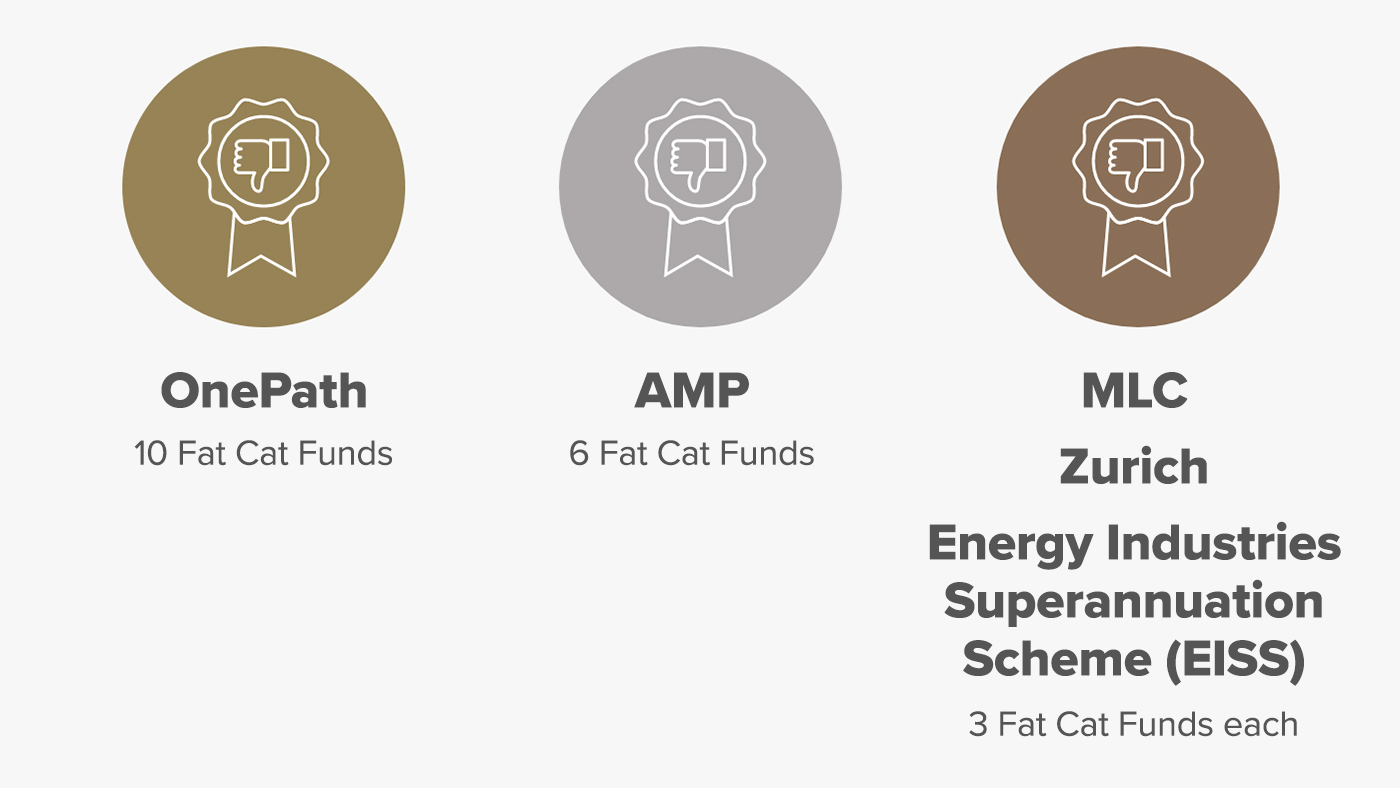

- Verste super midler 2021

- Siste plass: OnePath

- Second last place: AMP

- Tredje siste plass: MLC, Zurich og Energy Industries Superannuation Scheme (EISS)

- Sammenligning av ulike superfondkategorier

- beste og verste resultater aggressive growth super funds

- Vekst super midler

- balanserte superfonder

- beste og verste resultater moderate superfond

- Industri vs detaljhandel super fond ytelse

- Større superfond gir ikke bedre

- Sammenlign superannuasjonsfondet ditt Med Å investere Med Stockspot

- Lavere avgifter – bransjefond har nesten 40% lavere avgifter enn gjennomsnittlig detaljhandel fond. Ikke å ha et fortjenestemotiv betyr at de ikke er profittdrevet, men det betyr ikke at de alle er «lave kostnader».

- aktivaallokering – bransjefond har en tendens til å ha en høyere allokering til unoterte eiendeler som eiendom, infrastruktur og private equity som har hatt sterk avkastning den siste tiden.

- du kan bytte superfond fordi det er noen superfond som tilbyr indekserte superalternativer med lave avgifter og konsekvent ytelse.

- hvis du er klar til å investere utenfor superannuasjonen din, er lavprisindeksering en annen måte For Australiere å få konsekvent avkastning.

Beste superfond 2021

2021 Gold Fit Cat Fund Awards-Unsuper Og Qantas Super

I 2021, Unsuper tok Ut Gold Fit Cat Fund award for andre år på rad for de mest topp resultater midler over fem år. Unisuper er En Av De største superfondene I Australia som administrerer over $100b for sine 450,000 + medlemmer. Den deler prisen i år Med Qantas Super, som deres corporate superannuation plan for sine ansatte hadde fire Fit Cat Midler.

UniSuper Passer Katten Fond Alternativer

UniSuper – Høy Vekst

UniSuper-Bærekraftig Høy Vekst

UniSuper – Bærekraftig Balansert

UniSuper – Balansert

QANTAS SUPER FIT CAT FOND ALTERNATIVER

Qantas Super-Vekst

Qantas Super-Balansert

Qantas Super-Glidepath: Destinasjon

Qantas Superkonservative

2021 Silver Fit Cat Fund Award-AustralianSuper Og Fiducian Super

Sølvprisen går til Både AustralianSuper Og Fiducian Super med fire Fit Cat-Midler hver. AustralianSuper er ikke fremmed for Stockspot Fit Cat Fund Awards etter å ha tatt Ut Bronze award i 2020, mens Fiducian (et detaljhandel superfond med over $2b i eiendeler) gjør sitt første utseende i vår liste.

AUSTRALIANSUPER FIT CAT FUND OPTIONS

AustralianSuper – Balansert

AustralianSuper-Konservativ Balansert

AustralianSuper – Stabil

FIDUCIAN SUPER FIT CAT FUND OPTIONS

Fiducian Super – Ultra Growth Fund

Fiducian Super – Balanced Fund

Fiducian Super – Capital Stable Fund

2021 Bronze Fit Cat Fund Awards-Aware Super, IOOF, Holden og AMG

Bronseprisen blir delt mellom flere superannuation leverandører i år. ETTER Å ha tatt Ut Sølvprisen i fjor, DELER IOOF Bronseprisen med Aware Super, Holden Corporate Super plan og AMG Super.

AWARE SUPER FIT CAT FOND ALTERNATIVER

Aware Super-Høy Vekst

Aware Super-Vekst

IOOF SUPER FIT CAT FOND OPSJONER

Ioof-MultiMix Balansert Vekst

Ioof-MultiMix Kapital Stabil

HOLDEN SUPER FIT CAT FUND OPTIONS

Holden Ansatte Superannuation Fund – Forsiktige

Holden Ansatte Superannuation Fund – Konservative

AMG SUPER FIT CAT FOND ALTERNATIVER

Amg Super – Amg Balansert

Amg Super – Amg Kapital Stabil

Hva har de tre øverste superfondene til felles? Lave avgifter!

Til tross for å ha forskjellige investeringsstrategier, var den ene faktoren disse fondene alle hadde til felles investeringsavgifter på rundt 1% eller under.

Gratulerer til Våre Fit Cat Fund vinnere for 2021. Ikke glem å sjekke resultatene deres i Vår Fat Cat Funds-Rapport neste år.

Verste super midler 2021

Siste plass: OnePath

Onepath har toppet vår liste for De Mest Fete Kattefondene med en samlet sum på 10 underpresterende alternativer, og har vært i Fat Cat Fund-kategorien i ni år på rad. I fjor oppfordret VI IOOF (Onepaths overordnede eier og 2021 Fit Cat Bronze Award) til å se for å senke gebyrene og forbedre ytelsen, men det ser ut til at de foretrekker å holde dyre fondsalternativer og medlemmer låst inn i underpresterende midler til egen fordel.

ONEPATH FAT CAT FUND OPTIONS

OnePath – OptiMix Balanced

OnePath – Managed Growth

OnePath – Active Growth

OnePath – OptiMix Growth Trust

OnePath – OptiMix High Growth

OnePath – OptiMix Moderate

OnePath – Tax Effective Income

OnePath – OptiMix Conservative

OnePath – Conservative

OnePath – Balanced

Second last place: AMP

AMP kom på 2. plass, med 6 Fat Cat-Midler. AMPS aksjekurs har falt med nesten 80% siden vi publiserte Den første Fat Cat Funds-Rapporten i 2013, etter å ha vært gjennom fem Forskjellige Administrerende Direktører, og milliarder har blitt trukket tilbake fra underpresterende AMP-produkter. Mens de har forbedret seg fra fjorårets Gullvinner, har deres komplekse og eldre pakke med produkter (som de ønsker å rasjonalisere) ført til deres død av enda et år i Fat Cat-listen.

Se VÅR AMP Fat Cat Fund video produsert i samarbeid med The Chaser tilbake i 2016

AMP FAT CAT FOND ALTERNATIVER

AMP – FS – AMP Kapital Multi-Asset

AMP – FLS – Fremtidige Retninger Konservative

AMP – FS – Schroder Real Return

AMP – FLS – AMP KONSERVATIV

Amp – Fs – super lett konservativ

Amp – FS – amp kapital multi – asset

Tredje siste plass: MLC, Zurich og Energy Industries Superannuation Scheme (EISS)

Bronse prisen for tredje siste plass er delt blant de større rikdom ledere I MLC og Zurich på grunn av deres komplekse produktserie, høye avgifter og dårlige resultater investeringsalternativer. MLC er i en lignende posisjon Som Ensti, blir kjøpt Av En Fit Katt i IOOF. Interessant nok mottok EISS Også Bronze Fat Cat award som public superannuation fund for tre investeringsalternativer som underpresterte.

MLC FAT CAT FOND OPSJONER

MLC-Inflasjon Pluss-Assertiv Portefølje

MLC-Inflasjon Pluss – Konservativ Portefølje

MLC – Inflasjon Pluss-Moderat Portefølje

ZURICH FAT CAT FOND OPSJONER

Zurich-Forvaltet Vekst

Zurich-Balansert

Zurich-Kapitalstabil

ENERGI Næringer Superannuation Scheme (EISS) FAT CAT FOND OPSJONER

Energi Næringer Superannuation Scheme (EISS) – Balansert (MySuper)

Energy Industries Superannuation Scheme (EISS) – Konservativ

Energy Industries Superannuation Scheme (EISS – – Konservativ Balansert

vil du sammenligne din super enda lenger? Les Hele 2021 Fat Cats Fund-Rapporten her.

Sammenligning av ulike superfondkategorier

superfonds som ble analysert Av Stockspot, har mange navn: balansert, diversifisert, moderat konservativ, moderat og kapitalstabil.

Investorer må være forsiktig med å forstå aktiva blanding av deres fond, ikke stole på hvordan det har blitt navngitt.

Finn ut mer om hvordan du velger riktig superfond.

beste og verste resultater aggressive growth super funds

Aggressive growth super funds er midler med minst 80% i vekst eiendeler som aksjer og eiendom og generelt rettet mot investorer med en svært lang investeringshorisont gitt at de kan være svært volatile på kort sikt.

de beste aggressive vekstfondene hadde svært lite i defensive eiendeler som obligasjoner og kontanter. Dette hjalp dem med å oppnå avkastning på 12-15% p.a. over fem år, da vekstaktiva har hatt sterk avkastning de siste årene til tross FOR COVID-19-fallet.

det bør bemerkes at tilsvarende Vanguard indeksfond fortsatt slå 86% av høy vekst midler de siste fem årene.

OnePath omtalt tungt I Fat Cat Fund liste med fem av de verste 10 utfører midler. I mellomtiden industri midler (f. eks. UniSuper) tok ut de fleste av de 10 beste som utførte aggressive superfondene.

| TOPP 10 AGGRESSIVE VEKST MIDLER | 5 ÅRS AVKASTNING (Pa) | |

| MLC-Horizon 7 Akselerert Vekstportefølje | 14.9% | |

| UniSuper-Høy Vekst | 13.5% | |

| UniSuper-Bærekraftig Høy Vekst | 13.2% | |

| Equipsuper-Vekst Pluss | 12.7% | |

| Fiducian Super-Ultra Vekstfond | 12.5% | |

| Hostplus-Aksjer Pluss | 12.3% | |

| CBUS-Høy Vekst | 12.1% | |

| NGS Super-Share Plus | 11.9% | |

| Aware Super-Høy Vekst | 11.8% | |

| Plomme Super-ferdigblandet Aggressiv | 11.7% |

| BUNN 10 AGGRESSIVE VEKST MIDLER | 5 ÅRS AVKASTNING (Pa) | |

| OnePath-OptiMix Balansert | 5.3% | |

| OnePath-Administrert Vekst | 5.6% | |

| OnePath-Aktiv Vekst | 5.7% | |

| MLC-Inflasjon Pluss-Assertiv Portefølje | 6.3% | |

| Colonial First State (CFS) Rollover & Superannuation-Fremtidige Ledere | 6.4% | |

| OnePath-OptiMix Vekst | 6.5% | |

| Zurich-Forvaltet Vekst | 6.6% | |

| Commonwealth Bank Group Super-Balansert (MySuper) | 7.0% | |

| Energi Industries Superannuation Scheme (Eiss) – Balansert (MySuper) | 7.4% | |

| OnePath-OptiMix Høy Vekst | 7.6% |

Aggressive growth super funds: gjennomsnittlig avgift & avkastning

bunnfondene i denne kategorien hadde vanligvis mer kontanter og obligasjoner, dårlige bedre enn aktive forvaltere og høyere gebyrer. Gjennomsnittlig avgift i denne kategorien var 2.3% som trakk ytelsen ned til 5.3-7.6% p.a.

her kan korrelasjonen mellom avgifter og avkastning tydelig ses.

| GJENNOMSNITTLIG AVGIFT (P. A.) | GJENNOMSNITTLIG 5 ÅRS AVKASTNING (P. A.) | |

| Topp 10 | 1.2% | 12.7% |

| Bunnen 10 | 2.3% | 6.5% |

Vekst super midler

Vekst super midler har 60-80% i vekst eiendeler som aksjer og eiendom og, som aggressive vekst midler, er generelt rettet mot yngre investorer med en lang investeringshorisont gitt at de kan være ganske volatile på kort sikt.

Industri midler SOM HESTA, UniSuper, Aware Super Og Australian Super var i topp 10 vekst super midler.

de beste fondene i denne gruppen hadde en relativt liten (23,5%) allokering til obligasjoner og kontanter. Dette tillot dem å returnere 9.4-11.8% pa over fem år, med høyere allokering til vekstinvesteringer som hjelper dem til å nyte en sterk få års avkastning.

det bør bemerkes at en enkel indeksfond fortsatt slå 90% av alle vekst midler de siste fem årene.

| Topp 10 Vekst Super Midler | 5 ÅRS AVKASTNING (Pa) | |

| HESTA-Bærekraftig Vekst | 11.8% | |

| Australsk Superbalansert | 10.4% | |

| UniSuper-Bærekraftig Balansert | 10.2% | |

| Fiducian-Balansert | 9.9% | |

| Aware Super-Vekst | 9.8% | |

| Ioof-MultiMix Balansert Vekst | 9.7% | |

| UniSuper-Balansert | 9.6% | |

| Luthersk Superbalansert Vekst (MySuper)) | 9.5% | |

| Viktoriansk Superannuation-Vekst (MySuper) | 9.5% | |

| Qantas Super-Vekst | 9.4% |

| BUNN 10 VEKST SUPER MIDLER | 5 ÅRS AVKASTNING (Pa) | |

| AMP-FS-AMP Kapital Multi-Aktiva | 3.6% | |

| OnePath-OptiMix Moderat | 3.9% | |

| OnePath-Onepath Skatt Effektiv Inntekt | 4.0% | |

| Energy Industries Superannuation Scheme (EISS) – Konservativ | 4.2% | |

| Zurich-Balansert | 4.5% | |

| Aon-smartMonday MySuper-Age 65 | 5.6% | |

| Perpetual WealthFocus-Evig Diversifisert Vekst | 5.7% | |

| MyLifeMyMoney-RetirePlus | 5.8% | |

| Energy Industries Superannuation Scheme (EISS – – Konservativ Balansert | 5.8% | |

| ARA Pensjonsfond-Vekst | 5.9% |

Vekst super midler: gjennomsnittlig avgift & returnerer

Detaljhandel super midler som AMP, OnePath Og Zurich utført det verste ut av vekst super midler. Bunnfondene i denne gruppen hadde vanligvis en høyere (33%) allokering til kontanter og obligasjoner og høye avgifter på 1,8% i gjennomsnitt. Dette trakk ned ytelsen til 3.6-5.9% p. a.

| GJENNOMSNITTLIG AVGIFT (P. A.) | GJENNOMSNITTLIG 5 ÅRS AVKASTNING (P. A.) | |

| Topp 10 vekst super midler | 1.1% | 10.0% |

| Bunn 10 vekst super midler | 1.8% | 4.9% |

Last Ned Fat Cat Funds-Rapporten for å dykke dypere inn i De beste og dårligste superfondene I Australia

balanserte superfonder

Balanserte superfonder er midler med 40-60% i vekstmidler som aksjer og eiendom og generelt rettet mot investorer i førtiårene og femtiårene med en middels til lang investeringshorisont.

toppspillerne i denne gruppen hadde en 43% allokering til rente og kontanter. Dette hjalp dem med å oppnå avkastning på 6,4-8% p.a. over fem år.

et enkelt Vanguard indeksfond slo imidlertid en ekstraordinær 95% av balanserte fond de siste fem årene.

| TOPP 10 BALANSERT SUPER MIDLER | 5 ÅRS AVKASTNING (Pa) | |

| Australsk Superkonservativ Balansert | 8.0% | |

| AMG Superbalansert | 7.6% | |

| Colonial Første Stat-FirstChoice Multi-Indeks Moderat | 7.3% | |

| Qantas Superbalansert | 7.2% | |

| Qantas Super-Glidepath: Destinasjon | 7.2% | |

| QSuper-Livstidsfokus 2 | 6.8% | |

| Lokale Myndigheter Super-Balansert | 6.7% | |

| LGIAsuper-Balansert | 6.5% | |

| Holden Ansatte Super-Forsiktige | 6.5% | |

| legalsuper-Konservativ balansert | 6.4% |

| BUNN 10 BALANSERT SUPER MIDLER | 5 ÅRS AVKASTNING (Pa) | |

| Zurich-Capital Stable | 2.5% | |

| OnePath-OptiMix Conservative | 2.6% | |

| Onepath-Konservative | 2.7% | |

| MLC-Inflasjon Pluss-Konservativ Portefølje | 2.9% | |

| Plum Super – Pre-mixed Conservative | 3.9% | |

| AON – smartMonday MySuper – Age 75 and above | 3.9% | |

| MLC – MLC Inflation Plus – Moderate Portfolio | 4.0% | |

| OnePath – Balanced | 4.1% | |

| Club Plus – Conservative Balanced | 4.1% | |

| Perpetual WealthFocus – Perpetual Conservative Growth | 4.2% |

Balanserte superfond: gjennomsnittlig avgift & avkastning

Fond som Onepath og MLC utførte det verste ut av balanserte superfond. Bunnfondene i denne gruppen hadde vanligvis en 41% allokering til defensive eiendeler som obligasjoner og kontanter. Dette kombinert med sine høye avgifter trakk ned ytelsen til 2.5-4.2% p. a.

| GJENNOMSNITTLIG AVGIFT (P. A.) | GJENNOMSNITTLIG 5 ÅRS AVKASTNING (P. A.) | |

| Topp 10 balanserte super midler | 0.9% | 7.0% |

| Bunn 10 balansert super midler | 1.8% | 3.5% |

beste og verste resultater moderate superfond

Moderate superfond er midler med 20-40% i vekstmidler som aksjer og eiendom og generelt rettet mot eldre investorer med kort til middels investeringshorisont gitt at de er relativt stabile på kort sikt.

Industri-og offentlige midler utgjorde nesten halvparten Av De 10 Beste Fit Cat-Fondene.

de beste fondene i denne gruppen hadde en 64% allokering til obligasjoner og kontanter. Dette hjalp dem med å oppnå avkastning på 4,8-6% p. a. over fem år.

de bunnpresterende fondene i denne gruppen hadde typisk en noe høyere allokering til kontanter og obligasjoner samt høyere gebyrer. Dette reduserte ytelsen til 3-4% p. a, hovedsakelig for detaljhandelsfondene SOM AMP, og bedriftsplaner for de store store bankene SOM ANZ og Commonwealth Bank. Overraskende en av våre 2020 Fit Cats, Hadde QSuper et fond i Fat Cat-listen for den moderate kategorien.

| TOPP 10 MODERATE SUPER MIDLER (FAT CAT MIDLER) | 5 ÅRS AVKASTNING (Pa) | |

| AustralianSuper-Stabil | 6.0% | |

| Fiducian Super-Capital Stable Fund | 5.5% | |

| NESS Superstabil | 5.5% | |

| Qantas Superkonservative | 5.4% | |

| Amg Super – Kapital Stabil | 5.4% | |

| ANZ Ansatte Super-Forsiktige | 5.3% | |

| Media Superstabil | 5.2% | |

| Holden Ansatte Super-Konservative | 4.9% | |

| Guild Retirement Fund-Konservative | 4.8% | |

| Ioof-MultiMix Capital Stable | 4.8% |

| BUNN 10 BALANSERT SUPER MIDLER (FAT CAT MIDLER) | 5 ÅRS AVKASTNING (Pa) | |

| ARA Pensjonsfond-Defensiv | 3.2% | |

| AMP-FLS-Fremtidige Retninger Konservative | 3.2% | |

| AMP-FLS-Profesjonell Konservativ | 3.3% | |

| AMP-Fs-Schroder Real Retur | 3.3% | |

| QSuper-Levetid Sustain 2 | 3.4% | |

| AMP-FLS-AMP Konservativ | 3.5% | |

| Commonwealth Bank Group Super-Konservative | 3.9% | |

| AMP-FS-Super Lett Konservativ | 3.9% | |

| Asgard-MySuper-livsfase 1940-tallet | 3.9% | |

| ANZ Australske Ansatte Super-Smart Valg Konservative | 4.0% |

Moderat super midler: avgifter og ytelse

på grunn av lavere avkastning fra moderate superfond, må eldre Australiere og pensjonister i lavere risiko superstrategier være enda mer følsomme for avgifter.

Sammenlign avgiftene til de beste resultatene moderate superfondene med de verste resultatene:

| GJENNOMSNITTLIG AVGIFT (P. A.) | GJENNOMSNITTLIG 5 ÅRS AVKASTNING (P. A.) | |

| Topp 10 | 0.9% | 5.3% |

| Bunnen 10 | 1.2% | 3.5% |

Industri vs detaljhandel super fond ytelse

Industri midler (og offentlige midler) fortsetter å gjøre det bedre enn detaljhandel midler. Årsaken til dette skyldes:

Store detaljhandel midler fra AMP og OnePath dominerte Fat Cat Midler med flertallet av bunnen 10 midler blir en detaljhandel fond. Det vanlige temaet er at disse midlene krever høyere enn gjennomsnittlige avgifter.

de bunnpresterende fondene i denne gruppen hadde vanligvis også en større allokering til kontanter og obligasjoner og høyere gebyrer.

Les mer om å sammenligne bransjens superfond

Superannuation Sammenligning: Vår Analyse

Mange superannuasjonsfond indekserer ikke

Både Stockspot og Vanguard Index Fund-opsjonene har slått gjennomsnittlig Bransjefond og omtrent 90% av midlene totalt etter avgifter og skatter. Dette skyldes i stor grad den sammensatte effekten av lavere avgifter.

i Tillegg kan superannuation-ledere enkelt få tilgang til lavprisindeksfond, men mange velger ikke å. Vi tror dette er fordi det fortsatt er store interessekonflikter i bransjen.

Kilde: Stockspot, Vanguard diversifisert indeksfonds ytelse etter alle avgifter og skatter basert på en akkumuleringskonto

superfond vil helst betale seg selv-deres store team av fondsforvaltere, analytikere og eiendomskonsulenter – til tross for bevisene for at de ikke legger til noen verdi for superfonds investeringsavkastning.

Større superfond gir ikke bedre

superfondmedlemmer nyter ikke alltid fordeler ved å bli med i større fond. I mange tilfeller er det ekstra kostnader som midler vokse som fører til høyere per medlem avgifter. Dette er på grunn av kostnadene ved eldre administrasjonssystemer og aktiv investering.

det er flere store midler Som Er Fat Cat-Midler, og de er vanligvis mellom 20 milliarder dollar og 50 milliarder dollar i størrelse. De beste resultatene har en tendens til enten å være mellom $ 5 og $ 20 milliarder eller over $50 milliarder i størrelse.

vi forventer mer konsolidering og sammenslåing i bransjen, etter å ha allerede sett slike Som Qsuper Og Sunsuper, Hostplus og Statewide, i Tillegg Til Aware Supers nylige oppkjøp Av First State Super, VicSuper Og WA Super, å bli en av De største superannuasjonsfondene I Australia. Finn ut hvordan du velger riktig superfond her.

Sammenlign superannuasjonsfondet ditt Med Å investere Med Stockspot

tabellen nedenfor sammenligner gjennomsnittlig superfondsytelse på tvers av vekst, balansert og moderat strategier.

jo mer konservativ porteføljen er, jo vanskeligere er det å slå en indeksfondsportefølje.

| GJENNOMSNITTLIG SUPERFOND 5 ÅRS AVKASTNING (Pa) | STOCKSPOT 5 ÅRS AVKASTNING ETTER AVGIFTER OG SKATTER (Pa) | STOCKSPOT SAMLET YTELSE | |

| Vekst | 7.7% | 11.5% (Topaz) 10,1% (Smaragd) |

Topp 1% |

| Balansert | 5.4% | 8.9% (Turkis) 8.2% (Sapphire) |

Stockspots porteføljer slo alle balanserte superannuasjonsfond |

| Moderat | 4.4% | 7.2% (Amethyst) | Stockspots porteføljer slo alle moderate superannuasjonsfond |

hvis du ikke er fornøyd med din superannuation, har du noen alternativer: